|

《财政部、税务总局关于明确养老机构免征增值税等政策的通知》(财税〔2019〕20号)第三条颁布的对企业集团内单位(含企业集团)之间的资金无偿借贷行为免征增值税规定(2019年2月1日至2020年12月31日),是一相当有意思的条款。对一增值税视同销售行为,开了免税先例,让不少冠以企业集团头衔的公司暗自欣喜。但是,免增值税是否意味着企业所得环节也减免呢。

一、营改增贷款服务

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)明确指出,贷款是指将资金贷与他人使用而得取利息收入的业务活动。各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。财税〔2016〕36号又对有偿做出了界定。有偿,是指取得货币、货物或者其他经济利益;其他经济利益是除货币、货物以外的利益流入。

企业集团单位(含企业集团)借贷资金属于36号文贷款服务范畴;资金拆借表面无偿,但不能掩盖资金借入方其他经济利益流入以及使用该资金可能产生孶息的事实。依据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)第十四条第一项规定,单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。企业集团单位(含企业集团)无偿借贷资金的,增值税是视同销售;2019年1月,财税〔2019〕20号的出台,对这一视同销售应税行为规定为暂免税,打破了局部范围的增值税视同销售征税平衡。

虽然《特别纳税调查调整及相互协商程序管理办法》(国家税务总局公告2017年第6号)第三十八条规定,实际税负相同的境内关联方之间的交易,只要该交易没有直接或者间接导致国家总体税收收入的减少,原则上不作特别纳税调整。《中华人民共和国企业所得税法》及其实施条例也明确指出,企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。

二、关联企业、关联交易以及特别纳税调整

(一)关联关系

《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局公告2016年第42号)对关联关系做出界定。该公告规定范围明显大于企业集团内涵,集团公司与关联企业区别主要体现在:

1.资本量化

以资本为主要联接纽带的母子公司表现在核算上以控制进行衡量。根据《企业会计准则第33号——合并财务报表》规定,控制是指投资方拥有对被投资方的权力,通过参与被投资方的相关活动而享有可变回报,并且有能力运用对被投资方的权力影响其回报金额。母子公司权力一般来源于表决权。投资方持有被投资方半数以上的表决权的或者投资方持有被投资方半数以上除非有确凿证据表明其不能主导被投资方相关活动,或以下的表决权,但通过与其他表决权持有人之间的协议能够控制半数以上表决权或者综合考虑表决权离散程度、潜在表决权等因素的,视为投资方对被投资方拥有权力。

税法对该资本纽带联结关系有量化描述:一方直接或者间接持有另一方的股份总和达到25%以上;双方直接或者间接同为第三方所持有的股份达到25%以上。(42号公告第二条第一项)

2.借贷量化

企业集团发生资金拆借行为,没有提及比例等问题。但是,42号公告对关联企业资金融通有比例等要求。根据42号公告第二条第(一)(二)项规定,双方存在持股关系或者同为第三方持股,虽持股比例未达到本条第(一)项规定,但双方之间借贷资金总额占任一方实收资本比例达到50%以上,或者一方全部借贷资金总额的10%以上由另一方担保(与独立金融机构之间的借贷或者担保除外);以及该公告第七条规定双方在实质上具有其他共同利益。

(二)关联关系、关联交易及特别纳税调整

依据避税目的,企业所得税纳税调整通常分为一般纳税调整和特别纳税调整。一般纳税调整是指按照税法规定在计算应纳税所得额时,企业财务、会计处理办法同税收法律、行政法规的规定不一致,应当依照税收法律、行政法规的规定计算纳税所作的税务调整,如国债利息收入,会计上作为收益处理,而按照税法规定作为免税收入,在计算缴纳企业所得税时需作纳税调整;特别纳税调整是指税务机关出于实施反避税目的而对纳税人特定纳税事项所作的税务调整,包括针对纳税人转让定价、资本弱化、避税港避税以及其他避税情况所进行的税务调整。

企业与其关联方之间业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。关联交易的主要类型:有形资产的购销、转让和使用、无形资产的转让和使用、融通资金、提供劳务。企业集团单位资金无偿借贷是关联关系关联交易的一种典型。

三、关联申报主体和关联交易同期资料管理

(一)关联申报主体

关联申报和同期资料管理经常在国际税收当中出现。随着beps成果在我国的落实,结合多年反避税工作实践,税务总局发布的42号公告明确了同期资料和国别报告的相关要求,并细化了关联申报内容。

需要提醒注意:42号公告明确关联申报主体是实行查账征收的居民企业和在中国境内设立机构、场所并据实申报缴纳企业所得税的非居民企业,年度内与其关联方发生业务往来的,应当进行关联申报,附送《中华人民共和国企业年度关联业务往来报告表(2016年版)》。

(二)关联交易同期资料管理

大型跨国企业集团在报送年度关联业务往来报告表时,应当填报国别报告。企业应依法按纳税年度准备、保存,并按税务机关要求提供其关联交易同期资料。同期资料包括主体文档、本地文档和特殊事项文档。企业只要满足其中一种文档的准备条件就需要准备该种同期资料,存在企业需要准备多种文档的可能性。

特殊事项文档包括成本分摊协议特殊事项文档和资本弱化特殊事项文档。企业签订或者执行成本分摊协议的,应当准备成本分摊协议特殊事项文档。企业关联债资比例超过标准比例需要说明符合独立交易原则的,应当准备资本弱化特殊事项文档。

免予准备同期资料的情形:

1.企业执行预约定价安排的,可以不准备预约定价安排涉及关联交易的本地文档和特殊事项文档,且关联交易金额不计入按规定的关联交易金额范围。

2.企业仅与境内关联方发生关联交易的,可以不准备主体文档、本地文档和特殊事项文档。

(三)同期资料提交注意事项

主体文档应当在企业集团最终控股企业会计年度终了之日起12个月内准备完毕;本地文档和特殊事项文档应当在关联交易发生年度次年6月30日之前准备完毕。同期资料应当自税务机关要求之日起30日内提供。

同期资料应当使用中文,并标明引用信息资料的出处来源。同期资料应当加盖企业印章,并由法定代表人或者法定代表人授权的代表签章。企业合并、分立的,应当由合并、分立后的企业保存同期资料。同期资料应当自税务机关要求的准备完毕之日起保存10年。企业依照有关规定进行关联申报、提供同期资料及有关资料的,税务机关实施特别纳税调查补征税款时,可以依据企业所得税法实施条例第一百二十二条的规定,按照税款所属纳税年度中国人民银行公布的与补税期间同期的人民币贷款基准利率加收利息。

四、资本弱化特殊事项

依据《财政部、国家税务总局关于企业关联方利息支出税前扣除标准有关税收政策问题的通知》(财税〔2008〕121号)等文件规定,企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除。相关交易活动符合独立交易原则的;或该企业的实际税负不高于境内关联方的,其实际支付给境内关联方的利息支出,在计算应纳税所得额时准予扣除。

关联方债权性投资与其权益性投资比例为:金融企业为5:1,其他企业,为2:1。

不得扣除利息支出=年度实际支付的全部关联方利息×(1-标准比例/关联债资比例)

企业自关联方取得的不符合规定的利息收入应按照有关规定缴纳企业所得税。

五、案例

果果节能灯中国境内有限公司,下设一家全资子公司,其注册资本为500万元。2019年4月接到法国某公司订单,为完成订单,该子公司需要一次性采购700万元的原材料,为此果果公司向子公司无偿提供该笔借款,借款3个月——2019年6月1日~2019年8月31日。该年度子公司无其他关联方借款。假设子公司2019年度各月平均权益投资、债权投资如下表所示,请问年度汇算清缴时母公司利息收入是否需要进行纳税调整。(假设金融机构同期同类贷款利率6%)

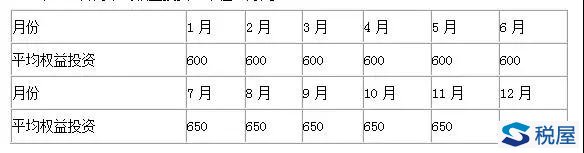

表1:各月平均权益投资(单位:万元)

税企网提示——被遮挡数字为“650”

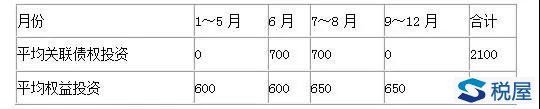

表2:年度各月平均关联债权投资和各月平均权益投资

税企网提示——被遮挡数字为“7500”

【分析】

1.关联债资比例

年度各月平均关联债权投资之和/年度各月平均权益投资之和,权益投资为企业资产负债表所列示的所有者权益金额。

关联债资比例=2100/7500=0.28

2.无偿提供贷款产生的利息,企业按金融机构同期同类贷款利率6%计算该年度实际应该收取的全部关联方利息:10.5万元。

利息包括直接或间接关联债权投资实际收取(支付)的利息、担保费、抵押费和其他具有利息性质的费用。

因无偿提供贷款,母公司需要纳税调增利息收入10.5万元。 |