|

编者按:劳务派遣公司为了满足用工单位对于各类灵活用工的需求,将员工派遣至用工单位,接受用工单位管理并为用工单位提供劳务,此种用工方式可以有效降低企业用工成本与用工风险,在电信、石油、电力、房地产等领域被广泛应用,劳务派遣用工方式下,劳务派遣单位可以选择差额计税,仅就实际取得的服务费申报纳税。用工单位在未接受劳务派遣服务的情形下,接受派遣公司虚开发票,或存在真实劳务派遣服务,接受数量、金额不实的增值税发票,双方均面临偷税行政责任及虚开刑事责任且互相牵连。本篇华税律师通过分析劳务派遣业务的稽查重点及核查方式,并进一步分析劳务派遣单位被定性虚开,但用工行为真实发生的,用工单位应如何抗辩,以飨读者。

一、案例引入

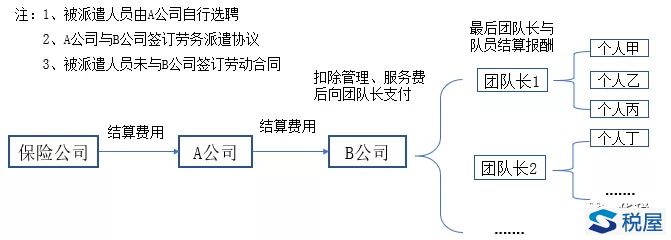

A保险代理公司与B劳务派遣公司达成合作协议,合作方式为:A公司自行选取推荐保险销售人员至B公司,佣金支付流程:

因B公司虚构劳务派遣业务,对外虚开进入刑事程序,A公司牵连案发。稽查局以:劳务派遣单位不具备提供劳务派遣服务能力、未与被派遣劳动者签订劳动合同、A公司对350人次的保险销售代理人员实际支付对象、支付金额具有决定权、B公司扣除相应比例开票费后将资金回流至A公司个人账户等原因,认定A公司与B公司之间劳务派遣业务虚假,据此作出处理、处罚决定,认定A公司接受虚开发票,并以虚开发票虚假列支成本,少缴应纳税款,构成偷税。

二、劳务派遣用工方式的账务、税务处理

劳务派遣指,用工单位出于临时岗位的用工需求,委托劳务派遣单位招聘劳动者,由劳务派遣单位与劳动者签订劳动合同,将劳动者派遣到用工单位工作,受用工单位管理的用工形式。劳务派遣用工方式下,根据《关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)第三条、《财政部 国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔2016〕47号)第一条规定,就被派遣劳动者人员人工费(工资、薪金、社保)、劳务派遣单位的人力资源服务费如何处理存在以下两种方式:

(1)用工单位直接支付给劳动者的人员人工费,以“工资薪金支出和职工福利费支出”计入企业工资薪金总额,予以税前扣除;直接支付给劳务派遣公司的费用,作为劳务费支出。此时,劳务派遣单位仅就劳务费部分开具增值税普通/专用发票。

(2)用工单位将用工费用、服务费用打包支付给劳务派遣公司的,劳务派遣单位可选择差额计税,代用工单位支付给劳动者的人员人工费向用工单位开具增值税普通发票,并作为用工单位的税前扣除凭证;差额部分计入销售额可向用工单位开具增值税专用发票(人力资源服务)。

据上述规定,劳务派遣用工方式下,劳务派遣单位可差额计税,用工单位可将劳动者的人员人工费据实计入成本予以税前扣除,并能规避个税代扣代缴、社保代缴风险,降低成本。部分用工单位则通过与劳务派遣单位通谋,虚增劳务派遣人员人工费支出、虚开/受劳务费专票、普票虚假抵扣增值税、偷逃企业所得税。对劳务派遣业务真实性的核查成为企业日常经营的风险点、税务机关核查的重点。

三、劳务派遣用工方式涉嫌虚开的稽查重点与核查方法

1、劳务派遣公司是否具备提供劳务派遣服务的资质,是否按照《劳动合同法》规定与劳动者签订合同

根据《劳动合同法》第五十八条规定,劳务派遣单位应当与被派遣劳动者订立二年以上的固定期限劳动合同,并载明被派遣劳动者的用工单位以及派遣期限、工作岗位等。对劳务派遣单位的稽查,税务机关将会要求劳务派遣企业提供与劳动者签订的劳动合同,并要求劳务派遣公司提供人员工资、社保、个税缴纳证明,并通过核查劳务派遣公司人数、规模,确定劳务派遣公司是否存在实质经营。本案中因B公司作为开票方,仅有四名员工,且并未与涉案保险代理公司实际使用的销售人员签订劳动合同,被稽查局作为双方未发生真实用工业务从而定性虚开的重要依据。

2、劳务派遣公司开具发票对应的劳务项目是否真实发生

判定用工单位与劳务派遣公司是否存在真实的用人、用工服务,是税务机关认定“虚开”必须查清的事实。税务机关可通过以下方式核实用工真实性:(1)提供对应劳务合同,电力、工程等类型企业则进一步要求企业说明劳务项目的具体地址;(2)提供对应劳务项目的具体经办人、资金的具体经办人;(3)用工的具体部门,以及用工的人数、姓名、联系方式、人事部门如何考勤,并抽取部分人员进行核实。

税务机关对上述事实的核查将对开/受票方分别进行,并将获取信息进行比对核实。

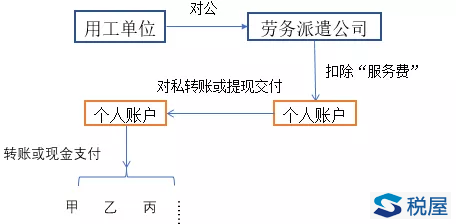

3、是否存在资金回流、开票方是否按照开具发票金额按相应比例收取“手续费”成为虚开认定的关键

实务中,部分电力、建筑等企业,对于临时性、季节性的用工需求,实质能够自行联系劳动者,或本身即拥有自己的施工队,能够自行选聘劳动者。但出于规避个税代扣代缴风险、降低用工成本考量,通过与劳务派遣公司签订虚假协议的方式,获取增值税普通发票、专用发票实现税前列支、虚增进项。因此,存在用工单位通过对公账户将资金支付给劳务派遣公司后,劳务派遣公司扣除“劳务费”将剩余款项通过个人账户转至用工单位个人账户,用工单位将费用发放至劳动者。前述交易方式下,形式上的“资金回流”、“开票费”将成为认定企业构成虚开的关键。

税务机关将通过以下方式核查:(1)是否以劳务派遣协议掩盖“虚开”;(2)“资金回流”账户对应的自然人与开/受票方关系,开受票方个人账户大额资金转账的原因;(3)要求资金经办人提供资金支付方式、资金支付记录、领取资金人员名单、是否存在现金支付并能提供证明。(4)发票开具数额、“资金回流”数额,差额与发票开具金额的比例。

四、用工单位被定性“虚开”的抗辩策略

1、不能因劳务派遣公司与用工单位违反劳动法的行为,而否定用工真实性

劳务派遣用工方式下,劳务派遣公司是否严格按照《劳动合同法》的规定与劳动者签订劳动合同,双方是否存在真实的劳动合同关系,涉及劳务派遣公司、用工单位是否违反劳动法,但不能因此否定用工真实性的发生。

若用工单位据实向劳务派遣公司支付劳动者的劳动报酬,劳务派遣公司据实代发的,不构成虚开。此处,需要提请企业注意,即使存在前述形式上的“资金回流”,用工企业能够提供证据证明用工成本真实发生的,不构成“虚开”。前述案例中,稽查局认为:A公司确定开票金额后,通过对公账户将资金支付给B公司,B公司扣除劳务费将剩余资金转至B公司的个人账户。但因在案证据亦能证明A公司实际发生了用工成本,向保险销售代理人员据实发放了销售佣金,因此,二审法院判决:稽查局对虚开认定事实不清、证据不足。

2、不能因开票方(劳务派遣单位)被定性虚开而直接追究受票方虚开责任

《国家税务总局关于印发<税收违法案件发票协查管理办法(试行)>的通知》(税总发〔2013〕66号)第九条规定:“已确定虚开发票案件的协查,委托方应当按照受托方一户一函的形式出具《已证实虚开通知单》及相关证据资料,并在所附发票清单上逐页加盖公章,随同《税收违法案件协查函》寄送受托方”。第十五条规定,“有下列情形之一的,受托方应当按照《税务稽查工作规程》有关规定立案检查:(一)委托方已开具《已证实虚开通知单》的;……”

据上述规定,开票方被定性虚开,仅能作为税务稽查立案线索,税务机关需对受票方主观上是否知情,用工行为是否真实发生进一步核查,不能因开票方被定性虚开而直接追究受票方虚开责任。

引用案例中,已有生效判决认定B公司虚构劳务派遣,向他人虚开发票,但并未认定A公司与B公司之间劳务派遣行为虚假。因此,二审法院未采纳稽查局的该项理由,并最终认定稽查局对A公司虚开发票行为的认定事实不清、证据不足。

3、用工单位能够证明劳务费真实发生的,劳务费支出可以税前扣除,不构成偷税

根据《企业所得税法》第八条、《企业所得税法实施条例》二十七条、三十四条之规定,企业发生的与取得收入有关的、合理的支出,准予在计算应纳税所得额时扣除,企业发生的合理的工资薪金支出准予扣除。在中国二十二冶集团与唐山市稽查局、税务局“取得的虚开发票能否作为合理的工资、薪金税前列支”一案中,二审法院认为:税务机关对二十二冶集团列支的145,422,763.12元属于给职工支付的工资并无异议,以取得虚开发票不得税前列支并认定二十二冶集团构成偷税违反前述规定,作出的税务处理决定理据不足,依法应予撤销。因此,用工单位能够证明用工行为真实发生,支付给劳动者的工资、薪金、社会保险费用等能够提供有效证明的,应将相应证据向税务机关提交,支出部分可以税前扣除,且不构成偷税。

此处,需要提请用工单位注意,即使用工单位自行选取劳动人员,对具体人员人工费的支付对象、数额具有实际的决定权,但能够提供证据证明人员人工费的支付、发放真实发生、用工行为真实发生的不构成偷税。

小结:用工单位采用劳务派遣用工方式降低用工成本、进行节税筹划,应当注重留存用工项目对应合同、人员人工费支付凭证、接受劳务派遣员工人员名单,与劳务派遣单位签订劳务派遣协议,筛选劳务派遣单位资质,留存劳务派遣单位资质证明材料。为最大程度化解虚开风险,用工单位还应理顺资金支付链条,尽可能避免个人账户“回流资金”,直接支付劳动者报酬的,应留存支付记录,现金支付的应留存收据,收据应有相应的签字等。如开票方被定性虚开,亦应通过梳理提供上述资料,做好自查应对,将风险尽可能在稽查程序化解。 |