|

随着我国市场经济的发达,涌现出越来越多的自由职业者,日常生活中为我们所熟知的快递人员、网红直播等均为自由职业者。2018年新修正的《个人所得税法》及《个人所得税法实施条例》规定了个人从事办学、医疗、咨询、对企业事业单位承包经营、承租经营以及转包、转租等生产经营活动的要按照“经营所得”缴纳个人所得税,而“经营所得”目前在很多地方都实行低税率核定征收的模式,进而也就导致了大量个税代征平台的兴起,本文主要从委托代征的税法依据、个税代征平台的模式、个税代征常见的税务风险及防范进行分析。

一、委托代征的税法依据

《中华人民共和国税收征收管理法实施细则(1993)》(以下简称“1993年《税收实施细则》”)首次规定了委托代征,第三十二条规定“税务机关根据国家有关规定可以委托有关单位代征少数零星分散的税收,并发给委托代征证书。受托单位按照代征证书的要求,以税务机关的名义依法征收税款”。因此,委托代征最早的税收依据为1993年《税收实施细则》,税务机关可以将少数零星分散的税收委托给有关单位代征,但是并没有规定其他内容。

2002年国务院修订1993年《税收实施细则》时,将第三十八委托代征条款进一步明细化,规定如下:“税务机关根据有利于税收控管和方便纳税的原则,可以按照国家有关规定委托有关单位和人员代征零星分散和异地缴纳的税收,并发给委托代征证书。受托单位和人员按照代征证书的要求,以税务机关的名义依法征收税款,纳税人不得拒绝;纳税人拒绝的,受托代征单位和人员应当及时报告税务机关。”此时,委托代征的目的是为了税务机关进行税收管控和方便纳税人纳税。

由于当时的网络并不如现在这般发达,我们无法得知当年的委托代征情况究竟如何,但是2004年北京市在税务检查中发现三家代征企业超范围代开交通运输业发票,并擅自降低代征税率,造成少代征、代缴各项税费高达1.24亿元的严重后果,迫使北京市2004年暂停了全市交通运输业的委托代征业务,并对三家违法代征企业罚款8860万余元、行政处罚1.09亿余元,因此可见在2000年代的委托代征的乱象。

2013年5月10日,国家税务总局发布了《委托代征管理办法》(以下简称“《办法》”)明确了代征范围、期限、税种、手续费及双方权利义务等内容。

二、个税代征平台的模式

随着2018年新修正的《个人所得税法》的实施,以及各个银行、支付宝、易宝支付、通联支付、首信易支付、现代金控、开联通、汇潮支付等在内的数十家支付机构已经开始开展个税代征业务,个税委托代征平台逐渐增多。

目前,个税代征平台的主要运营模式有如下两种:

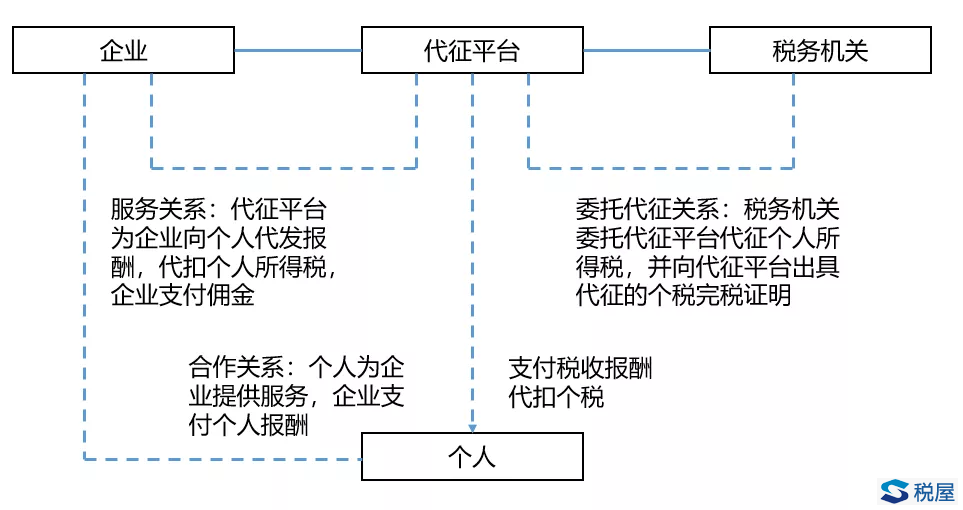

模式一:企业委托代征平台向个人发放报酬

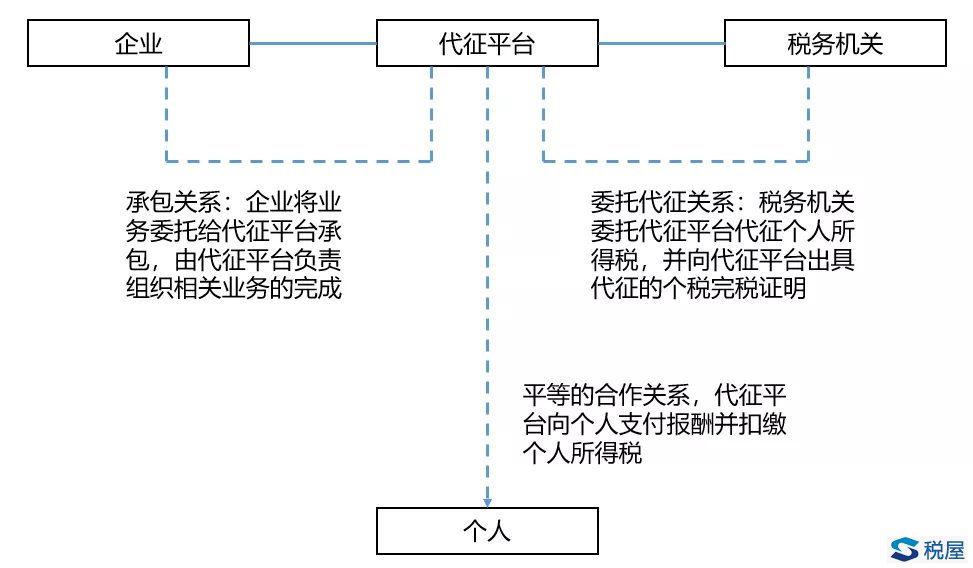

模式二:代征平台承包企业的业务,由代征平台与自由职业者建立平等的合作关系

注:

1、模式一中企业和个人之间是平等的合作关系,企业向个人支付报酬;模式二中企业将业务承包给代征平台,因此代征平台与个人之间是平等的合作关系,由代征平台向个人支付报酬;

2、代征平台自动扣划个人的经营所得个人所得税至税务局;

4、个人通过代征平台取得税后所得,并取得代征平台向税务局申请开具的完税证明;

5、模式一种代征平台向企业开具税率为6%的服务增值税专用发票;模式二中代征平台根据承包的业务开具相应税率的增值税专用发票。

上述个税代征运作模式能够为帮助企业解决索取发票难、报税成本高、三流不一的税务风险,同时也能为个人减轻税负,很多企业在在实践中采用上述模式,个税代征平台也越来越多,但是即使如上述完美的运营模式,也不可避免的存在税务风险。

三、委托代征的常见税务纠纷

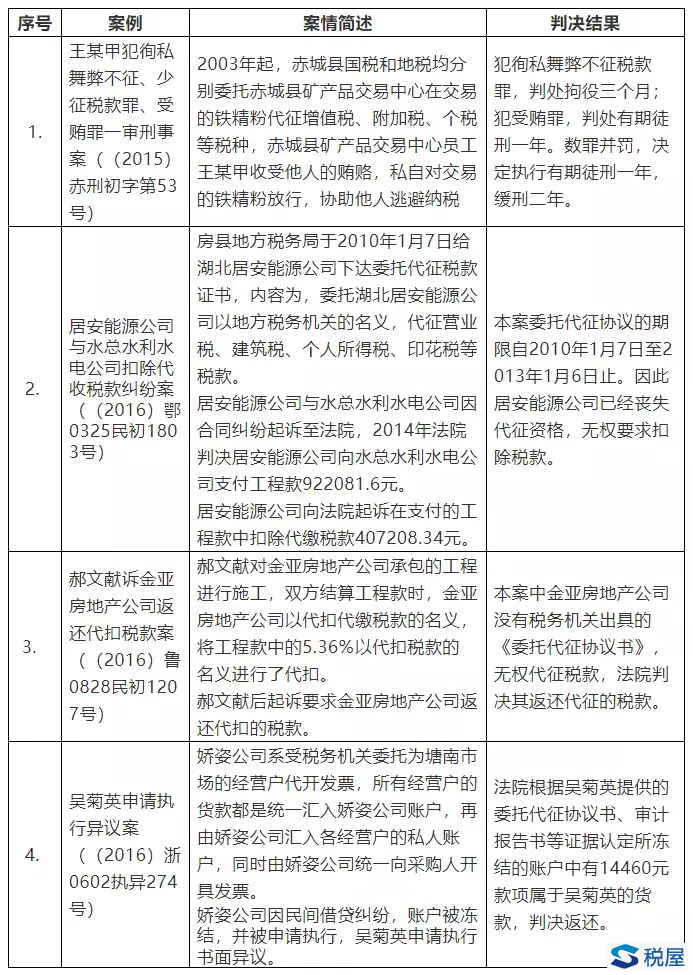

虽然个税代征兴起于近两年,但是委托代征已经在我国有将近27年的历史,在过去的委托代征业务中,存在过各种各样的税务纠纷,本文通过搜索相关案例,简单总结如下:

上述4个案例反映了委托代征中各个主体的税务风险:

代征平台:工作人员容易在税收代征中受贿或者伙同他人逃税,会导致工作人员触犯受贿罪、逃税罪等,甚至会引发代征平台被税务稽查,例如2004年当时北京地方税务局对“北京市宏交运输服务所”、“北京密云远东客货运输服务中心”及“北京市通州恒吉交通运输”税务检查发现大量问题发票,对此三家企业进行了不同程序的处罚。

被代征人:代征平台没有代征权限而代征,如案例2和案例3,虽然法院最终判决没有税务机关出具《代征协议书》的代征企业和超过代征期限的代征企业返还代征税款,但是企业却在民事诉讼中投入了时间、金钱,如果一开始就能知晓代征企业没有代征权限或者代征期限已经失效,则也不会有后续的诉讼。另外,如果税务机关发现被代征人没有依法缴纳税款,也会被税务机关稽查认为被代征人偷税或者存在其他的税收违法行为。

企业:如案例4,如果企业也像这些经营户一样,将给个人的报酬支付至代征平台账户,再由代征平台汇入个人的账户,那么一旦代征平台发生民事纠纷,其账户被冻结的情况下,企业已经汇入代征平台的资金很可能也会被冻结,此种情况下,企业需要提供各种资料以证明其汇入的资金并不属于代征平台所有,也会不可避免的给企业造成一些纠纷。

四、个税代征税务风险应对建议

本文在第三部分通过司法案例列举了部分委托代征中常见的税务纠纷,同时也会发生在个税委托代征中。由于个税委托代征涉及主体多,且税款又关系到国家的税收利益,一旦发生不按期缴纳税款、不缴纳税款或者少缴税款的,税务机关不仅会对代征平台进行稽查,也会对企业和被代征的个人进行稽查,而稽查的一般后果就是补缴税款、滞纳金和行政罚款,严重者会移送司法机关进行刑事处罚。

因此,个税代征的主体可以从以下几个方面防范有可能会出现的税务风险:

1、合同防范

税务机关与代征平台之间《委托代征协议》:在协议里面约定的代征平台不按时将代征税款及时申报解缴入库的法律责任,应当重于一般合同的违约责任,加大代征平台违约的法律代价。

企业与代征平台之间《服务协议》:应当严格约定代发报酬的相关条款以及不按照约定发放的责任,并对通过代征平台发给自由职业者的报酬的金额是否含税明确约定,同时明确代征平台代为代扣个人所得税的义务以及其他相关能够约束代征平台的条款。同时企业也应当对其与个人之间的业务的真实性予以保证,以防止虚假业务发生,从而为代征平台带来税务风险。

2、资金防范

代征平台应当建立独立的账户,专门用于向税务机关交代收的个人所得税以及用于向个人代发报酬等,与代征平台的自有账户区分。

3、发票防范

个人在收到税后报酬后,要及时向代征平台索要完税凭证,在条件允许的情况下,建议通过合法途径对完税凭证的真伪予以核验。

4、内外部管理

代征平台应当规范代征财务制度,不仅要加强财务方面的管理,还要对企业委托向个人支付报酬的业务的真实性予以核实,不仅要防范企业内部不规范引起的税务风险,同时还要防范客户不规范为自己带来的税务风险。

企业在通过代征平台向合作的自由职业者发放报酬时,也应当查看代征平台的代征协议书,是否存在无代征权限或者代征期限已经超时的情况。

鉴于篇幅有限,本文仅仅列举了个税委托代征的部分税务风险以及应对方法,欢迎大家与我们交流。 |