|

营改增来了,财务同志很着急,领导同志很淡定,这个嘛,不就算个税吗,再说政策已经出来啦,你们看看别人如何搞的,不就行啦!

随着增值税全行业一网拉进,虚开增值税发票的行为势必会呈现日益增多的趋势,一是量大了,二是不懂税的人多,三是算计税的人也多了。但在营改增之前,我们必须知道,虚开者有何责任没(法人、财务负责人或经办人)。

一、什么是虚开增值税专用发票

具有下列行为之一的,属于“虚开增值税专用发票”:(1)没有货物购销或者没有提供或接受应税劳务而为他人、为自己、让他人为自己、介绍他人开具增值税专用发票;(2)有货物购销或者提供或接受了应税劳务但为他人、为自己、让他人为自己、介绍他人开具数量或者金额不实的增值税专用发票;(3)进行了实际经营活动,但让他人为自己代开增值税专用发票。

二.、样本分析

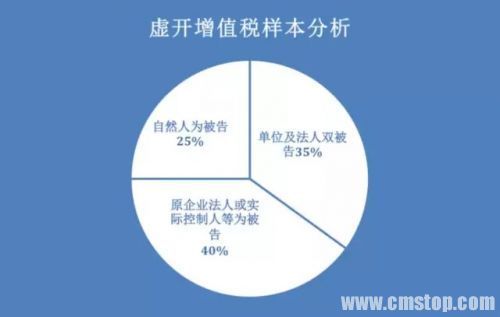

为此我们特意从中国裁判文书网选取了涉及“虚开增值税专用发票”20个案件样本,依据样本我们对虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票(以下简称虚开增值税发票罪)进行探讨和分析。具体情况如下:

罪名的要件构成:

(a)主体要件

本罪的主体为一般主体,达到刑事责任年龄且具有刑事责任能力的自然人均可构成,单位也可成为本罪主体。单位构成本罪的,对单位实行两罚制,对单位判处罚金、并对直接负责的主管人员和其他直接责任人员依照追究刑事责任。

依据样本分析,在20个样本中:

--直接以企业为被告的为7个,这7个都是单位和法人为共同被告;

--以企业法人、实际负责人或者开票事务负责人为被告的有8个(单位因为被注销或由于单位是因为从事违法犯罪行为设立,所以没有被起诉);

--剩余5个中,一个是以挂靠企业名义为他人虚开,一个是借其他企业名义虚开,其他3个自然人是介绍他人虚开。

因此看出,该罪名除了“介绍他人虚开”这种犯罪形式,都是与单位密切相关的。这与该罪名的现实情况有关,增值税专用发票是一般纳税人才能够开具的,这就排除了自然人作为开具该类发票的主体。如果单位成为该罪的主体,必然有法定代表人或者实际负责人成为共同被告。

至于为什么有的案例并未以单位作为被告,只起诉了法定负责人或者主要责任人,主要原因有两个:

第一个是有的企业在审查起诉时已经被注销,不再具有法人主体资格;第二个是因为有的公司只是个人实施违法行为采取的一种手段,那么实际上该企业并不存在所谓的单位意志,这种情况不以单位犯罪论处是恰当的。《最高人民法院关于审理单位犯罪案件具体应用法律有关问题的解释》第二条对此作出了明确规定“个人为进行违法犯罪活动而设立的公司、企业、事业单位实施犯罪的,或者公司、企业、事业单位设立后,以实施犯罪为主要活动的,不以单位犯罪论处”。

样本17是一个很典型的例子,被告人辩称自己只是企业的开票员,不能因为执行企业决策而获罪。但是法庭通过调查,发现被告人积极参与了以违法行为为目的公司设立过程及开具虚假发票过程,足以证明其具有实施犯罪行为的主观要件。按照法律规定及案件详情,她的行为符合了该罪的全部构成要件,而法庭考虑到其在整个犯罪过程中的作用,将其定性为从犯也是恰当的。这个案例对单位的普通员工的警示作用很大,如果单位实施犯罪行为,即便你不是企业法人及实际负责人,只是单位决策的执行者,照样可能因此获罪。

(b)客体要件

本罪侵犯的客体是国家对增值税专用发票的管理制度。

(c)主观方面

本罪在主观方面必须是故意,而且一般具有牟利的目的。单位的财务人员或者开票人员,往往会辩称自己只是执行企业的决策或者要求,自身并没有主动去开具专用发票的行为,而且自己对此也没有牟利的目的,是不是不应该构成该罪。其实这是一种片面的理解,主观故意包括直接故意和间接故意,当犯罪嫌疑人在明知该行为违法,不但没有阻止,而是实施行为追求或纵容犯罪行为及结果的发生,本身已经形成主观上的故意。该罪需要以“偷骗国家税款”为目的。 |