|

自2019年1月1日新《个人所得税法》实施以来,全国部分省份纷纷发布文件规定个人代开发票时部分所得项目不征收个人所得税了,这样一来给企业和个人均带来了一定的风险,我们如何应对变化给我们带来的风险呢?这需要一定的专业知识做保障,现在社会分工越来越精细化,“专业的人干专业的事”越来越得到更多人的认同。

比如像湖南省除代开货运发票的个人所得税纳税人统一按开票金额的1.5%预征个人所得税(国家税务总局公告2011年第44号)外,2019年2月1日起,个人合伙企业、个人独资企业、个体工商户及自然人在申请代开发票环节,税务机关只对增值税、消费税、城市维护建设税、教育费附加、地方教育附加等5个税费种征收相应税费,其他税费种由纳税人按有关规定自行申报缴纳。

比如广西壮族自治区自2019年3月1日起,自然人申请代开发票应税所得项目属于劳务报酬所得、稿酬所得和特许权使用费所得的,其个人所得税由扣缴义务人依照《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号公布)规定预扣预缴(或代扣代缴)和办理全员全额扣缴申报。代开发票单位在开具发票时,应在发票备注栏内统一注明“个人所得税由支付方依法预扣预缴(或代扣代缴)。

比如黑龙江省自2019年4月1日起,对自然人纳税人取得劳务报酬所得、稿酬所得和特许权使用费所得需要代开发票的,在代开发票环节不再征收个人所得税。

其个人所得税由扣缴义务人依照《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号)规定预扣预缴(或代扣代缴)和办理全员全额扣缴申报。代开发票单位在开具发票时,应在发票备注栏内统一注明“个人所得税由支付方依法预扣预缴(或代扣代缴)”。

还有其他省份也有类似规定,这样尤其对于扣缴义务人就产生了较大的风险,单位与自然人发生业务且属于需要代扣代缴个人所得税项目的,单位都按规定履行了扣缴义务吗?

根据《税收征管法》第六十九条规定,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

另外再提醒一下,根据《个人所得税法》规定,目前九个税目中除了“经营所得”外均需要扣缴义人代扣代缴(极特殊个别项目不代扣文件单独规定),否则就要承担一定的后果。有些单位想通过双方合同约定将“代扣代缴”义务转移,这是做不到的,合同条款约定违法时或者与现行税收法律法规冲突时该条款是无效的。

与自然人发生交易时是否一定要取得代开发票呢?

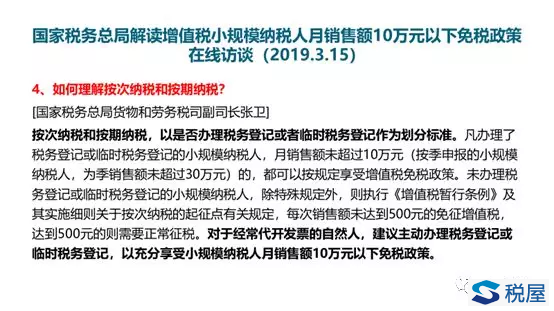

除特殊情况外,建议发生增值税应税行为的单位要取得代开发票。特殊情况主要是根据国家税务总局公告第28号规定,对方为个人且从事小额零星经营业务,即企业与个人发生交易,且与该个人应税交易额未超过增值税相关政策规定起征点的,企业支出可以税务机关代开的发票或者收款凭证以及内部凭证作为税前扣除凭证。收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

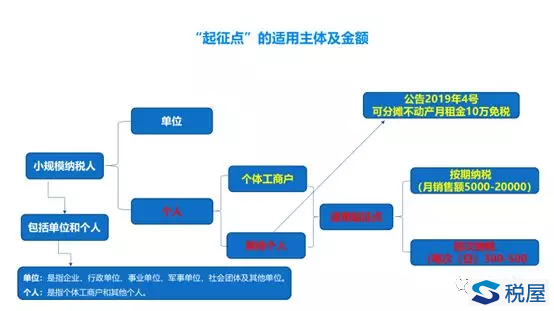

目前现行增值税起征点幅度如下:(一)按期纳税的,为月销售额5000-20000元(含本数)。(二)按次纳税的,为每次(日)销售额300-500元(含本数)。如下图:

|