|

编者按:国家对于农民销售自产农产品实行的增值税免税政策促进了农业的稳定与发展,但在实务中由于农产品收购发票的不当使用又造成了很多农产品出口企业法律风险偏高。农产品,特别是畜牧品、棉毛品、水产品等,在众多骗取出口退税案件中频现,虚开农产品收购发票也成为骗取出口退税的重要手段之一。在此类案件中,各个主体的行为不同、主观目的不同,构成的犯罪类型也不同。相同的是,给国家税收带来损失,面临严厉的刑事处罚。本文从案例中提炼出农产品收购发票介入骗取出口退税交易的常见模式,并分析定罪的不同观点,以飨读者。

一、农产品收购发票是“骗税”案爆发的导火索

计算出口退税的计税依据是购进出口货物和应税服务的增值税专用发票注明的金额或购进出口农产品收购发票注明的金额或海关进口增值税专用缴款书注明的完税价格,可以统称进货发票,是办理出口退税的必备材料。

这些发票在骗取出口退税案件中随处可见,而其中农产品收购发票的不正当使用往往是造成农产品出口企业骗税案爆发的最重要原因。原因有三:一是申领方便,只需按照企业申领发票的一般流程、提交《税务登记证》副本、《营业执照》、《企业申请购买收购发票审批表》等一般材料即可;二是开具与抵扣方便,农产品收购发票自开自抵,证明交易真实性的材料留存备查即可,虚构农户身份信息、自产自销证明相对简单;三是交易链条短,避免由于交易链某一环节被认定虚开而受到牵连。

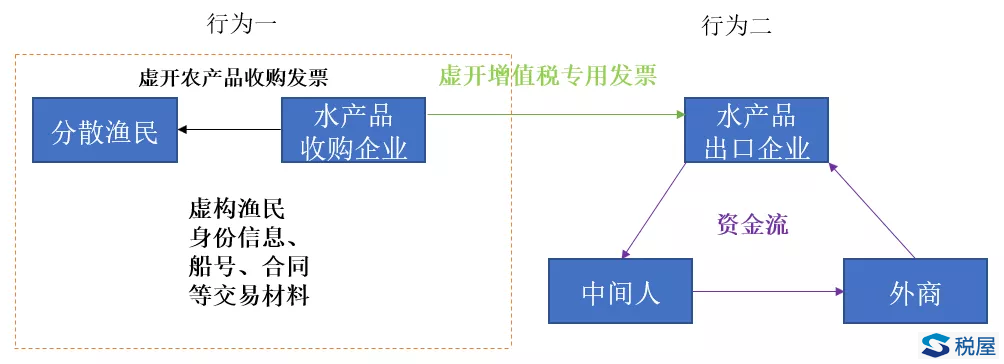

通过笔者对裁判文书网中利用虚构农产品收购交易从而实现骗取出口退税的近三年判决中,主要的交易模式有两大类,第一大类为出口企业自行虚构农产品收购交易,进行假出口、骗税;第二类则是具有出口经营权的外贸企业本身不直接虚构农产品收购交易,而是通过他人为自己虚开的增值税专用发票,虚构出口交易,骗取出口退税。此种交易模式下,为出口企业虚开增值税专用发票的企业需要大量的进项发票抵扣自己应当缴纳的税款,便利用农产品收购免税政策,制造虚假的农产品收购交易,虚开农产品收购发票。

二、农产品收购发票涉及骗取出口退税交易的常见模式与罪名分析

(一)出口企业虚开农产品收购发票用于骗取出口退税

在上图模式中,中间人与出口企业合谋骗取出口退税。首先中间人联系供货商,提供用于出口报关的水产品。然后出口企业通过虚构船主等分散渔民的身份信息、船号、合同等交易材料,伪造该水产品由企业直接向渔民采购的假象,并虚开农产品收购发票。其次中间人设立香港公司,与出口公司签订采购合同。出口企业从供货商处取得货物,改换为自己的包装后报关出口,将水产品发往香港公司。水产品抵达港口后,香港公司直接将该笔货物发往越南、新加坡等地,由最初供货商接收,实质构成货物回流。香港公司将货款支付出口企业,出口企业再利用虚构渔民的银行账户回流至中间人账户,完成资金回流。

出口企业利用虚开的农产品收购发票骗取出口退税,在扣除向供货商支付的费用、运输费用等后,将骗取税款与中间人平分。此交易模式下,出口企业与中间人既虚开用于抵扣税款的农产品收购发票,又以假报出口方式骗取国家出口退税款,对其定罪有两种观点。

一种观点认为,《最高人民法院关于审理骗取出口退税刑事案件具体应用法律若干问题的解释》(法释〔2002〕30号)第九条规定,实施骗取出口退税犯罪,同时构成虚开增值税专用发票罪等其他犯罪的,依照刑法处罚较重的规定定罪处罚。该模式实质上有两个犯罪行为,分别符合骗取出口退税罪与虚开用于抵扣税款罪的构成,此时应当对两个犯罪行为作出评价,再择一重处罚。

第二种观点认为,《最高人民法院关于审理骗取出口退税刑事案件具体应用法律若干问题的解释》(法释〔2002〕30号)第一条规定,假报出口是指以虚构已税货物出口事实为目的,具有下列情形之一的行为:(三)虚开、伪造、非法购买增值税专用发票或者其他可以用于出口退税的发票……因此虚开农产品收购发票的行为是骗取出口退税的手段,该模式属于牵连犯、处断的一罪,仅以骗取出口退税罪定罪量刑。笔者较为倾向该观点,检索的案例皆以骗取出口退税罪定罪处罚亦验证了司法实践的观点。

(二)收购企业“虚开”农产品收购发票再对出口企业“虚开”专用发票用于骗取出口退税

在上图模式中,中间人与出口企业合谋假报出口并骗取出口退税。中间人负责联系外商、组织货源、组织报关出口;出口公司向中间人提供盖有公司公章的空白报关单证用于出口,收到中间人提供的报关单证后,再连同中间人提供的增值税专用发票,向国家税务部门申报退税。该增值税专用发票由某海参收购企业提供。为获取足额的进项发票以抵扣其对外虚开的增值税专用发票,该企业利用虚构船主等分散渔民的身份信息、船号、合同等交易材料虚开大量农产品收购发票以抵扣进项税款,以便对外虚开收取开票费。

由于虚开农产品收购发票并对外虚开增值税专用发票的企业并未参与骗取出口退税,因此审判实践中往往对此模式下的两个行为分别评价。

就农产品收购企业而言,由于它没有与出口企业合谋,没有骗取出口退税的主观目的,因此并不承担骗税刑事责任,仅承担虚开责任。但是,其既虚开了用于抵扣税款的农产品发票,又为出口企业虚开增值税专用发票,此时应当如何对其定罪量刑呢?

就虚开数额而言,增值税作为流转税,采用销项税额减进项税额的方式,体现国家仅对货物流转环节的增值部分征税,每个环节缴纳和抵扣增值税的数额要以货物在此环节增值的多少来决定。一般来说,为他人所开具的销项增值税专用发票的数额总是大于让他人为自己开具的进项增值税专用发票的数额,否则就不存在货物增值和纳税问题,也不可能向税务机关申报并抵扣。因此,在处理虚开增值税专用发票案件时,对于为他人虚开销项增值税专用发票,为了掩盖其犯罪事实,又让他人为自己虚开进项增值税专用发票的,往往只按较大的销项发票计算虚开的数额。所以,这种情况下也不再定虚开用于抵扣税款发票罪,仅以收购企业对外开具的销项发票计算虚开的数额以虚开增值税专用发票罪定罪量刑。

就出口企业而言,其既让他人为自己虚开增值税专用发票,又以其骗取出口退税,则又出现了模式一中介绍的两种定罪方法,便不再赘述。

三、农产品出口企业应强化出口退税风险管理与防范措施

金税三期上线、大数据比对分析、以及近年来国税总局等四部委联合部署“打骗打虚”专项行动和国地税合并等因素使得企业涉税法律风险频繁爆发。借助于互联网+监管、跨部门联合监管、税警联合办案等内部外税收执法环强化措施,税务机关的执法效率大大提升。结合笔者办案实践,税警对该类型案件的侦办,往往从货物流、资金流、单据流等方向切入,重点仍然是通过进销项发票进行核查,进项发票方面,上溯追查上游供货企业是否存在低价高开或虚开情况,销项发票通过单价、总价判断是否存在高报出口骗取出口退税嫌疑。根据发票开具情形、是否出现资金回流等情况调查整个交易链条中收购、生产、销售的整个生产流程是否正常。

因此,农产品出口企业需重视出口退(免)税风险管理,尽快建立内部风险控制制度。对于出口企业,制定和实施完善的内部风险控制制度是出口企业防范出口退(免)税法律风险的最有效措施,同时也是时代发展所需、政策要求所致。对于农产品生产、购销、加工全链条上的企业,也应当及时排查潜在的虚开风险,尽快建立企业税务风险预警机制。只有做好有效的涉税风险防范与隔离措施,才能保障企业的持续健康发展。 |