|

以票控税是我国税收管理的重要方式。

发票不仅是增值税的抵扣凭证,自总局2018年28号公告之后,发票作为企业所得税扣除凭证的地位得到正式明确,发票也成为企业所得税的最主要扣除凭证,但由于两税的客观差异,加上刑法、税法对于虚开普通发票处罚的不足,再加上专用发票稽核比对、电子底账、大数据云平台等诸多系统的联合管理,专用发票虚开行为逐步得到遏制,而以扣除企业所得税为目的虚开增值税普通发票,逐渐成为税收管理的重点和难点。

1.新起征点造成虚开发票重大隐患

总局公告2019年第4号规定,适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受本公告规定的免征增值税政策。

在此之前,企业增值税起征点以差额前的金额作为增值税应税销售额,以劳务派遣为代表的诸多小微企业虽然存在虚开风险,但由于3%的虚开成本限制-3万起征点限制,普遍金额较小,对税收危害也较小,风险总体可控。

随着新政出台,企业虚开成本大大降低,在老政策下,企业开具总额3万元的发票,无需缴纳增值税,但在新政策下,企业开局总体金额为100万,甚至1000万总额差额发票,差额后金额只要小于10万,即可免税。在目前所得税管理不够严格的情况下,1000万的虚开普通发票,将造成250万的企业所得税税金损失。

因此无论对于税务部门,还是企业,接受差额普通发票风险将大幅提高。

2.虚开发票份子的疯狂

不可否认的是,在虚开发票分子中间,不乏对税务规则熟悉的人员。201X年,曾经因某项政策的出台,取消了增值税一窗式比对的某项限制,造成了大量的暴力虚开案件,我国身份信息的买卖,特别是法人身份的买卖,更为虚开发票制造了大量空间,有的虚开分子为了躲避检查,甚至躲在深山使用无线网络虚开发票,也由此催生了争议巨大的2016年76号公告。

再加上我国虚开普通发票定罪,相对虚开专用发票定罪较轻,对犯罪分子来讲风险相对较小,此项普惠政策出台之后,不排除有虚开分子为经济利益铤而走险,税务部门需要重点防范,作为企业来讲,在接受差额发票时,也要额外关注供应商信息。

3.警惕互联网财税活动

随着互联网经济的发展,以互联网经济面目出现的虚开发票行为不断出现,亦需重点防范。目前,风险较大的差额虚开发票主要集中在劳务派遣、安全保卫、人力资源外包领域。因种种原因,此处不再多谈。

需要特别注意的是,善意取得虚开发票是否可以作为企业所得税扣除凭证,这一老大难问题,也伴随28号公告烟消云散,企业一旦接受虚开普通发票,必将面临补税+滞纳金甚至50%以上税务罚款的处罚,企业接受此类发票需慎之又慎,请不要接受来源不明、陌生和信誉不佳的供应商提供的差额发票。

4.差额发票的识别

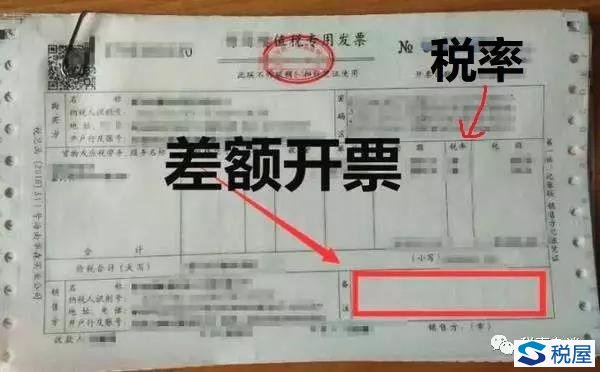

在差额发票开具时,税率栏打印***号,备注栏打印差额征税字样,如图所示

|