|

严格来说,避税也属于税收筹划的范围,只是有点过分了而已;即使是避税,也依旧不能评价为税收违法行为,但可以依法进行纳税调整。实务中区分税收筹划与税收违法行为极为重要,不乏有将税务筹划认定为逃税或虚开的情况。即使是税务师教程,也说“税收筹划目前尚无权威的定义”。

一、形式符合税法规定就不得评价为税法上的违法行为

形式符合税法规定就不得评价为税法上的违法行为,这在税收法律的规定中非常普遍,也是共识。因为,一旦突破了这个底线,整个交易安全将荡然无存,而且也不符合法理。我们先简单列举一些规定:

(一)消费税批复及案例

我们先看一个批复:国税函[2002]166号,中间有这么一句话:“对啤酒生产企业销售的啤酒,不得以向其关联企业的啤酒销售公司销售的价格作为确定消费税税额的标准,而应当以其关联企业的啤酒销售公司对外的销售价格(含包装物及包装物押金)作为确定消费税税额的标准,并依此确定该啤酒消费税单位税额”。

对这个批复示例来看:比如,A公司对C公司销售啤酒价格为甲类啤酒的价格,需要缴纳消费税每吨250元;为了降低消费税适用税率,A公司按照乙类啤酒的价格(比甲类啤酒价格低)销售给自己实际控制的B公司,然后由B公司以甲类啤酒的价格再销售给C公司,这样的话:消费税为每吨220元。

我们看看交易安排:

原本:A公司→C公司(甲类啤酒价格,消费税为每吨250元)

设计后的交易:A公司→B公司(乙类啤酒价格,消费税为每吨220元)→C公司(虽然为甲类啤酒,但是这里不再需要缴纳消费税)

按照本案中公安机关的意见,设计后的交易为虚假的交易,仅仅是为了少缴纳消费税,故而:A公司开票给B公司,B公司开票给C公司,均系虚开行为,最起码按照本案公安的思维也应当认定为逃税。

然而,并未如此:总局的意见仅仅是做纳税调整,即按照关联企业对外销售价格确定消费税税率。

(二)《企业所得税法》以及《企业所得税法实施条例》

《中华人民共和国企业所得税法》第四十七条规定:企业实施其他不具有合理商业目的的安排而减少其应纳税收入或者所得额的,税务机关有权按照合理方法调整。

《中华人民共和国国务院中华人民共和国企业所得税法实施条例》第一百二十条规定:企业所得税法第四十七条所称不具有合理商业目的,是指以减少、免除或者推迟缴纳税款为主要目的。

实务中经常出现,本来A公司销售给C公司,后来插入一个B公司,A公司先销售给B公司,B公司再销售给C公司,实际上整个销售为同一人控制,但是税务机关依旧只是做纳税调整,而不是认定为违法行为。

(三)《特别纳税调整实施办法(试行)》国税发〔2009〕2号

第九十二条税务机关可依据所得税法第四十七条及所得税法实施条例第一百二十条的规定对存在以下避税安排的企业,启动一般反避税调查:

(一)滥用税收优惠;

(二)滥用税收协定;

(三)滥用公司组织形式;

(四)利用避税港避税;

(五)其他不具有合理商业目的的安排。

这里应该很明显,纳税人不具有合理商业目的,以减少、免除或者推迟缴纳税款为主要目的的,充其量启动反避税调查,不过反避税调查主要是针对跨境贸易或支付,罕见对国内交易发起反避税调查的。再者,即使行为构成避税,也充其量是纳税调整,而不得评价为违法行为。

(四)国家税务总局令2014年第32号《一般反避税管理办法(试行)》

第四条避税安排具有以下特征:

(一)以获取税收利益为唯一目的或者主要目的;

(二)以形式符合税法规定、但与其经济实质不符的方式获取税收利益。

该文件第二条第二款规定:

下列情况不适用本办法:

(一)与跨境交易或者支付无关的安排;

(二)涉嫌逃避缴纳税款、逃避追缴欠税、骗税、抗税以及虚开发票等税收违法行为(形式不符合税法规定)。

参考该文件可以看出,判断税法上的合法与否,只能基于形式,只要形式符合税法规定,就不得判定为税收违法行为,充其量是避税。

等等等等,实际上这类的规定很多,实务中,用于纳税调整的交易设计五花八门,但是从未因此认定为虚假交易的,罕闻因为交易的经济实质不符而定性为虚开的。

国内经常出现这样的情况:B公司拥有财政补贴(比如在税收洼地),本来A公司直接销售给C公司的,为了减少税款,A公司先销售给B公司,B公司再销售给C公司,未见认定为逃税或虚开。

那么,为什么形式符合税法规定就不得判定税收违法行为呢?因为这里有一个税法的绝对红线:税收法律事实决定纳税义务(含发票行为),一旦突破这个绝对红线,整个税法将不复存在,整个市场交易安全将荡然无存。

二、形式符合税法规定就不得评价为税法上的违法行为的原因:税收法律事实决定纳税义务(含发票行为)

税法的违法性评价不得问:纳税人能不能这样交易,而只能是在这样交易的情况下,税法上应当如何纳税和发票处理。只要对形式上的私法上的交易模式的税收处理符合税法的规定,就不得评价为税法上的违法行为,实质重于形式只能用于纳税调整,而不得做税法上的违法性评价。因为:对于实质重于形式,很多税务机关的专家也难以把握,何况乎我们的纳税人呢?

再者,增值税只有严格遵循形式重于实质,才能确保抵扣链条的延续性。这点尤为明显,比如,售后回购本质上为借贷,形式上为买卖,但是增值税上必须依据买卖来开具增值税发票和做对应的税收处理。

我们先讲一个生动的笑话:

其实,李四昨天有一个赚一百万的机会,可是赚一百万的话,李四算了一下,得缴纳几十万的税收,李四想了想还是算了,懒得去了,实际收益不大,反正自己是土豪。于是税务局找了上来,对李四说:“你昨天本来可以赚100万的,因为你想少缴纳几十万的税款,所以你没有去赚那个100万,导致国家少征收了几十万的税款,应当对你按照逃税处理”。

再来一个笑话:张三中了五百万,可是如果去领奖的话,得缴纳一百万的个人所得税,而且张三也不差钱,张三没有去领奖,也没有缴纳一百万的所得税。如果以此认定:张三没有去领奖,导致了国家少收了100万的税款,所以张三逃税100万元。

还可以更极端:王五昨天没有中五百万,所以王五逃税了100万,因为中了500万大奖的话,国家就会多收100万元的税款。

很显然,这个是荒谬的,因为忽略了一个绝对红线:税收法律事实决定纳税义务。

法律关系的形成、变更和消灭必须基于一定的条件,其中最为重要的两个条件就是法律事实和法律规范。

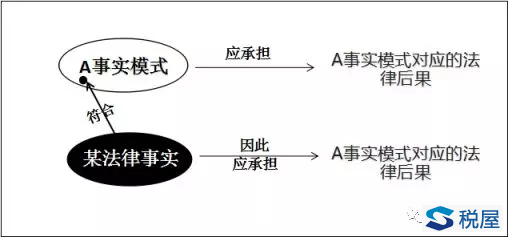

税收实体法律关系的发生、变更、消灭有其自身的特点,显然有别于民事法律关系的以意思表示为基础的发生、变更、消灭。所谓事实模式,是指法律规范所规定的、能够引起法律关系形成、变更和消灭的客观情况和现象,包括法律事件和法律行为;法律规范是国家制定和认可的,以国家强制力保障实施的社会规范。法律规范的标准逻辑结构为:事实模式+法律后果。

经过证据还原的具体案件事实(我们称之为“法律事实”,涉税法律事实我们称之为“税收法律事实”)符合法律规范的事实模式是法律规范适用的原因,法律规范适用是法律事实发生的结果,绝对禁止倒因为果。这里需要注意的是,不少法理学教程将法律规则的逻辑结构归纳为“行为模式+法律后果”,实际上,事实模式中的事实,既包括法律行为,也包括法律事件,故而,法律规则的逻辑结构不仅仅包括“行为模式+法律后果”,也包括“法律事件+法律后果”。

(一)税法适用过程

1.法律适用的基本模式

2.税法适用模式

3.税法适用过程

a先确定特定主体的具体案件事实

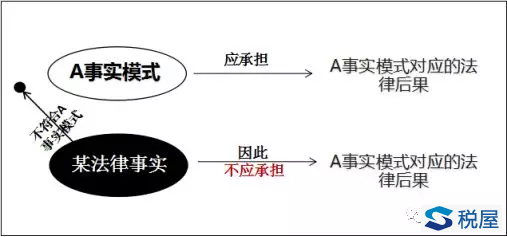

b判断特定主体的具体案件事实是否符合税收事实模式

c特定主体的具体案件事实符合税收事实模式,发生相应的法律后果;特定主体的具体案件事实不符合税收事实模式的,不发生相应的法律后果

确定案件事实在先,防止先入为主的根据条文找事实,只有在确定了案件事实之后,根据案件事实本身,找寻其要件事实是否有对应的法律规范,然后带入三段论。

三、如何区分税收筹划与税收违法行为呢?

我们还是回到这两张图上:

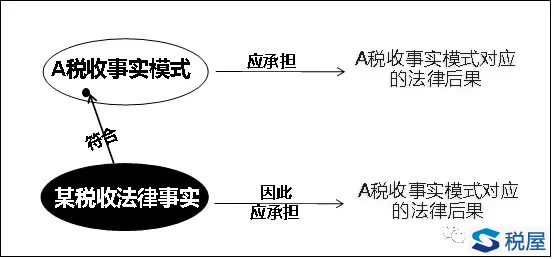

从上图可以看出,税收法律事实是自变项目,法律后果是因变项目。

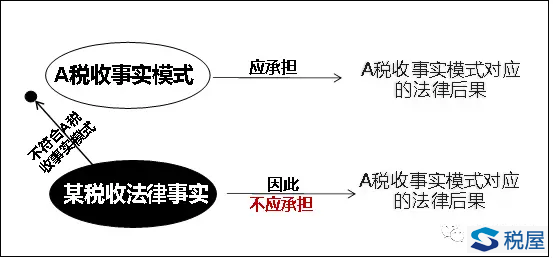

纳税人有权选择任何税收法律事实(私法的法律形式,比如选择何种交易模式、是否交易等等),只要在进行税法处理的时候,确保对税收法律事实本身的处理符合税法规范。当行为人掩盖税收法律事实的真实情况,让真实的税收法律事实(即掩盖真实的法律形式而不是经济实质)被掩盖而已虚假的税收法律事实来进行处理的时候,行为人对真实税收法律事实的处理不符合税法的规定;或行为人虽然未做伪装或掩盖,但是直接不按照税法处理。

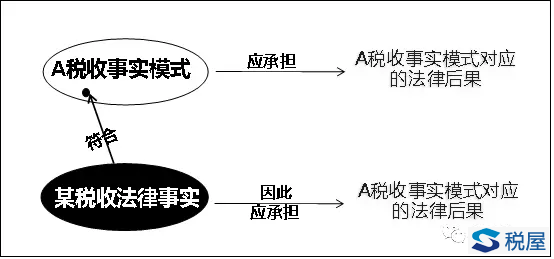

(一)税收筹划

通过调整税收法律事实本身而让自己少缴纳、不缴纳税款的行为,是税收筹划。

我们回顾一下之前的图

税法适用的基本逻辑是:

所有发生了符合税法规定的征税要件具体事实(税收法律事实)的人,应当对其征税;

行为人A是发生了符合税法规定的征税要件具体事实的人;

所以,应当对行为人A予以征税。

税收筹划中,行为人选择让自己承担更低税款的税收法律事实,即在不同交易模式中,选择了让自己承担更低税款的交易模式,但是,对交易模式的税收处理是符合税法规定的。

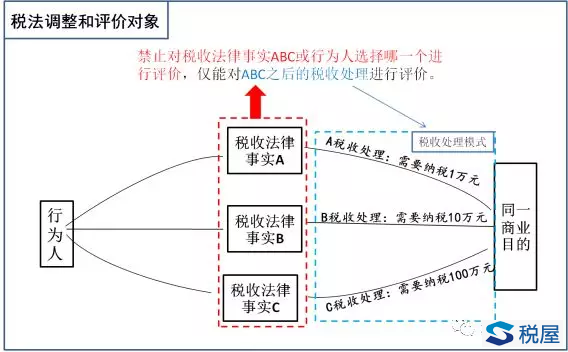

以图中为例,行为人如果觉得税收法律事实A的税款更低,而选择了税收法律事实A,则属于税收筹划,对行为人的税收行为是否违法的评价只能建立在税收事实A的基础上,禁止以并未出现的税收事实B、税收事实C作为评价。

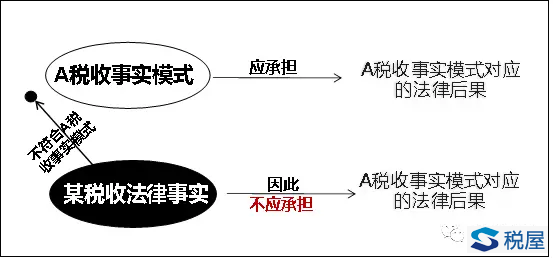

(二)税收违法行为

实务中,经常混淆税收筹划与税收违法行为尤其是逃避税款的税收违法行为的界限。

税收违法行为的本质,对行为人的税收处理不符合税法的规定,即在税收法律事实已经确定的情况下,对已经确定的税收法律事实本身的税收处理不符合税法规定。

税法上的违法评价,只能基于已经确定的税收法律事实,不得评价税收法律事实本身是否合法,并且税收法律事实的合法与否、合理与否均与税法的违法评价没有因果关系。

承上图,如果行为人的税收法律事实是B,但是通过虚假手段伪装成A而按照A来进行税法上的处理,则属于典型的税收违法行为。实体上的税收违法行为通常有以下几种情况:

1.掩饰已经发生的税收法律事实的真实情况

最常见的是纳税人伪造、变造、隐匿、擅自销毁帐簿、记帐凭证,或者在帐簿上多列支出或者不列、少列收入,或者虚假申报。这些都是在税收法律事实已经确定的情况下,通过这些方式掩饰真实的税收法律事实。

2.伪造并未发生的税收法律事实

这里主要见于虚开,行为人并未发生相应的交易,伪造相关的证据,用以证明自己发生了相应的税收法律事实,进而达成不缴纳或少缴纳税款的目的。如行为人将交易情况完整体现在账册上。

3.拒绝对已经发生的税收法律事实依法处理

比如,经税务机关通知申报而拒不申报、抗税、拒绝缴纳税款、逃避追缴欠税等等。

总之,税收筹划是选择或改变税收法律事实,进行税收处理所依据的税收法律事实是符合事实的,并且是符合法律规定的;税收违法行为,是掩饰已经发生的税收法律事实真实情况,或伪造并未发生的税收法律事实,或对已经发生的税收法律事实的处理不符合规定。 |