|

导读:

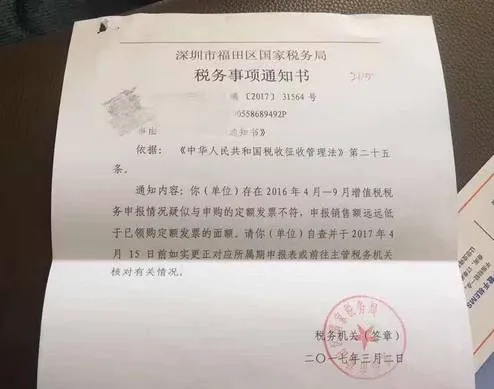

在日常生产经营过程中,很多企业从来没被税务机关主动“问候”过,突然收到一张《税务事项通知书》,企业老板和财务人员就会非常慌张,变得手忙脚乱,毫无头绪,甚至有人会觉得,我一定是被税务局盯上了,要倒大霉了!

无论在日常征管中还是税务稽查过程中,《税务事项通知书》都是税务机关使用范围最为广泛的文书之一,也是纳税人比较常见的文书。在我们代理和接受咨询的大量案件中,税务机关出具的不规范的《税务事项通知书》比比皆是。

本文提示企业在收到《税务事项通知书》时应注意的事项以及应对的措施。

一、《税务事项通知书》的适用范围

为进一步规范税收征纳行为,促进税收执法文书合法、准确、规范地使用,推进依法治税,2005年11月,国家税务总局发布了《关于印发全国统一税收执法文书式样的通知》(国税发[2005]179号),要求税务机关严格按照规定的权限及程序使用和管理税收执法文书。

上述通知中一共列出了67个税务执法文书式样,其中第一个就是《税务事项通知书》,该通知书的主要内容包括税务局名称、文书编号、被通知人名称、事由、依据、通知内容、税务部门印章及日期。《税务事项通知书》在税务机关对纳税人、扣缴义务人通知有关税务事项时使用,除法定的专用通知书外,税务机关在通知纳税人缴纳税款、滞纳金,要求当事人提供有关资料,办理有关涉税事项时均可使用此文书。

《税务事项通知书》中最重要的就是通知内容,要求具备办理通知事项的时限、资料、地点、税款及滞纳金的数额、所属期等具体内容。通知纳税人、扣缴义务人、纳税担保人缴纳税款、滞纳金的,应告知被通知人,如对本通知不服,可自收到本通知之日起六十日内按照本通知要求缴纳税款、滞纳金,然后依法向税务机关申请行政复议;其他通知事项需要告知被通知人申请行政复议或者提起行政诉讼权利的,应告知被通知人,如对本通知不服,可自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起三个月内依法向人民法院起诉。告知税务行政复议的,应写明税务复议机关名称。

二、《税务事项通知书》不规范的主要表现

1、未列明法律依据具体条款。按国税发[2005]179号通知的要求,税务机关应填写有关税收法律法规的具体内容。而实践中部分税务机关出具的文书将法律依据具体内容的填制简化到只列法律、法规、规范性文件名称,而没有列明具体的条、款、项。

2、未告知企业应享有的权利救济途径。按国税发[2005]179号通知的要求,税务机关应填写办理通知事项的时限、资料、地点、税款及滞纳金的数额、所属期等具体内容。通知纳税人、扣缴义务人、纳税担保人缴纳税款、滞纳金的,应告知被通知人,如对本通知不服,可自收到本通知之日起六十日内按照本通知要求缴纳税款、滞纳金,然后依法向税务机关申请行政复议;其他通知事项需要告知被通知人申请行政复议或者提起行政诉讼权利的,应告知被通知人,如对本通知不服,可自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起三个月内依法向人民法院起诉。告知税务行政复议的,应写明税务复议机关名称。实践中,部分税务机关出具的《税务事项通知书》未告知纳税人复议或诉讼的权利救济途径。

3、告知向法院诉讼的时间错误。按国税发[2005]179号通知对《税务事项通知书》的使用说明中,通知事项需要告知被通知人申请行政复议或者提起行政诉讼权利的,应告知被通知人,如对本通知不服,可自收到本通知之日起六十日内依法向税务机关申请行政复议,或者自收到本通知之日起三个月内依法向人民法院起诉。《关于印发全国统一税收执法文书式样的通知》实施的时间为2006年,当时依据的是1989年行政诉讼法第三十九条规定,公民、法人或者其他组织直接向人民法院提起诉讼的,应当在知道作出具体行政行为之日起三个月内提出。2014年,行政诉讼法进行了修正,第四十六条第一款规定,公民、法人或者其他组织直接向人民法院提起诉讼的,应当自知道或者应当知道作出行政行为之日起六个月内提出。也就是说按照2014年修正后的行政诉讼法的规定,自2015年5月1日起向法院提起行政诉讼的诉讼时效是六个月。实务中偶尔会见到2015年5月1日之后出具的《税务事项通知书》,仍然将提起行政诉讼的时间列为三个月。

三、企业的应对步骤

1、从形式上审核《税务事项通知书》是否规范,主要看抬头和落款是否同一税务机关,有无签署日期,被通知人是否本单位。

2、从实质内容上判断通知内容是否与本单位有关。

3、及时与发文税务机关联系,确认有关事实。

4、准备相关证据材料,应对可能发生的税务检查及复议、诉讼等程序。

5、如案情复杂、涉及金额较大可寻求专业律师的帮助。

四、注意事项

1、根据《最高人民法院关于适用<中华人民共和国行政诉讼法>的解释》第六十四条的规定,行政机关作出行政行为时,未告知公民、法人或者其他组织起诉期限的,起诉期限从公民、法人或者其他组织知道或者应当知道起诉期限之日起计算,但从知道或者应当知道行政行为内容之日起最长不得超过一年。也就是说,即使税务机关没有告知企业起诉期限的,企业从收到《税务事项通知书》之日起计算,诉讼时效最长不超过一年。

2、是否所有的《税务事项通知书》均可以提起行政诉讼,要看通知事项是否对纳税人的权利义务产生实际影响,当通知内容不影响纳税人权利义务时,纳税人不享有法律救济权利,当通知书影响纳税人权利义务时,纳税人享有法律救济权利。 |