|

配建房的税务处理一直都让人极度头痛。“限地价+竞配建”是这几年流行的拿地方式,但各地对这一业务一直以来没有统一的、明确的税务处理口径,不同税务处理口径对项目的税负影响极大。

尽管“限地价”听起来很美,但土地也是竞拍而来,只是对地价进行了最高限价而已。一级市场拿地本来就不便宜,再加上“竞配建”,如果开发商前期没有仔细考虑这些配建房是否视同销售、如何视同销售等一系列税务问题,最后的实际经营成果对比前期测算将有可能出现大幅偏差,有可能“折腾几年白干一场”,甚至“赔钱亏本”。“竞配建”税务风险很大!

一、广东出台指引明确“竞配建”税务问题

去年年底,广东省税务局出台《广东省“三旧改造”税收指引(2019年版)》(粤税发[2019]188号,下称“广东三旧指引”)。关于“限地价+竞配建”税务处理的问题,广东三旧指引进行了明确,分成三类情况说明其税务处理。本文结合上述规定进行分析探讨。

笔者认为,广东三旧指引是房地产行业税务界的一篇“巨著”,能在现有税法框架体系内、站在税务局立场,对一种复杂的、影响重大的市场行为的税务处理,分类剖析得那么细致,是很有担当的、很不简单的。

也需要看到的是,指引对规范行业税务处理的确迈出了一大步,但是作为省级税局规范性文件,只能在现有税法框架体系内出台征管方面的规范,对一些税收实体规定是没有权限作出规范的。因此指引不可能解决和明确所有税收问题。“限地价+竞配建”税务处理问题亦然,实务中我们应该深入理解指引,并结合项目实际经验,才能规避投资过程中的税务风险。

二、“竞配建”的税务分类及如何理解

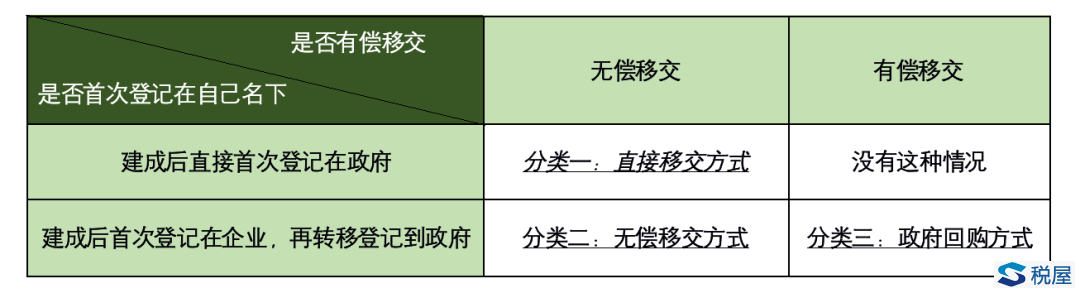

指引将“竞配建”分为三类,简单用图标归类如下:

上面的税务分类不难理解。

“是否首次登记在自己名下”,是判断开发商移交这些配建物业给政府,是否属于销售不动产(有偿移交)、视同销售不动产(无偿移交)的行为。如果首次登记在企业自己名下,再转移登记给政府,这些配建物业事实上就存在了权属过户行为,税务处理上显然应作销售(或视同销售)不动产处理;如果直接首次登记在政府名下,配建房权属过户行为不存在,税务处理不作销售不动产的行为,指引将其视为代建。

三、竞配建”不同分类的税务处理

理解了上面的税务分类,我们就不难理解不同分类的税务处理。笔者根据指引,结合自己的理解,归纳整理如下:

注:

(1)限于篇幅,本文不摘录政策原文,读者如需查阅广东三旧指引原文,可登录广东税局官网查询。

(2)上表根据笔者理解归纳,仅供参考;

四、测算中要当心的几个税务“坑”

1、当心“竞配建”升级版的税务风险

过去是“限地价+竞配建”,现在多地一级市场出现了“限地价+竞配建”的升级版,“限地限价+竞配建+竞自持面积+竞自持年限”,这比原来的玩法更为刺激。但是如果我们考虑这里面的税务问题,可能会让刺激程度更上一个台阶。

前面我们说过,如果开发商约定无偿移交的”竞配建“(无论是直接首次登记在政府名下还是自己名下),土地增值税和企业所得税的处理上都将移交配建房“对价”确认为土地成本。其中,配建房首次直接登记在政府名下的,配建房发生的建造成本,按土地成本扣除;配建房先登记在开发商名下再转移权属给政府的,配建房按视同销售处理,视同销售收入作为换取政府土地的对价,确认为土地成本。

看到这里,如果你以为确认收入的同时确认成本,对企业所得税没有影响,对土地增值税甚至可以加计扣除、更为有利,那就错了。因为上面确认的土地成本,是开发产品的计税成本。这意味着,假如可售的物业需要自持,那么他应该分摊的上述土地成本无法扣除,至少短期内(自持期间)无法扣除。

“竞自持面积+竞自持年限”这种玩法,最刺激的地方在于,你不经过仔细的测算根本无法准确知道企业所得税、土地增值税的视同销售收入要调增多少,这里面有多少在确认土地成本时要分摊到“自持物业”里面无法扣除的(或者自持期间无法扣除),根本无法准确知道土地增值税会因此而跳了几个档!

也有一个好消息,自持物业如果日后再销售土地增值税按“旧房”计算,土地成本可据实并加计扣除。但是经过多年自持后,这些“旧房”售价上涨了多少,土地增值税的增值率也会跟着上去。

2、当心无偿移交视同销售收入的定价风险

这是大家都注意到和关注到的问题,为避免让读者不耐烦,对这里涉及到一般性的问题笔者只作简单分析。关于无偿移交配建房(无论是直接首次登记到政府名下还是自己名下),指引并没有明确视同销售收入如何定价。

如果无偿移交的配建房是直接登记到政府名下,配建房的增值税处理应视同销售建筑服务处理,土地增值税和企业所得税无需视同销售处理。而取得土地的契税计税基础要并入考虑视同销售价值。那么,这些配建房视同销售建筑服务如何定价呢?视同销售的定价直接影响增值税和契税的税负。

按营改增总纲36号文的规定,视同销售按顺序依照以下三个方法定价:一是按自己销售同期同类的服务、不动产定价;二是按其他纳税人销售同期同类的服务、不动产定价;三是按照成本加成10%的成本利润率,作为合理销售收入定价。由于房地产开发企业一般没有同期同类的建筑服务收入可以参考,税局一般参照其他建筑企业销售同类建筑服务的平均价格,或成本加成方法确定。两种方法定价会有差异影响整体利润,但对开发上来说建筑服务的两种定价方式差异不算很大,风险总体可控!

如果无偿移交的配建房是先登记到自己名下再转移权属给政府,配建房的增值税、土地增值税及企业所得税均视同销售不动产处理。而取得土地的契税计税基础亦要并入考虑视同销售价值。那么,这些配建房如何定价对项目的利润影响就十分显著了。按照上面所说的营改增总纲36号文规定的三个顺次定价方法。税务机关可以参照自己或者其他纳税人销售同期同类不动产的价格定价,也可以按成本加成方法进行定价。前者所述的“同期同类不动产”如果理解成一般商品房的话,按目前大部分城市数万元的商品房市场价格定价,与按建造成本加成数千元定价,那是天壤之别。

当然,如果综合考虑各税种,按照商品房的市场价格定价对增值税、契税是不利的,但是土地增值税可享受的加计扣除反而增加了(视同销售收入同时确认土地成本使土地增值税的加计扣除金额增加)。因此按商品房的市场价格定价,对项目并不一定是不利的,需要综合各个因素考虑。但是,对于一些项目数千平方米甚至数十万平方米的配建房,需要调增的视同销售收入两种方法相差数亿甚至数十亿,项目前期必须要对视同销售税务定价的问题做好充分的评估,不然有可能会掉入万丈深“坑”。

另外,关于增值税的税收政策方面,无偿移交配建房实际是作为支付土地价款的对价,其视同销售收入能否作为土地成本,能否按房地产营改增18号文规定抵减增值税销售收入,目前广东三旧指引并未明确。如果可以,则抵消了配建房增值税视同销售收入的影响;如果不可以,则配建房按视同销售收入计算增值税,增值税税负“净增加”。关于该问题目前各地尚存争议,由于对于项目税负影响十分大,建议大家咨询当地税务局了解税务口径。

通常地,一些公司投资决策时会比较乐观,而一些公司决策则相对谨慎。笔者在日常实务中,对这类税务政策性风险一般会采取“矩阵分析法”。建立模型,然后抓住几个大的政策性风险影响因素,综合考虑其他因素,列出对这些大的政策性风险因素可能发生的各种情形,分析其影响、发生可能性,以及解决办法等问题。以争取投资决策减少风险,最大化利润。例如:有两个显著的税收政策性因素A、B,而A有可能发生3中情形,B有可能发生2种情形,那么我们列出一个3x2的矩阵,分别列出并分析6种情形对项目利润的影响、发生可能性,以及解决办法等问题。

3、无偿移交配建房是否直接首次登记给政府更有利

不少观点认为,对于无偿移交配建房,如果首次登记给政府,移交配建房按无偿提供建筑服务处理,增值税、契税的税负将有所增加,但起码风险是可控的。但是,如果先首次登记给自己再转移权属给政府,税务风险将无法控制。假如按照配建房增值税按商品房的市场价格视同销售计算,将导致增值税大幅增加,同时契税也大幅增加。实际情况真的是这样吗?

一直以来,笔者都坚持“测算是检验真相的唯一标准”、“没测算没真相”的原则,对税务专业的应用不能只停留在理论层面,要结合实际业务。

对于无偿移交配建房来说,如果先首次登记给自己再转移权属给政府,按市场价格定价无疑使增值税、契税税负增加了,但同时土地增值税确认的土地成本也增加了,可享受的加计扣除也增加了。土地增值税本来的税率高(例如是50%、60%),那么反而起到抵消增值税、契税的效果(只考虑税率因素忽略其他因素),整体税负反而是减少了。另外也有可能使土地增值税降档,或者降到符合享受普通住宅优惠的档次,大幅减少整体税负。

那是不是先首次登记给自己再转移权属给政府(无偿移交),按市场价格定价,就更有利呢?不一定,还是需要结合项目情况才能得出结论。例如:项目本来就可以享受土地增值税普通住宅优惠了,通过视同销售收入确认土地成本,只是土地增值税的无效成本,但却带来增值税、契税税负的直接增加。这样按市场价格定价显然是不利的。

4、“竞配建”问题还有哪些税务“坑”要留神

事实上,除了上面提到的问题,“竞配建”需要注意的税务风险还有不少,包括移交方式、规划条件、开发要求、地块构成,以及各地政府在出台“竞配建“规则的各种附带条件,这些都可能潜藏税务风险,开发商前期需要做好税务风险的防范和应对准备。笔者建议房地产开发企业财务(税务)部门应在前期拿地环节介入评估,充分了解当地“竞配建”规则,做好税务测算,以使税务风险可控,避免企业损失。

由于成文仓促,上文仅分析了“竞配建“业务几个小问题,未全面展开。如果读者关于上述问题有什么心得、感想或疑问,欢迎后台留言探讨。 |