|

在房地产企业所得税汇算清缴实务中,地产项目在完工年度因未最终办理工程结算等原因无法取得足额成本发票是房地产企业常见问题。

笔者在此就地产项目成本的企业所得税处理及风险防范与大家探讨。

案例:

A房企开发某住宅项目于2019年预售完毕并于2019年12月竣工备案及交付,销售收入45亿元,项目土地成本20亿元,开发成本11亿元。该项目工程合同总金额为10亿元,截至2020年5月31日,项目未最终办理结算,工程款累计已支付并取得发票金额为8亿元。2020年9月,A房企取得剩余2亿元成本发票。

一、未取得发票的项目成本是否可于企业所得税汇算清缴时扣除?

《房地产开发经营业务企业所得税处理办法》(国税发[2009]31号,以下简称31号文):

第三十二条 除以下几项预提(应付)费用外,计税成本均应为实际发生的成本。

(一)出包工程未最终办理结算而未取得全额发票的,在证明资料充分的前提下,其发票不足金额可以预提,但最高不得超过合同总金额的10%。

(二)公共配套设施尚未建造或尚未完工的,可按预算造价合理预提建造费用。此类公共配套设施必须符合已在售房合同、协议或广告、模型中明确承诺建造且不可撤销,或按照法律法规规定必须配套建造的条件。

(三)应向政府上交但尚未上交的报批报建费用、物业完善费用可以按规定预提。物业完善费用是指按规定应由企业承担的物业管理基金、公建维修基金或其他专项基金。

第三十四条 企业在结算计税成本时其实际发生的支出应当取得但未取得合法凭据的,不得计入计税成本,待实际取得合法凭据时,再按规定计入计税成本。

第三十五条 开发产品完工以后,企业可在完工年度企业所得税汇算清缴前选择确定计税成本核算的终止日,不得滞后。凡已完工开发产品在完工年度未按规定结算计税成本,主管税务机关有权确定或核定其计税成本,据此进行纳税调整,并按《中华人民共和国税收征收管理法》的有关规定对其进行处理。

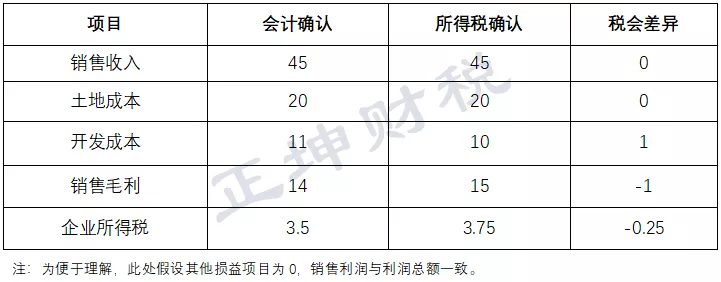

根据31号文规定,A房企住宅工程在2019年企业所得税汇算清缴时,预提成本限额为1亿元(合同总金额10亿元的10%),因此可计入计税成本的工程成本仅9亿元(已取发票8亿+预提成本1亿元),剩余1亿元成本应于后期取得发票时按规定计入计税成本。因此,该项目在2019年实际毛利结转时存在税会差异如下:

二、不符合预提条件的未取得发票成本在后续取得发票时应如何处理?

延续以上案例,A房企在2020年9月取得剩余2亿元发票后存在以下两种处理方式:

处理1于取得发票年度扣除

2020年汇算清缴时,对2019年未预提的1亿元成本予以确认扣除:

由于项目收入已于2019年全额确认,假设未来5年A房企无新增收益,2020年确认扣除的1亿元成本,将无法于企业所得税前扣除,最终能成为无效成本。项目全周期企业所得税负增加2500万元。

处理2回归到2019年扣除

《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号,以下简称"28号公告")

第十五条 汇算清缴期结束后,税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证并且告知企业的,企业应当自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证。其中,因对方特殊原因无法补开、换开发票、其他外部凭证的,企业应当按照本办法第十四条的规定,自被告知之日起60日内提供可以证实其支出真实性的相关资料。

第十六条 企业在规定的期限未能补开、换开符合规定的发票、其他外部凭证,并且未能按照本办法第十四条的规定提供相关资料证实其支出真实性的,相应支出不得在发生年度税前扣除。

第十七条 除发生本办法第十五条规定的情形外,企业以前年度应当取得而未取得发票、其他外部凭证,且相应支出在该年度没有税前扣除的,在以后年度取得符合规定的发票、其他外部凭证或者按照本办法第十四条的规定提供可以证实其支出真实性的相关资料,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过五年。

28号公告的相关规定给予了房企发票滞后取得的补救措施,即成本在发生年度因未取得发票没有税前扣除,如果在五年内取得发票,可提供证实资料追补扣除。就A房企案例而言,2019年企业汇算清缴未税前扣除的1亿元,可在2020年9月取得发票后申请追补至2019年扣除并退税。

显然,就A房企案例而言,由于后续未有新增利润可消化掉之后取得发票的成本,采用”处理2”对A房企有利。

三、实操风险提示

虽然“追补扣除”措施对房企来说是个相当有利的政策,但如果企业对其运用不当,也可能引发税务风险。

笔者在实务中遇到过企业的咨询,该企业认为:根据28号公告第十七条相关规定,对于无票的成本可否在完工年度企业汇算清缴时先行扣除,不作纳税调整,只要五年内取得发票,依然可以获得税务机关认可。

笔者认为这样的操作,存在风险:

首先,28号公告第十七条已经明确了追补扣除的前提条件,“相应支出在该年度没有税前扣除”。按照上述观点的操作,企业已在完工年度就直接将该支出进行税前扣除,因此,不满足追补扣除的条件。

第二,28号公告第十五条、第十六条明确了,企业如在税务机关告知之日起60日内不能补开发票,相应支出不能在发生年度扣除。因此一旦企业后续无法在规定期限内取得发票,同样不可以于完工当年扣除。

届时,房企只能采用“处理1”的操作,而无法采用“处理2”申请追补退税,且面临完工年度补税处罚的风险。 |