|

虚开增值税专用发票案件呈高发态势,也逐渐成为税务业务中的热点。但纳税人的普遍困境是,不知道如何进行有效的抗辩,找不到着力点。税务稽查局指控纳税人“虚”,纳税人如何证明自己不“虚”呢?针对这个问题,我们从实操的角度,分专题提出一些建议,与大家分享。我们的第一条建议是,起诉《已证实虚开通知单》。

一、起诉《已证实虚开通知单》的意义何在?

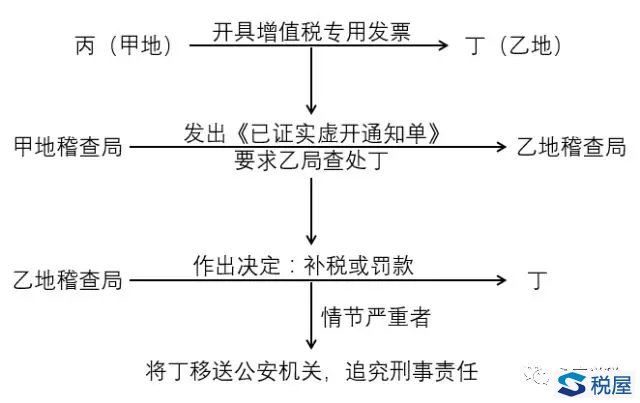

《已证实虚开通知单》是税务机关作出税务处理或者处罚的基础,虽然并不直接为纳税人设定义务,但却是后续税务处理或者处罚必不可少的要件。基本的操作模式为,甲地税务稽查局向乙地税务稽查局发出《已证实虚开通知单》,告知乙地税务稽查局,甲地一般纳税人丙开具给乙地一般纳税人丁的增值税专用发票为虚开,要求乙地税务稽查局对丁进行查处。乙地的税务稽查局必须对丁进行查处,要么做出补税的税务处理决定,要么做出罚款的处罚决定,或者既罚款又补税。情节严重的,补税罚款过后,丁还有可能被移送到公安机关,追究丁的刑事责任。

在实操当中,乙地税务稽查局对收到的《已证实虚开通知单》普遍采取“拿来主义”,将《已证实虚开通知单》作为直接证据,对丙丁之间交易中是否符合“三流一致”的要求,不再进行核实,而是直接根据《已证实虚开通知单》予以认定,并作出处理或者处罚决定。

这种工作模式,决定了纳税人丁只有以甲地税务稽查局为对象,就《已证实虚开通知单》提起行政复议或者行政诉讼,才能够产生实际的效果。纳税人丁如果仅仅针对自身主管税务机关,即乙地税务稽查局作出的决定进行抗辩,则通常是徒劳的。因为对乙地税务稽查局来说,其必须无条件接受《已证实虚开通知单》作出查处,并将查处情况反馈给甲地税务稽查局。如果不这样做,乙地税务稽查局在税务的工作流程中,即存在渎职的嫌疑,而这是任何税务人员都会极力避免的。只要《已证实虚开通知单》没有被推翻,乙地税务稽查局就没有退路,必须做出查处。

此外,纳税人不对《已证实虚开通知单》提起行政复议或者行政诉讼,则在针对乙地税务稽查局税务处理决定或者处罚决定提起行政复议或者行政诉讼时,就必须接受《已证实虚开通知单》所认定的虚开事实。《已证实虚开通知单》如同所有的行政行为一样,按照行政法的基本原理,具有既定力,即在被依法推翻之前推定有效。在丁对乙税务稽查局税务处理或者处罚提起的诉讼中,甲税务稽查局作出的《已证实虚开通知单》属于前置行政行为,依照行政诉讼实践,法院诉讼中审查的重点是税务处理或处罚决定,而不是《已证实虚开通知单》。除非纳税人能够证明《已证实虚开通知单》存在“三个明显”,即适用法律明显错误、认定事实明显错误、执法程序明显错误,法院不会推翻《已证实虚开通知单》的证明效力。而在未对《已证实虚开通知单》直接提起行政复议或诉讼的情况下,所有的证据材料都在甲地税务稽查局手中,纳税人要达到“三个明显”的证明要求,基本是不可能的。

因此,可以总结一下,直接起诉《已证实虚开通知单》的意义在于,避免《已证实虚开通知单》被作为税务处理或者处罚的直接依据。

二、《已证实虚开通知单》可诉吗?

《已证实虚开通知单》是否可诉,至今并没有明确具体的法律规定,也没有已生效法律文书予以佐证。唯一有据可查的针对《已证实虚开通知单》的行政诉讼案件为(2017)闽0602行初146号福建万绿欣医药有限公司诉南靖县税务稽查局纠纷案。

该案基本案情为,福建省漳州市南靖县国家税务局稽查局分别于2017年7月19日向宁夏回族自治区银川市贺兰县国家税务局稽查局发出协查编号为635062700170120《已证实虚开通知单》;于2017年7月31日向云南省昆明市西山区国家税务局稽查局发出协查编号为209《已证实虚开通知单》;于2017年8月2日向宁夏回族自治区银川市国家税务局稽查局发出协查编号为250《已证实虚开通知单》。收到《已证实虚开通知单》国家税务局稽查局已经通知与起诉人有业务往来的多家受票企业,要求从起诉人取得的增值税专用发票中的进项税额予以转出,补缴转出部分的增值税税款。该等受票企业已经口头通知起诉人承担上述税款,其中宁夏众欣联合康广医药有限公司已经向起诉人发出《付款请求函》和《银川市国税局稽查查补税款预缴通知书》,要求起诉人将查补税款转给该受票公司,以便其缴纳税款。福建万绿欣医药有限公司提起行政诉讼,请求:1、确认福建省漳州市南靖县国家税务局稽查局作出的所有《已证实虚开通知单》的行政确认行为无效;2、本案诉讼费由福建省漳州市南靖县国家税务局稽查局承担。

福建省漳州市芗城区人民法院裁定驳回了福建万绿欣医药有限公司的起诉,但理由却并非《已证实虚开通知单》不可诉,而是认为起诉《已证实虚开通知单》涉及纳税争议,应当复议前置。福建万绿欣医药有限公司未经复议程序,直接提起诉讼,不符合起诉条件,因此裁定驳回起诉。

至此,《已证实虚开通知单》的可诉性,仍然停留在“学术”的阶段。总体来说,认为不可诉的主要理由是,《已证实虚开通知单》是甲地税务稽查局开给乙地税务稽查局的,并没有出具给纳税人,因此属于内部行政行为,不可诉;认为可诉的主要理由是,尽管《已证实虚开通知单》属于内部行政行为,但当乙地税务稽查局作为税务查处的证据交还给企业后,则该内部行政行为外化,可诉。

我们不打算陷入这种学术层面的争论,只想给出一个中肯的建议。可诉还是不可诉,向法院提起诉讼试一下就知道了,一起行政诉讼收费也就五十元,既然已经下定决心诉讼,为什么不试一试呢?犹如“小马过河”的场景一般,有猜测的时间,可能早已经知道答案了。

三、从哪些角度起诉《已证实虚开通知单》?

上述内容为《国家税务总局关于印发<税收违法案件发票协查管理办法(试行)>的通知(税总发〔2013〕66号)》提供的《已证实虚开通知单》的样本。从我们办理税务案件的经验来看,《已证实虚开通知单》往往存在以下问题:

1、“经查证”流于形式

国家税务总局并未对认定虚开增值税发票的程序做出规定,各地税务稽查局在执法中如何证实增值税专用发票系虚开也不得而知。在认定虚开的过程中,纳税人的知情权、陈述权、申辩权被完全否定。《已证实虚开通知单》中的“经查证”三个字,在没有随附证据材料的情况下,完全流于形式,不排除极少数稽查局为了完成征税指标而滥发《已证实虚开通知单》的可能性。在与虚开高度相关的失控发票案件中,即出现过地方税务机关滥用发票认定权力而被国家税务总局叫停的情况。《国家税务总局关于纠正福建省国家税务局自行扩大失控发票定义范围问题的通知》(国税函[2002]746号)规定,“经查,你局《关于金税工程有关增值税政策业务问题的通知》闽国税流[2001]59号第三条第2、4、5款不符合总局《增值税计算机稽核系统发票比对操作规程》(国税发[2002]208号)有关‘失控发票’的规定,自行扩大了‘失控发票’的定义范围,经核查,你省所报‘失控发票’有的已证实为正常发票。”

2、没有随附发票系虚开的相关证据材料

《国家税务总局关于印发<税收违法案件发票协查管理办法(试行)>的通知(税总发〔2013〕66号)》第九条规定,“已确定虚开发票案件的协查,委托方应当按照受托方一户一函的形式出具《已证实虚开通知单》及相关证据资料,并在所附发票清单上逐页加盖公章,随同《税收违法案件协查函》寄送受托方”。在实际执法中,纳税人能看到的往往只有《已证实虚开通知单》,而能够证明发票系虚开的相关证据材料,则往往踪迹皆无。

3、没有表明认定虚开的法律依据

国家税务总局给出的模板并未要求税务机关明示法律依据,各地税务稽查局在执法当中也因此不明确认定虚开的法律依据。作为一种事实上对纳税人具有直接影响的行政确认行为,只有明确法律依据,纳税人才能够了解虚开的定性,才能够有针对性的提出抗辩。无论上千万还是上亿的纳税争议,稽查局都在未明确法律依据的情况下给企业扣上了虚开的帽子。这种执法现状理应尽早做出改变。

在我们所办理的税务案件中,《已证实虚开通知单》事实上发挥着“一纸定乾坤”的作用。由于企业普遍选择不对《已证实虚开通知单》提起复议或者诉讼,《已证实虚开通知单》事实上已经不需要随附任何材料,单独一张纸即起到证明虚开的作用。补多少税,似乎只是一个数字问题。加之我国特有的先完税后复议以及复议前置的诉讼程序,《已证实虚开通知单》的重要性往往被低估。在虚开案件中,我们的第一个建议是,对《已证实虚开通知单》及时提起复议及诉讼。

后一篇传送:

虚开增值税专用发票系列抗辩二:虚开与否的判断标准 |