|

一、风险提示

1.《国家税务总局山西省税务局关于做好代开发票环节个人所得税征管工作的通知》(晋税函〔2019〕116号)规定,税务机关应加强代开发票个人所得税事后管理,定期汇总统计纳税人代开发票数据,并与相关纳税人的自行申报数据和扣缴义务人的扣缴申报数据进行比对。比对结果不一致的,作为风险事项推送至主管税务机关。

【备注】金三期系统,山西省税务局能有这个功能,其他省市能没有吗?

2.经济损失

(1)以向居民个人支付劳务报酬所得为例

扣缴义务人向居民个人支付劳务报酬所得,应当按照以下方法按次或者按月预扣预缴税款:

劳务报酬所得以收入减除费用后的余额为收入额;

减除费用:预扣预缴税款时,劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

应纳税所得额:劳务报酬所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表

居民个人办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

【例】向居民个人支付劳务报酬所得80000元,则:

预扣预缴应纳税所得额=80000×(1-20%)×40%-7000=18600

3.税收风险

《中华人民共和国税收征收管理法》(主席令2013年第5号)第六十九条规定,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

二、法律依据

1.《中华人民共和国个人所得税法》第九条个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。

2.《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(税务总局公告2018年第61号)第四条实行个人所得税全员全额扣缴申报的应税所得包括:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得:

(五)利息、股息、红利所得;

(六)财产租赁所得;

(七)财产转让所得;

(八)偶然所得。

三、具体操作

(一)实务判断——法律规定

1.单位支付所得时,如果个人属于取得“经营所得”,其没有代扣代缴/预扣预缴义务

2.单位支付所得时,如果个人属于取得“工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得:利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得”,其有代扣代缴/预扣预缴义务

(二)如何判断

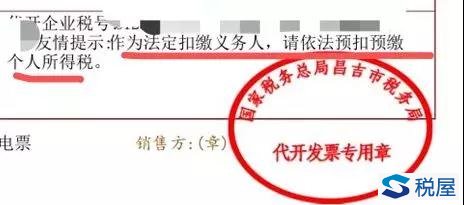

1.发票备注栏内统一注明“个人所得税由纳税人(开票人)依法自行申报缴纳”,单位支付所得时没有代扣代缴/预扣预缴义务;

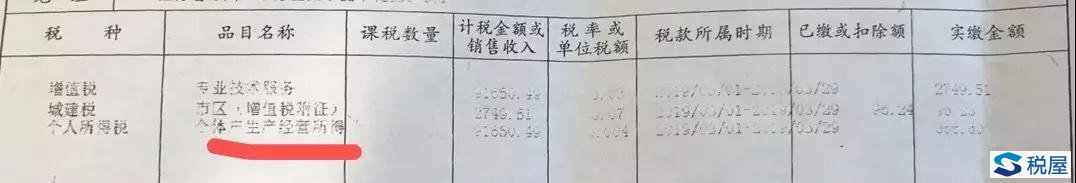

2.代开发票税收缴款书上税种栏“个人所得税”且品目名称栏“经营所得”,单位支付所得时没有代扣代缴/预扣预缴义务;

3.特殊规定

(1)《国家税务总局关于代开货物运输业发票个人所得税预征率问题的公告》(国家税务总局公告2011年第44号)规定,代开发票单位为纳税人代开货物运输业发票时,统一按开票金额的1.5%预征个人所得税。

(2)《国家税务总局关于个人住房转让所得征收个人所得税有关问题的通知》(国税发[2006]108号)规定,代开发票单位为转让住房个人代开销售不动产发票时,个人未提供完整、准确的房屋原值凭证,不能正确计算房屋原值和应纳税额的,统一按开票金额的1%核定征收个人所得税。

(3)当地特殊规定(请查询当地规定或咨询当地12366)

【例】北京现对个人出租房屋应征收的各项税费可选择分税种计征和综合征收率计征两种方式,如果选择综合征收率,支付单位就没有代扣代缴义务:

关于个人出租房屋,采用综合征收率计征税款问题,个人出租住房月租金收入(不含税)在10万元以内的,按照2.5%的综合征收率入库;月租金收入10万元以上将按照4%的综合征收率入库。

个人出租非住房月租金收入(不含税)10万元以下(含10万元)按照7%的综合征收率入库,10万元以上按照12%的综合征收率入库。

4.发票备注栏内注明类似“个人所得税由扣缴义务人(支付方)依法预扣预缴或代扣代缴”,支付单位有代扣代缴/预扣预缴义务。

|