|

编者按:在华税代理的大量虚开案件,特别是石化虚开案件中,普遍有中间介绍人的存在。这些中间介绍人或是贸易企业,或是自然人个人,或亲自参与到过票、变票,或仅牵线搭桥。在案发之前,部分中间介绍人认为自己在虚开交易链条中仅起到居间介绍作用,获得利益少,因此刑事责任风险较低。但是案发之后才发现自己将身陷囹圄,才猛然醒悟寻求专业税务律师帮助。华税认为,即便作为中间介绍人也不能抱有侥幸心理,忽视潜在的刑事责任风险反将耽误案件的解决。实际上,虚开介绍人与虚开、虚受方罪名相同,背后的刑事责任风险出乎意料。本文将分析如何具体确定“介绍虚开”的定罪与量刑标准,以飨读者。

一、介绍虚开行为的刑事责任定性

1、《全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定》(1995)

“……虚开增值税专用发票是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开增值税专用发票行为之一的。”

2、2011年《中华人民共和国刑法》(刑法修正案八)

第二百零五条【虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪】“……虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的。”

3、司法解释:最高人民法院印发《关于适用<全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定>的若干问题的解释》的通知(法发[1996]30号)

“具有下列行为之一的,属于‘虚开增值税专用发票’:(1)没有货物购销或者没有提供或接受应税劳务而为他人、为自己、让他人为自己、介绍他人开具增值税专用发票;(2)有货物购销或者提供或接受了应税劳务但为他人、为自己、让他人为自己、介绍他人开具数量或者金额不实的增值税专用发票;(3)进行了实际经营活动,但让他人为自己代开增值税专用发票。”

无论是单行法、刑法典还是司法解释,无一例外明确“介绍他人”虚开的行为,也属于“虚开增值税专用发票”,以“虚开增值税专用发票罪”定罪!

二、刑事犯罪量刑的基本方法

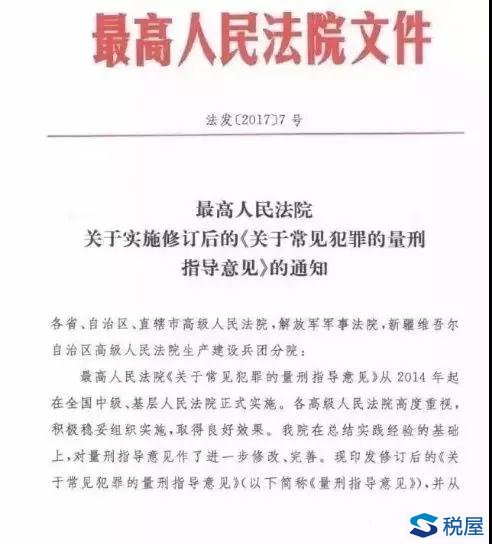

2017年3月9日,最高人民法院发布了修订后的《关于常见犯罪的量刑指导意见》,对司法裁判活动中量刑的原则、基本方法等作出了具体规定。各省高院亦根据最高院意见发布了相应的《实施细则》。

1、量刑步骤

(1)根据基本犯罪构成事实在相应的法定刑幅度内确定量刑起点;

(2)根据其他影响犯罪构成的犯罪数额、犯罪次数、犯罪后果等犯罪事实,在量刑起点的基础上增加刑罚量确定基准刑;

(3)根据量刑情节调节基准刑,并综合考虑全案情况,依法确定宣告刑。

2、调节基准刑的方法

(1)具有单个量刑情节的,根据量刑情节的调节比例直接调节基准刑。

(2)具有多个量刑情节的,一般根据各个量刑情节的调节比例,采用同向相加、逆向相减的方法调节基准刑;具有未成年人犯罪、老年人犯罪、限制行为能力的精神病人犯罪、又聋又哑的人或者盲人犯罪,防卫过当、避险过当、犯罪预备、犯罪未遂、犯罪中止,从犯、胁从犯和教唆犯等量刑情节的,先适用该量刑情节对基准刑进行调节,在此基础上,再适用其他量刑情节进行调节。

(3)被告人犯数罪,同时具有适用于各个罪的立功、累犯等量刑情节的,先适用该量刑情节调节个罪的基准刑,确定个罪所应判处的刑罚,再依法实行数罪并罚,决定执行的刑罚。

3、确定宣告刑的方法

(1)量刑情节对基准刑的调节结果在法定刑幅度内,且罪责刑相适应的,可以直接确定为宣告刑;如果具有应当减轻处罚情节的,应依法在法定最低刑以下确定宣告刑。

(2)量刑情节对基准刑的调节结果在法定最低刑以下,具有法定减轻处罚情节,且罪责刑相适应的,可以直接确定为宣告刑;只有从轻处罚情节的,可以依法确定法定最低刑为宣告刑;但是根据案件的特殊情况,经最高人民法院核准,也可以在法定刑以下判处刑罚。

(3)量刑情节对基准刑的调节结果在法定最高刑以上的,可以依法确定法定最高刑为宣告刑。

(4)综合考虑全案情况,独任审判员或合议庭可以在20%的幅度内对调节结果进行调整,确定宣告刑。当调节后的结果仍不符合罪责刑相适应原则的,应提交审判委员会讨论,依法确定宣告刑。

(5)综合全案犯罪事实和量刑情节,依法应当判处无期徒刑以上刑罚、管制或者单处附加刑、缓刑、免刑的,应当依法适用。

4、常见量刑情节适用

| 量刑情节 |

调节基准刑比例 |

备注 |

| 从犯 |

减少20%-50%或者以上 |

犯罪较轻减少50%以上或者免除处罚 |

| 自首 |

减少40%以下 |

犯罪较轻的减少40%以上或免除处罚 |

| 一般立功 |

减少20% |

|

| 重大立功 |

减少20%--50% |

犯罪较轻的减少50%以上或者免除处罚 |

| 坦白 |

如实供述的减少20%以下;如实供述司法机关未掌握的同种罪行的减少10%-30%;如实供述避免严重后果发生的减少30%-50%。 |

|

| 当庭自愿认罪 |

减少10%以下 |

认定坦白、自首的除外 |

| 退赃、退赔 |

减少30%以下 |

|

| 累犯 |

增加10%--40%(一般不少于3个月) |

|

| 有前科劣迹 |

增加10%以下 |

过失犯罪和未成年人犯罪除外 |

(仅列举部分与涉税犯罪潜在相关的情形)

三、介绍虚开构成犯罪的量刑步骤与量刑情节

1、虚开量刑起点的确定

最新司法解释性文件《最高人民法院关于虚开增值税专用发票定罪量刑标准有关问题的通知》(法〔2018〕226号)规定:

虚开增值税专用发票刑事案件定罪量刑的数额标准,可以参照《最高人民法院关于审理骗取出口退税刑事案件具体应用法律若干问题的解释》(法释〔2002〕30号)第三条的规定执行,即虚开的税款数额在五万元以上的,以虚开增值税专用发票罪处三年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;虚开的税款数额在五十万元以上的,认定为刑法第二百零五条规定的“数额较大”;虚开的税款数额在二百五十万元以上的,认定为刑法第二百零五条规定的“数额巨大”。

尽管该文件非司法解释,但在新的司法解释出台前,该通知是法院裁判的不二参考!介绍虚开,五万元即入罪!

2、影响犯罪构成的犯罪事实

确定量刑起点后,需要考虑其他影响犯罪构成的犯罪事实,在虚开罪中如犯罪次数、造成国家税款损失后果等,在量刑起点的基础上增加刑罚量确定基准刑。

由于《最高人民法院关于虚开增值税专用发票定罪量刑标准有关问题的通知》(法〔2018〕226号)规定《最高人民法院关于适用全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定的若干问题的解释》(法发〔1996〕30号)第一条规定的虚开增值税专用发票罪的定罪量刑标准不再参照,但是亦没有明确《最高人民法院关于审理骗取出口退税刑事案件具体应用法律若干问题的解释》(法释〔2002〕30号)第四、第五条的适用,因此关于何为“其他严重情节”、“其他特别严重情节”规定不详。我们认为,根据法〔2018〕226号文件精神,对虚开数额作出放宽的情况下,对情节的认定亦应当参照法释〔2002〕30号第四、第五条,即:

“其他严重情节”包括:(一)造成国家税款损失30万元以上并且在第一审判决宣告前无法追回的;(二)因骗取国家出口退税行为受过行政处罚,两年内又骗取国家出口退税款数额在30万元以上的;(三)情节严重的其他情形。

“其他特别严重情节”包括:(一)造成国家税款损失150万元以上并且在第一审判决宣告前无法追回的;(二)因骗取国家出口退税行为受过行政处罚,两年内又骗取国家出口退税款数额在150万元以上的;(三)情节特别严重的其他情形。

3、量刑法定情节与酌定情节

《量刑指导意见》指出,量刑时要充分考虑各种法定和酌定量刑情节,根据案件的全部犯罪事实以及量刑情节的不同情形,依法确定量刑情节的适用及其调节比例。

根据上表归纳,介绍人若没有参与到交易链条,则在虚开犯罪中一般可以认定为从犯,可以减少基准刑的20%-50%;自首的,综合考虑自首的动机、时间、方式、罪行轻重、如实供述罪行的程度以及悔罪表现等情况,可以减少基准刑的40%以下;退回违法所得的,可以减少基准刑的30%以下。

注意,先适用“从犯”对基准刑进行调节,然后再适用其他量刑情节进行调节,同向相加!

综上,虚开案件,特别是石化行业当中,介绍虚开的问题仍较为严峻。介绍虚开的行为构成犯罪,量刑标准与虚开方虚开税款数额一致!无论取得“好处费”、“咨询费”是多是少,入罪标准清清楚楚,并不以介绍人获利为参考!因此,介绍人千万不能麻痹大意,若心存侥幸不去正确评估刑事责任风险,错过挽救的黄金时期,将给自身带来严重不利后果!

我们建议,尚未进入刑事程序的案件,尽快咨询专业税务律师,通过与税务机关的有效沟通,争取在行政处理阶段解决问题。

已经进入刑事程序的,亦应当接受税务律师的建议,作无罪辩护的,正确认识虚开罪的构成要件;作罪轻辩护的,积极提出减轻、从轻处罚的量刑法定情节与酌定情节。 |