|

再生资源,是指在社会生产和生活消费过程中产生的,已经失去原有全部或部分使用价值,经过回收、加工处理(仅指清洗、挑选、整理等简单加工)能够使其重新获得使用价值的各种废弃物。再生物资回收与批发(俗称废旧物资行业)是指将可再生的废旧物资回收,并批发给制造企业作初级原料的活动。国民经济行业代码5191,属于其他批发业类别。

笔者最近在华税公众号读了一篇文章,是关于某废旧物资回收经营企业涉嫌虚开增值税专用发票,最终公诉机关作出了不予起诉的决定的。案情简化如下:

(一)主体

1.废旧物资回收经营企业(开票单位):A公司;

2.生产制造企业(受票单位):B公司,向散户收购废旧钢材为原材料加工生产制造设备零部件;

3.投售自然人:散户;

4.特定大户:大户甲,与众多小散户对接,销售给A公司。

(二)业务流程:散户—大户甲—A公司——B公司,实际是散户——B公司;

1.B公司自行联系废钢材散户,并与散户谈妥收购价格;

2.A公司先从B公司指定的散户收购废旧钢材,再将收购的废旧钢材销售给B公司;

3.A公司从散户收购废旧钢材采大户归集模式,即A公司只对接一个大户,只从该一个特定大户处收购废旧钢材,不直接对接众多小散户,众多小散户与该一个特定大户对接。A公司与B公司商定由B公司的业务经理甲作为大户完成交易。

(三)资金流:B公司——A公司——大户甲——散户

B公司将货款(收购价格+A公司毛利)支付给A公司,A公司将该货款中的“收购价格”部分支付给甲,甲再将该款项陆续支付给众多散户。

(四)物流:散户——B公司

散户将货物直接运送到B公司厂方,由B公司制作过磅、收货单据,再将该单据传递给A公司进行出入库的入账;

(五)票流:A公司——B公司

A公司按照B公司支付的货款金额向B公司开具增值税专用发票。

(六)风险

2015年7月至2016年8月,A公司通过上述模式向B公司开具增值税专用发票数十张,价税合计数千万元。由于A公司疏于对货物出入库的管理,仅凭借B公司传来的过磅和收货单据为准开具发票,而B公司实际从散户收购的废旧钢材货值不足,导致A公司开具发票的总计吨数和货值大于实际货物交易。A公司涉嫌虚开增值税专用发票,被移送公安处理,经审理,检察院放弃了对A公司的指控。

通过这个案例我们可以了解到废旧物资回收经营企业涉税风险很高,因此有必要对这一行业的税收政策及风险点进行梳理。

一、政策沿革

(一)《关于对废旧物资回收经营企业增值税先征后返的通知》(财税字〔1995〕24号,已废止)规定,废旧物资回收经营企业增值税实行先征后返70%。

(二)《关于废旧物资回收经营业务有关增值税政策的通知》(财税〔2001〕78号,已废止)规定废旧物资收购企业免征增值税,废旧物资加工企业按照税务机关监制的普通发票抵扣10%的进项税。

(三)《关于废旧物资回收经营业务有关税收问题的批复》(国税函〔2002〕893号)中明确:“废旧物资收购人员(非本单位人员)在社会上收购废旧物资,直接运送到购货方(生产厂家),废旧物资经营单位根据上述双方实际发生的业务,向废旧物资收购人员开具废旧物资收购凭证,在财务上作购进处理,同时向购货方开具增值税专用发票或普通发票,在财务上作销售处理,将购货方支付的购货款以现金方式转付给废旧物资收购人员。鉴于此种经营方式是由目前废旧物资行业的经营特点决定的,且废旧物资经营单位在开具增值税专用发票时确实收取了同等金额的货款,并确有同等数量的货物销售,因此,废旧物资经营单位开具增值税专用发票的行为不违背有关税收规定,不应定性为虚开。”

(四)《国家税务总局关于废旧物资回收经营企业增值税问题的批复》(国税函〔2005〕839号)明确对废旧物资经营企业经营方式与《关于废旧物资回收经营业务有关税收问题的批复》(国税函〔2002〕893号)所列情形一致的,可依照国税函〔2002〕893号文件办理。国税函〔2002〕893号文件是针对废旧物资回收经营行业某一种特定经营方式的个案批复,不能作为判定该行业其他经营行为是否涉嫌虚开专用发票的政策依据。

(五)《再生资源回收管理办法》(商务部令2007年第8号)规定从事再生资源回收经营活动,应当在取得营业执照后30日内,按属地管理原则,向登记注册地工商行政管理部门的同级商务主管部门或者其授权机构备案。

(六)《关于再生资源增值税政策的通知》(财税〔2008〕157号)取消"废旧物资回收经营单位销售其收购的废旧物资免征增值税"和"生产企业增值税一般纳税人购入废旧物资回收经营单位销售的废旧物资,可按废旧物资回收经营单位开具的由税务机关监制的普通发票上注明的金额,按10%计算抵扣进项税额"的政策。但个人(不含个体工商户)销售自己使用过的废旧物品免征增值税。在2010年底前,对符合条件的增值税一般纳税人销售再生资源缴纳的增值税实行先征后退政策。

(七)《国家税务总局关于废旧物资发票抵扣增值税有关事项的公告》(国家税务总局公告2008年第1号)规定,自2009年1月1日起,从事废旧物资回收经营业务的增值税一般纳税人销售废旧物资,不得开具印有“废旧物资”字样的增值税专用发票。纳税人取得的2009年1月1日以后开具的废旧物资专用发票,不再作为增值税扣税凭证。

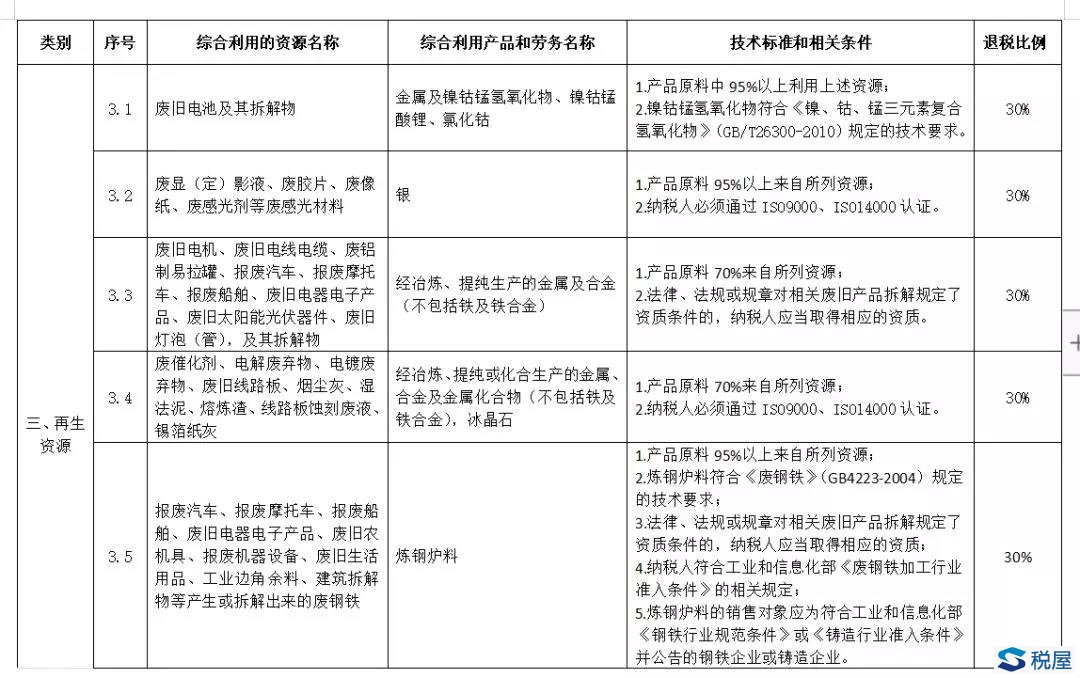

(八)《资源综合利用产品和劳务增值税优惠目录》(财税〔2015〕78号)扩大了再生资源行业享受增值税优惠政策的范围,按不同品种实行不同比例的增值税即征即退。优惠目录部分内容:

二、存在问题及风险

(一)废旧物资回收经营企业虚开增值税专用发票或者虚开收购发票抵扣税款。——为自己虚开发票

(二)废旧物资回收经营企业虚开发票给用废生产企业抵扣税款。——为他人虚开发票。如生产制造企业将自行收购的废旧物资转请废旧物资回收单位代开收购凭证或增值税专用发票抵扣税款,达到废旧物资回收经营单位发票享受税收优惠,生产企业抵扣税款的目的。

(三)废旧物资是指在社会生产和消费过程中产生的各类废弃物品,包括经过挑选、整理等简单加工后的各类废弃物品。部分企业为享受税收优惠将不属于税法规定的废旧物资通过变名开具等手段作为废旧物资收购。

(四)应税项目与免税项目未分开核算,多报免税收入,不报少报应税收入。

(五)按规定收购发票仅限于向城乡居民个人收购废旧物资时使用,向个体经营户、生产厂家购买废旧物资必须按规定取得销售方开具发票。部分废旧物资回收经营单位为降低采购成本,违反规定开具收购凭证入账,同时造成销售方不确认销售收入偷逃税款。

(六)未办营业执照或未取得废旧物资经营许可证,从事废旧物资回收经营;

(七)享受即征即税退政策,未达到《资源综合利用产品和劳务增值税优惠目录》的技术标准和相关条件。

(八)收购发票开具不符合规定,存在以下不符合规定的情形:

1.项目填写不全,超限额开具情况;

2.利用个人身份证集中、反复、轮番填开;

3.对同一个人隔日收购、连续收购出现连续顶格填开;

4.出售人姓名不同但身份证号相同,不填出售人住址或身份证号码或两项均不填的现象;

5.虚购农产品收购价格。

(九)收购业务不真实,收购数量与实际经营规模不相适应。

(十)取得的运输发票与实际收购业务不符。

(十一)账实不符,虚增收购数量。

(十二)财务核算不健全,出入库手续不齐全,无入库单、经办人签字等,会计凭证中的入库单与仓库保管的入库单不一致,销售时未办理出入库手续。

(十三)异地收购时收购货物的产出地与收购地不相符。

(十四)收购款项长期挂账,未实际支付。

(十五)无固定的经营场所及仓储场地。

相关链接:

财税[2015]78号(资源综合利用)

财税[2015]74号(风力发电)

财税[2009]119号(再生资源退税)

财税[2008]157号(再生资源)

财税[2008]117号(资源综合利用企业所得税目录) |