跨境间接转让股权的重复征税风险分析

来源:正坤财税 作者:袁晨新 人气: 发布时间:2022-08-10

摘要:随着我国房地产行业融资环境的持续收紧,越来越多的房地产企业通过转让股权方式来筹集资金,而境外上市的房地产企通常会选择在境外转让中间控股公司,以间接转让股权的方式来...

|

随着我国房地产行业融资环境的持续收紧,越来越多的房地产企业通过转让股权方式来筹集资金,而境外上市的房地产企通常会选择在境外转让中间控股公司,以间接转让股权的方式来规避我国有关税收。

但是对非居民企业间接转让中国居民企业股权,如果不具有合理商业目的的,存在被确认为直接转让中国居民企业股权而须在境内缴纳企业所得税,甚至重复征税的风险,笔者举例如下。

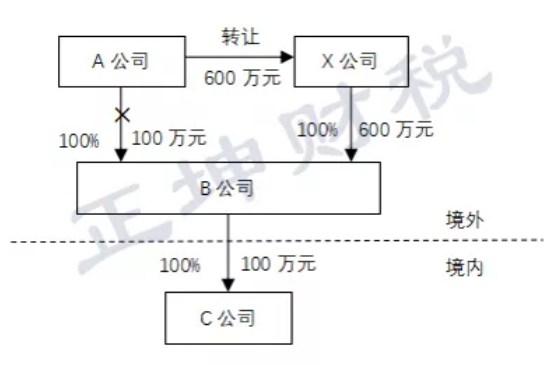

上述交易架构中,A公司持有境外B公司股权,B公司持有境内C公司股权,B、C公司股权历史成本均为100万元。现A公司为将C公司转让给X公司,同时规避我国企业所得税,A公司选择在境外将B公司的股权转让给X公司的方式,间接实现C公司股权的转让,A取得股权转让收入为600万元。

在这一交易架构下,首先需要分析A公司在境外转让B公司股权是否能够实现规避我国企业所得税的目的,这主要取决于B公司是否具有经济实质,其设立是否具有合理的商业目的。根据《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号)(以下简称“7号公告”)的相关规定,对非居民企业间接转让境内财产行为的合理商业目的判断需要结合实际情况综合考虑,其中不利因素总结如下:

总的来说,如果B公司是一家不具有经济实质的空壳公司,则该交易被税务局判定不具有合理商业目的的风险较大。而根据《中华人民共和国企业所得税法》第四十七条的规定,对不具有合理商业目的的安排,税务局可以重新定性该交易,参照直接转让境内财产行为,对A公司征收企业所得税。此外,根据7号公告第八条的规定,X公司作为对股权转让方直接负有支付相关款项义务的单位,为该项交易的企业所得税扣缴义务人。

上述交易结构带来的企业所得税重复征税风险在于,B公司持有C公司的股权计税基础并未随着此次交易发生变化,如果C公司股权后续进一步被B公司直接转让,则C公司股权计税基础仍以历史成本计算,从而产生企业所得税重复征税的问题。为方便对比分析,此时不妨假设B公司转让C公司股权获取的收入同样为600万元,重复征税计算分析如下:

采用间接转让股权交易方式下,如果B公司后续进一步转让C公司股权,其持有C公司股权计税基础仍以原历史成本计算,B公司应交企业所得税50万元,两次交易合计要交企业所得税100万元,相比直接转让股权方式多交50万元企业所得税。 |

|