|

众所周知,增值税专用发票是一般纳税人抵扣进项税额的法定凭证,正是基于这一功能,虚开增值税专用发票的违法犯罪行为也随之而生。2018年国家税务总局和公安部、海关总署、中国人民银行等多部门共同部署打击虚开增值税发票、骗取出口退税违法犯罪两年专项行动。“打虚打骗”成为近两年打击涉税犯罪领域的“热词”,从目前实务中爆发的案例来看,打击虚开犯罪绝大部分涉及的还是虚开增值税专用发票犯罪。但是,我们也该注意到,近年爆发的虚开大案中也出现了虚开“新型”抵扣凭证犯罪的“身影”。《刑法》第二百零五条规定“虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的……”,时至今日,这里的“其他发票”具体包括哪些,不法分子又是怎么利用这些发票实施的违法行为?本文将针对以上问题进行分析。

涉案金额10亿元!泰州警方破获公安部督办大案

从一个不起眼的“小线索”入手,历经18个月缜密侦查,从打印发票的源头,到层层倒卖发票的各个层级和末端,泰州警方全链条打击,成功破获案值达10亿元非法出售航空电子客票案。2020年6月23日公安部发去贺电,日前该团伙33名成员因涉嫌非法出售发票罪被依法移送检察机关审查起诉。

2019年3月28日,公安高港分局根据群众举报,在该区扬子江南路某处抓获倒卖伪造火车票的犯罪嫌疑人许某、李某,当场查获火车票364张、航空运输电子客票行程单2318张和高速车辆通行费专用发票3661张。2019年11月,经过民航总局相关部门鉴定,许某等人购买的航空运输电子客票行程单系真票。民警经过深挖获悉,许某等人的航空运输电子客票行程单系从当地人钱某手中购买。侦查人员敏感地意识到,这起“小线索”当中,很可能隐藏的是非法出售发票的“大案件”。2019年11月30日,钱某被侦查人员抓获。至此,一宗非法出售航空运输电子客票行程单的犯罪案件露出了冰山一角。

据钱某交代,其曾在2019年3月,向她的上家四川人冯某购买了4253份航空客运行程单倒卖牟利。随即,该案经层层上报,最终,被公安部列为督办案件。

经查,仅今年1月,冯某即向北京、四川、江西、福建、上海等省市的13名下线嫌疑人出售了票面价值2600余万元的航空客运行程单,发票来源为河北行唐人刘某。侦查人员经过追查发现,刘某2020年1月共向冯某、周某、唐某、王某等下线嫌疑人以1万元票面金额售价25-45元不等的价格,出售航空运输电子客票行程单5000余万元。并且,经过深度研判,专案组锁定,刘某的上线为北京某航空服务有限公司,其实际控制人为郭某和幕后操纵人员山西人马某。而刘某共向二人购买航空客运行程单达10.21万张。至此,一个层级分明、涉及全国多个省市的非法出售航空运输电子客票行程单的犯罪团伙浮出了水面。

经过集中收网泰州警方在全国范围内,首次全链条打掉了一个长期活跃于航空票务系统的全国性非法出售航空运输电子客票行程单的犯罪团伙,抓获涉及17个省、市的犯罪嫌疑人33名、涉案金额10余亿元。

虚开《行程单》现实危害极大,交易隐蔽给发现查处带来难度

该犯罪团伙出售的航空运输电子客票行程单打印的均为真实信息,极易泄露公民个人信息,极大增加发生诈骗等犯罪的次生风险。同时,航空客运行程单作为报销凭证,其最终去向为企事业单位,甚至政府机关,购买方购买的目的系用于报销和抵扣企业进项税,极易衍生偷逃税款、职务侵占,甚至涉及国家公职人员的职务犯罪。

据了解,现实中,大量航空旅客在持登机牌乘坐飞机后,并不需要打印航空运输电子客票行程单。不法分子瞄准这一漏洞,利用航空电子客票行程单打印有效期30天的规定,在有效期最后时限内,非法获取航空信息,大肆打印航空旅客之前未打印取走的航空电子客票行程单,再按张数或面额计价的方式出售非法打印的航空电子客票行程单从中牟取暴利。据介绍,由于这些行程单都是真实存在的,并且除国际航班外,国内航班的票价通常都在数百元至千余元不等,税务部门在日常监管中很难发现,导致国家税收流失。(案件来源:平安泰州微信公众号)

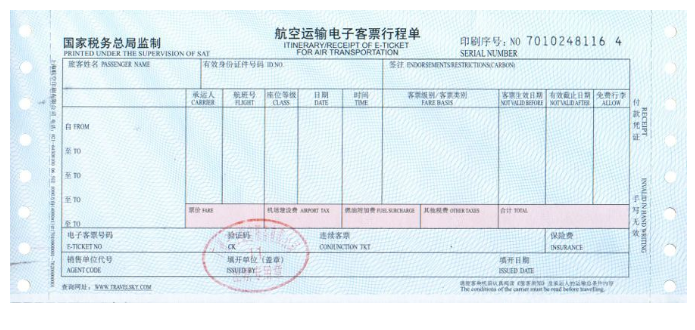

航空运输电子客票行程单早年已纳入发票管理范围

自2006年6月1日起,全国开始试行由国家税务总局统一监制的《航空运输电子客票行程单》(以下简称《行程单》)作为旅客购买电子客票的付款、报销凭证,试行期为两年。各航空公司自行设计使用的电子客票报销凭证即时废止。试行期间,《行程单》纳入税务机关发票管理,由国家税务总局监制。2008年5月19日,为了加强民用航空运输电子客票行程单的管理,建立起既有利于税务管理,又适应行业特点的管理模式,根据《中华人民共和国发票管理办法》(以下简称《发票管理办法》)和《国家税务总局中国民用航空总局关于试行民航电子客票报销凭证有关问题的通知》(国税发[2006]39号)的有关规定,国家税务总局、中国民用航空局制定了《航空运输电子客票行程单管理办法(暂行)》。《行程单》纳入发票管理范围,由国家税务总局负责统一管理,套印国家税务总局发票监制章。经国家税务总局授权,中国民用航空局负责全国《行程单》的日常管理工作。

增值税进项抵扣凭证扩围,不仅只有专票可以抵扣进项税额

增值税属于流转税,为了避免重复征税,只对流通环节的增值额进行征税,也就有了销项税额减去进项税额的计税方法。增值税专用发票作为法定抵扣凭证,购买方可以凭借发票上记载的税额抵扣进行税额。除了增值税专用发票以外,税收征管中还有以下几类凭证也可以作为增值税抵扣销项税额的凭据:

1.机动车销售统一发票

从销售方取得的税控机动车销售统一发票上注明的增值税额,准予从销项税额中抵扣。

2.海关进口增值税专用缴款书

从海关取得的海关进口增值税专用缴款书上注明的增值税额,准予从销项税额中抵扣。

3.农产品收购发票或者销售发票

购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和扣除率计算的进项税额,准予从销项税额中抵扣。

4.解缴税款的完税凭证

从境外单位或者个人购进服务、无形资产或者不动产,自税务机关或者扣缴义务人取得的解缴税款的完税凭证上注明的增值税额,准予从销项税额中抵扣。

5.收费公路通行费增值税电子普通发票

纳税人支付的道路通行费,按照收费公路通行费增值税电子普通发票上注明的增值税额抵扣进项税额。

6.桥、闸通行费发票

纳税人支付的桥、闸通行费,暂凭取得的通行费发票上注明的收费金额按照下列公式计算可抵扣的进项税额:桥、闸通行费可抵扣进项税额=桥、闸通行费发票上注明的金额÷(1+5%)×5%。

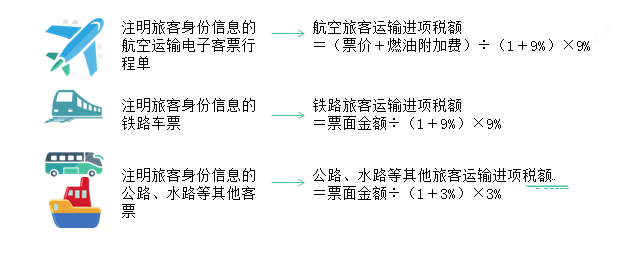

7.旅客运输凭证

纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

(1)取得增值税电子普通发票的,为发票上注明的税额;

(2)取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

(3)取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:铁路旅客运输进项税额=票面金额÷(1+9%)×9%

(4)取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%

虚开抵扣税款的其他发票,同样可构成虚开增值税专用发票罪

《刑法》第二百零五条对虚开增值税专用发票罪进行了规定,“虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,处三年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。”

最高人民法院关于适用《全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定》的若干问题的解释(法发[1996]30号)第五条规定,根据《决定》第五条规定,虚开用于骗取出口退税、抵扣税款的其他发票的,构成虚开专用发票罪,依照《决定》第一条的规定处罚。“用于骗取出口退税、抵扣税款的其他发票”是指可以用于申请出口退税、抵扣税款的非增值税专用发票,如运输发票、废旧物品收购发票、农业产品收购发票等。

全国人民代表大会常务委员会关于《中华人民共和国刑法》有关出口退税、抵扣税款的其他发票规定的解释中明确,“刑法规定的“出口退税、抵扣税款的其他发票”,是指除增值税专用发票以外的,具有出口退税、抵扣税款功能的收付款凭证或者完税凭证。”

从以上条款可以看出,虚开增值税专用发票罪中虚开“发票”的范围不仅仅至局限于“增值税专用发票”。随着国家减税降费政策的不断推进,考虑到部分行业进项抵扣不足,税负过重的问题,国家税务总局不断调整增值税进项抵扣凭证的范围,增加部分行业进项抵扣的比例,减轻企业税负。然而,一部分不法分子盯住了增值税抵扣凭证扩围这一点,便开始在除增值税专用发票以外的抵扣凭证上做手脚,通过虚开的方式,造成了国家税款的大量流失。近年,税务及公安等部门已经开始注意到新型增值税抵扣凭证类的虚开犯罪,今后定会成为税务、公安机关打虚打骗工作中的又一重点。虚开是刑罚较重的刑事犯罪,且近年打击力度和手段以及监督措施都在不断的升级,任何企业及不法分子都不应有侥幸心理,企业节税也应有“底线”。 |