|

2018年6月6日,国家税务总局发布2018年第28号公告《企业所得税税前扣除凭证管理办法》,详细阐述了可以税前扣除的凭证范围、要求,对税前扣除凭证的相关概念、管理原则、种类、基本情形税务处理、特殊情形税务处理等予以明确。而在此之前,收款凭证、内部凭证、分割单、其他外部凭证等均未明确纳入税前扣除凭证范围,因而产生了大量税收争议。在这些争议案件中,法院对企业所得税税前扣除的合法有效凭证进行了释法说明,但各地法院态度不一。即便《企业所得税税前扣除凭证管理办法》出台,司法实践中如何认定合法有效凭证仍未有定论。

本案时间较为久远,乃发生于《企业所得税税前扣除凭证管理办法》执行之前,但案件审判一波三折,最终纳税人败诉,值得深思。

一、案情简介

一审原告(二审上诉人、再审被申请人)系海南鑫海建材有限公司(简称鑫海公司),因不服一审被告(二审被上诉人、再审申请人)海南省国家税务局第三稽查局(简称第三稽查局)税务行政处理、行政处罚行为,向法院提起诉讼。

一审法院认为第三稽查局作出的税务处理决定书和税务行政处罚决定书认定事实清楚,证据确凿充分,适用法律、法规和规章正确,程序并无不当,予以维持。

二审法院则认为,处理决定书及处罚决定书程序合法,但部分事实证据不足,认定有误,且适用法律部分存在错误,遂撤销一审判决以及处理决定书及处罚决定书部分内容,责令第三稽查局重新作出。

海南省高院认为,第三稽查局作出的处理决定书及处罚决定书认定部分事实证据虽有瑕疵且适用法律有误,但因处理结果并无不当,应予维持,遂撤销二审判决,维持一审判决。

本案事实复杂,争议焦点较多,本文仅以企业所得税税前扣除争议为切入点:

税前扣除主要事实

第三稽查局在检查鑫海公司帐簿凭证时发现该公司购进的原材料及发生的费用为33573788.15元,计入“以前年度损益调整——以前年度成本调整”科目借方,未取得发票,并在申报2009年度企业所得税税前扣除。第三稽查局依据《企业所得税法实施条例》第五十六条和《企业所得税税前扣除办法》第三条的规定,调增鑫海公司2009年度应纳税所得额33573788.15元。

税前扣除“合法有效凭证”的不同裁判观点

二审法院:依据《企业所得税法实施条例》第九条关于企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用的规定,以及第八条关于企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,在计算应纳税所得额时扣除。从鑫海公司2008年、2009年与华润水泥有限公司《销售往来对账单》、澄迈科友新型建材有限公司2007年、2008年《粉煤灰销售结算对账单》等证据中,可以看出鑫海公司在2007年、2008年及2009年间购买原材料发生的支出,系企业实际发生的合理支出,虽然部分支出未取得供货方开具的发票,但仍属于当期的费用。鑫海公司将未开具发票的实际支出扣减2009年度企业应纳税所得额,符合权责发生制原则,第三稽查局认为未取得发票的支出不得作税前扣除的主张于法无据。

省高院:对于何谓“合法有效凭证”,现行法律规定主要有:1、《发票管理办法》。该法第二十条规定:所有单位和从事生产、经营活动的个人在购买商品、接受服务以及从事其他经营活动支付款项,应当向收款方取得发票。第二十一条规定:不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。2、《营业税暂行条例》。该法第六条规定,纳税人按照本条例第五条规定扣除有关项目,取得的凭证不符合法律、行政法规或者国务院税务主管部门有关规定的,该项目金额不得扣除。3、《营业税暂行条例实施细则》第十九条规定,条例第六条所称符合国务院税务主管部门有关规定的凭证(以下统称合法有效凭证),是指:(一)支付给境内单位或者个人的款项,且该单位或者个人发生的行为属于营业税或者增值税征收范围的,以该单位或者个人开具的发票为合法有效凭证;(二)支付的行政事业性收费或者政府性基金,以开具的财政票据为合法有效凭证;(三)支付给境外单位或者个人的款项,以该单位或者个人的签收单据为合法有效凭证,税务机关对签收单据有疑义的,可以要求其提供境外公证机构的确认证明;(四)国家税务总局规定的其他合法有效凭证。4、《增值税暂行条例》。该法第九条规定:纳税人购进货物或者应税劳务,取得的增值税扣税凭证不符合法律、行政法规或者国务院税务主管部门有关规定的,其进项税额不得从销项税额中抵扣。5、《增值税暂行条例实施细则》。该法第十九条规定:条例第九条所称增值税扣税凭证,是指增值税专用发票、海关进口增值税专用缴款书、农产品收购发票和农产品销售发票以及运输费用结算收据。从以上规定可以看出,发票并不是唯一合法有效的凭证。款项支付对象不同,对合法有效凭证的要求也不一样。从本案来看,鑫海公司主张的成本支出是用于购买原材料,支付的对象是我国境内的单位或个人,且上述单位或个人生产销售的原材料是属于增值税税收征税范围的,应当以发票作为唯一合法有效的凭证。

本案中,海南省高院坚持,对于属于增值税征税范围的交易事项,以发票作为唯一合法有效凭证。但是在其他地方,上述观点并没有形成统一。以下两个案例为参考,法院仍遵循税前扣除真实性、合理性的判断标准。

1、江苏省淮安市中级人民法院行政判决书(2015)淮中行终字第00034号:淮安市友邦商贸有限公司与淮安市国税局稽查局争议纠纷案中,一二审法院均认为,税法对违规取得发票或凭据不得在税前扣除作了规定,但没有排除用其他合法有效的凭证来作为税前扣除凭证。

2、河北省唐山市中级人民法院行政判决书(2018)冀02行终474号:稽查局认为二十二冶集团公司在企业所得税前以虚开发票形式来列支工资支出的行为,违反税收法律法规规定,取得的虚开发票不能作为成本列支依据在企业所得税前扣除,经法院一审和二审,法院认为根据《企业所得税法》第八条、《企业所得税法实施条例》第二十七条、第三十四条规定规定,合理的工资薪金可以在税前列支。“行政处理的是被上诉人违反税务行政法律法规的违法行为,并未否定其职工取得工资的合法行为。”,可见二十二冶列支的工资合理、合法。最终判定,税务机关认定145,422,763.12元工资性支出不准在税前扣除,应调增应纳税所得额,不符合上述法律法规的规定。

二、扣除新规:合法有效凭证应区别对待

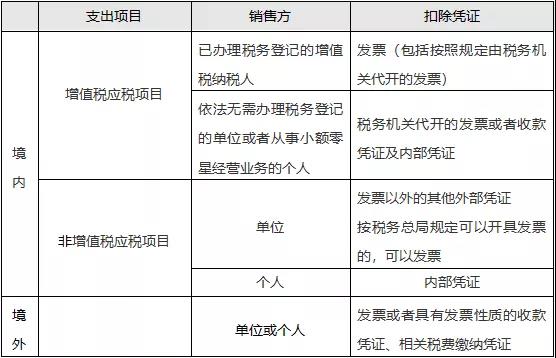

及至今日,《企业所得税税前扣除凭证管理办法》对合法有效凭证进行了区别对待:

并且,对于企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,《企业所得税税前扣除凭证管理办法》亦给予补救渠道:

1、支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。

2、在补开、换开发票、其他外部凭证过程中,因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的,可凭以下资料证实支出真实性后,其支出允许税前扣除:

(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

(二)相关业务活动的合同或者协议;

(三)采用非现金方式支付的付款凭证;

(四)货物运输的证明资料;

(五)货物入库、出库内部凭证;

(六)企业会计核算记录以及其他资料。

前款第一项至第三项为必备资料。

结语

我们认为,对于无法补开、换开发票、其他外部凭证的“特殊原因”应当考虑到实现中所有情况,不局限于销售方“注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户”此四种原因,应当将销售方走逃、失联、销售方发票被收缴、销售方因涉税刑事案件无法经营等原因考虑在内。

同时,我们提醒企业关注,尽管根据企业所得税的立法原理,企业发生的支出符合真实性、合法性、关联性原则即应当允许扣除,但是企业应当注重留存合同、出入库单、付款记录等内部凭证以证明支出发生的真实性、合理性,对原始凭证、资料履行尽职保管责任,如此在出现争议时才能更好的维护企业自身的合法权益。 |