|

编者按 由于配额制度的存在,煤炭贸易企业从小煤窑采购不带票货物的现象较为普遍,对于此部分没有发票的“干货”,煤炭贸易企业往往从第三方取得发票,而发票对应的货物则由第三方自行销售或者由煤炭贸易企业销售给不需要发票的个体户回笼资金。对于此种行为,从第三方角度来看是票货分离,而从煤炭贸易企业来看是“据实代开”。在现行司法解释中,“据实代开”不构成虚开,但实践中煤炭贸易企业此种行为却存在着不同定性。本文华税将通过一则煤炭贸易企业涉嫌虚开案例与读者共同分析此种行为究竟应当如何定性。

一、案例简介

邯郸市峰峰矿区人民检察院以峰检公诉刑诉(2018)184号起诉书指控被告人张某犯虚开增值税专用发票罪,向河北省邯郸市峰峰矿区人民法院提起公诉。

检察院指控:2011年10月至2012年8月期间,被告人张某(峰峰矿区恒源洗煤厂的业务员)为得到增值税专用发票,伙同刘某、李某、晋某以峰峰矿区恒源洗煤厂(以下简称洗煤厂)名义与山西煤炭运销集团长治有限公司(以下简称煤炭公司)签订合同,支付货款19447200元。

三人商定,张某取得发票,而所购原煤由李某、晋某另行销售。最终,李某、晋某将上述原煤全部在长治县以现金煤销售给个体户,并为峰峰矿区恒源洗煤厂虚开增值税专用发票8份,价税合计19307321.84元,其中税款2805337.35元,上述增值税专用发票已全部由峰峰矿区恒源洗煤厂抵扣。被告人张某的行为构成虚开增值税专用发票罪。

法院认为:被告人张某违反国家税收管理制度,非法购买增值税专用发票,价税合计19307321.84元,其中税款2805337.35元,其行为已构成非法购买增值税专用发票罪,公诉机关指控的罪名不能成立,应以非法购买增值税专用发票罪定罪处罚。判决:被告人张某犯非法购买增值税专用发票罪判处有期徒刑三年,缓刑五年,并处罚金十万元。

2020年2月3日,河北省邯郸市峰峰矿区人民检察院向河北省邯郸市中级人民法院提出抗诉。认为:非法购买增值税专用发票罪是相对依法领购而言的,张某的行为构成虚开增值税专用发票罪。邯郸市峰峰矿区人民法院只对张某从刘某、李某手中购买增值税专用发票的行为进行了认定,未对其伙同刘某、李某虚开增值税专用发票的行为予以认定,以其片面的购买行为,错误适用非法购买增值税专用发票的法律规定对其定罪处罚,属适用法律错误,应予纠正。

河北省邯郸市中级人民法院做出(2020)冀04刑终262号刑事裁定书,裁定撤销原判、发回重审。

二、此种行为属于“票货分离”虚开吗?

(一)检察院以张某没有真实交易而让煤炭公司为洗煤厂开具发票认定其构成虚开增值税专用发票罪

检察院认定张某构成虚开的逻辑:李某与煤炭公司之间存在真实的煤炭交易,李某属于购买方,向煤炭公司购买煤炭,煤炭公司理应向李某开具发票。而洗煤厂与煤炭公司之间没有真实煤炭交易,在此种情况下,洗煤厂让煤炭公司为其开具发票,造成了“票货分离”,且洗煤厂进行了抵扣,属于让他人为自己虚开增值税专用发票,构成虚开增值税专用发票罪。

(二)法院以张某向李某购买发票的行为认定其构成非法购买增值税专用发票罪

法院认定张某构成非法购买增值税专用发票的逻辑:李某与煤炭公司之间存在真实的煤炭交易,李某属于购买方,向煤炭公司购买煤炭,煤炭公司理应向李某开具发票。而洗煤厂与煤炭公司之间没有真实煤炭交易,在此种情况下,张某向李某购买煤炭公司应向其开具的发票,即煤炭公司向洗煤厂开具增值税专用发票、进行抵扣,属于非法购买增值税专用发票,构成非法购买增值税专用发票罪。

(三)本案所呈现的“票货分离”应当以偷税定性

实际上,本案并非传统的“票货分离”式虚开,而是一种典型的帐外销售的偷税行为。

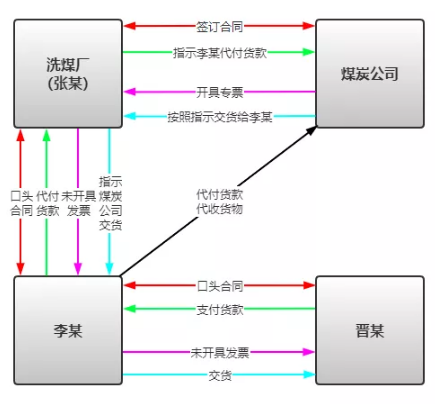

洗煤厂(含张某)、煤炭公司、李某、晋某的交易模式如下:

1.张某为洗煤厂取得煤炭企业开具的增值税专用发票符合税法规定

根据前述交易模式可知:洗煤厂以其名义与煤炭公司签订了书面购销合同,煤炭公司作为合同卖方,如实收到了货款,并交付了货物,按照《增值税暂行条例》的相关规定应当向洗煤厂开具增值税专用发票。

洗煤厂作为合同买方,其已向煤炭公司支付货款,收到煤炭公司交付的货物,与煤炭公司发生了真实的购销业务,其取得煤炭公司向其开具的发票并进行抵扣是实现其抵扣权益的正当、合法做法。

2.张某、刘某、李某私下销售煤炭的行为应以偷税定性处罚

根据前述交易模式可知:洗煤厂以其名义与煤炭公司签订合同,煤炭公司按照洗煤厂的指示向刘某、李某交货,并向洗煤厂开具专票。这一环节中发票开受完全符合税法规定。

实际上,本案的社会危害性在于张某、刘某、李某私自销售煤炭、逃避税收监管的行为。即无论是洗煤厂销售给刘某、李某,刘某、李某又销售给其他个体户,还是由洗煤厂通过刘某、李某直接销售给个体户,洗煤厂均未列收入进行财务核算且未开具发票、申报纳税,属于典型的偷税行为。对于偷税行为,税务机关应先予处理、处罚,在判断是否满足前置条件的基础上再判断是否构成逃税罪。

在最高人民法院于2021年5月19日发布的《人民法院充分发挥审判职能作用保护产权和企业家合法权益典型案例(第三批)》第二个典型案例(湖北某某环境工程有限公司、李某明逃税案)中,也明确了逃税案件的处理思路:税务部门在发现企业可能有逃税行为后,应当先由税务稽查部门进行税务检查,根据检查结论对纳税人进行纳税追缴或行政处罚,对涉嫌刑事犯罪的纳税人移送公安机关立案侦查。该案经湖北省高级人民法院再审判决撤销原裁判,宣告公司及负责人无罪。

综上,我们认为洗煤厂的行为属于偷税,不构成虚开罪和非法购买增值税专用发票罪,应当先由税务机关进行处理,不应由公安机关直接立案侦查。如果税务机关在未下达追缴通知或作出行政处罚情况下即将案件移送公安机关进行刑事立案侦查,意味着洗煤厂客观上无补缴税款和滞纳金并受行政处罚的可能,税务机关剥夺了洗煤厂纠正纳税行为的权利。此外,张某属于洗煤厂的员工,其开展业务属于履职行为,应当对洗煤厂的行为进行法律评价(包括行政评价和刑事评价)。如果洗煤厂的行为仅属于行政违法,仅对洗煤厂的行为进行行政处理。如果洗煤厂的行为构成刑事犯罪,再根据张某的行为性质进行刑事评价。

三、煤炭企业应注重税务合规和税务风险防范

在碳达峰、碳中和、能耗双控的政策背景下,煤炭企业将迎来艰巨的挑战,也将获得难得的历史机遇。煤炭企业在抓住机遇的同时也要注重企业生产经营中的涉税风险。煤炭企业在遇到此类案件时,要及时委托税务律师进行应对,避免受到不当刑罚。

1.以真实业务为基础,完善业务流程并严格落到实处

无论在煤炭购销环节还是运输环节,煤炭企业应完备业务流程,注重业务审批,避免具体经办人员的违法行为牵涉企业。在具体业务中,注重书面合同及其他材料的留存,关注合同签字人是否为经对方公司授权的代表,核对合同盖章是否真实,同时避免框架性合同。

2.完善税收管理制度和发票管理制度

煤炭企业应以业务真实性为基础,建立完善的增值税、企业所得税等管理制度以及发票、凭证管理制度。

建立上下游企业涉税信息数据库,对上下游企业的资信情况进行全面掌握,积极获取相关企业的发票数据,确保与上下游的交易真实有效,发票信息准确无误。

3.完善合规管理制度,让税务合规贯穿企业日常经营

建立企业内部合规部门,做到重大交易事项均有专业人士进行审查。委托专业律师定期开展涉税风险防范培训,强化经营合规意识。定期开展税务风险专项体检,及时发现及时解决。

4.重视税务稽查程序,避免行政责任向刑事责任转化

煤炭企业涉税刑事案件的来源很多都是由税务稽查转化而来。税务稽查是税务机关查处税收违法行为、保障税收收入的重要手段,是纳税人面临涉税风险、征纳双方税务争议爆发的前沿。税务稽查程序为企业涉税行政违法案件向涉税刑事犯罪案件的转化设置了隔离带。税务稽查程序的及时有效应对,能够降低涉税行政案件向涉税刑事案件转化的风险。企业要高度重视税务稽查的应对,尤其是在税务机关已经对案件作出虚开、骗税的定性时,企业应提高警惕,在稽查程序中通过专业税务律师介入,与税务机关积极有效沟通,争取不移送,以最大程度在行政程序中化解风险,避免行政风险向刑事风险转化。

5.妥善应对涉税刑事调查,避免承担刑事责任

如果不够重视税务稽查的应对,导致处理效果不理想,案件很可能会转入刑事程序。一旦案件进行刑事程序,企业不能坐以待毙,要抓住黄金时期,及时聘请专业税务律师介入应对,利用专业知识和经验,以及最新的刑事政策,争取不立案、不起诉等最优结果,避免承担刑事责任。 |