|

上一期分享讲的重点内容有两个:

第一个是合理商业目的,一定要有合理的商业目的,否则会被误会为有意的逃税行为。并且,有合理的商业目的的时机正是筹划的好时机。

第二个是税务重组的框架,把它理解成一个“四层魔方”:第一层叫选择交易标的,第二是选择重组的形式,第三是选择对价形式,第四是确定交易价格。每一层有不同的块,意味着有不同选项。所以要做税务重组的框架就是在这几个层面做不同的选择,税务重组的框架就是一个魔方。

本期开始讲重组税务之百变果盘,也就是把魔方转一转,看看有什么块,不同的组合会呈现什么图案。下图是交易标的对税务的影响,也就是看交易标的这一层还有什么内容,对税务的影响是什么。

交易标的有两大类,第一类是股权,第二类是资产。

从税务角度看,股权最大的特点就是没有流转税,因为股权交易既不是商品也不是劳务,所以没有流转税。

而资产有流转税,流转税主要是增值税,以前还有营业税,营业改增以后就只有增值税了,但是考虑到很多历史上的税务交易还没有做税务处理,有可能在处理的过程中会牵涉到营业税。

资产转让中一般有增值税,但也有例外,就是在整体资产转让的时候没有增值税或者营业税。现在相关文件已延伸到增值税,所以现在整体资产转让的时候没有增值税。

单项资产转让一般有增值税或者营业税。除此之外土地转让可能会有土地增值税,因为很多交易都牵涉到房地产,所以会有土地增值税。不管是整体资产转让还是单项资产转让都要交土地增值税。

上图所示案例的主角是夏利,夏利要卖一些资产给一汽股份,也是关联公司。为什么要卖资产?因为夏利已经快ST三年了,面临着被停牌的危险,所以急需盈利,实现盈利的方法就是卖一些资产,所以并购重组往往会有商业原因。同时,并购重组也会带来税务负担。

这个交易发生在2015年的12月,夏利的公告买了三部分资产:第一是部分房地产设备以及技术,售价22亿;第二部分是下属产品开发中心的整体资产,大概有7亿;第三部分是汽研所百分百的股权,售价400多万。

再来分析这三项资产如何进行税务处理:

● 第一项就是部分房地产设备以及技术。从描述上看是三项单项资产,分别是房地产、设备和技术。单项资产会有增值税、营业税之类的流转税,房地产也会有土地增值税等等。

● 第二项就是下属产品开发中心的整体资产。既然是整体资产,税务处理就不同了,没有增值税、营业税、契税,有企业所得税。土地增值税在整体资产的转让下可能会有,不是很彻底地没有流转税。

整体资产转让很多税没有了,所以比单项资产转让优惠。有的塾亲会问“什么是整体资产、什么是单项资产?”法规上的定义就是把一块业务相关的资产、负债、人员等等整体转让,并不意味着企业的整体资产,但是有一点营业能力,单独拿出来会产生税务,所以它是一个业务。

● 第三项是汽研所百分百的股权。这个股权在其报表上看是一项资产,从资产的性质上看是股权,它持有的汽研所股权没有流转税,只有企业所得税和印花税。

所以这个案例的三类转让标的在税务上有不同处理,这意味着有税务筹划的机会,但是夏利并没有充分利用这个机会,因为它的转让很仓促,没有充足时间做筹划以及筹划的实际工作。

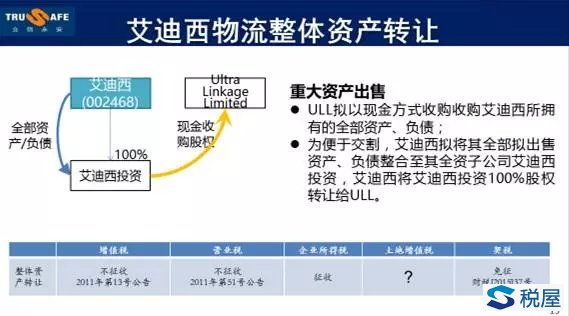

另一个案例叫艾迪西物流整体资产转让,这个案例充分利用了税务上的优惠做筹划,这个整体资产转让用了各种形式。

案例背景是上市公司艾迪西要把自己的资产卖出去,把自己的壳清空。艾迪西有很多资产,买家是ULL公司,ULL实际上也是艾迪西的关联公司,在境外设立。在境外设立公司实际上就已经有筹划了,税务上会有很多好处。

这里主要看资产转让。所有资产都要清空,假如把所有资产直接卖给香港这家公司,作为一个境外公司在境内有这么多资产,会产生很多税务上的问题。

所以它做了一个变通方案:

● 这个方案就是首先成立一家叫做艾迪西投资的公司,把原有的资产都卖给了艾迪西投资公司。这个过程中可能会享受到整体资产上的税收优惠,也就是相关的增值税、营业税、契税等等可能会免掉;

● 第二步是把艾迪西投资公司的股权卖给ULL公司。股权转让是没有流转税的,所以综合两步来看流转税大大地节省了。

因此解决了两个问题:第一,解决了境外公司如何在境内控制资产;第二,实现了转让环节税务的节省。

我再补充一点,艾迪西在公告中说为了便于交割,艾迪西将所有资产负债整合到子公司艾迪西投资公司,艾迪西投资公司再将百分之百的股权转让给ULL。这个还是契合合理的商业目的,所以这个公告也解释了合理的商业目的,这是税收筹划的一种体现。

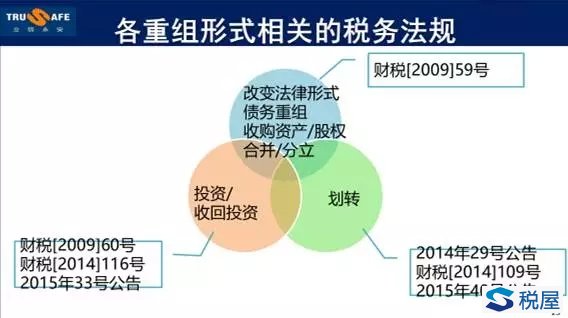

进入魔方的第二层。如上图,这个魔方有很多块:

第一部分,蓝色的圈有四种形式:改变法律形式、债务重组、收购资产/股权、合并/分立。但其实有六种,因为地方有限所以划成四种。

为什么画一个蓝圈?因为这六种形式在最早的2009年59号文件里已经列举了,所以这是很重要的文件,列举了重组的几种形式,对税务处理也做了基本规定。

第二部分,橘色的圈有两个:投资、收回投资,这是两种形式。这是在2009年60号文件里以及后来的2014年的116号、2015年33号公告补充的,这两个也很重要。

第三部分,绿色的圈是划转,最早出现在2014年29号公告,这是从原来的公告延续下来的,2014年、2015年的一些文件也对此做了一些解释。这么多文件规定了这么多形式,接下来看看每种形式的税务处理以及如何利用这些形式。

一个真正的业务过程中会同时存在各种形式,也有可能同一事项从不同角度看是不同形式,所以筹划中不仅要对应形式还要分析,对交易的安排作出事务安排。

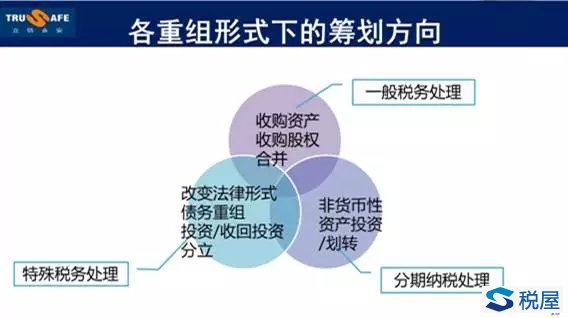

从税务上来讲有三种处理:

● 第一种叫一般税务处理,也就是资产要承认增值,因为资产或者股权重组的时候,转让标的一般都存在增值情况。假如实现了增值,就要按照公允价值去确认交易价格,由交易价减去成本就形成资本利得,要交资本利得税。

● 第二种叫特殊税务处理,暂时不确认资本利得,让它保持原来的税务基础,所以不交税,等下次转让再说。

● 第三种叫分析纳税处理,就是确认交税,同时考虑到可能没有现金流,于是分析5年内缴纳。

从法规上看,一般税务处理是最严厉的,对纳税人来讲,一般都希望能符合一般税务处理的条件,实在符合不了就争取做分析纳税处理。

这么多不同的税务处理,法规对不同重组形式有不同规定,有一些形式符合条件的时候可以享受特殊税务处理的规定,甚至享受分析纳税的优惠;但有一些形式什么优惠都没有。所以确定交易形式非常关键。

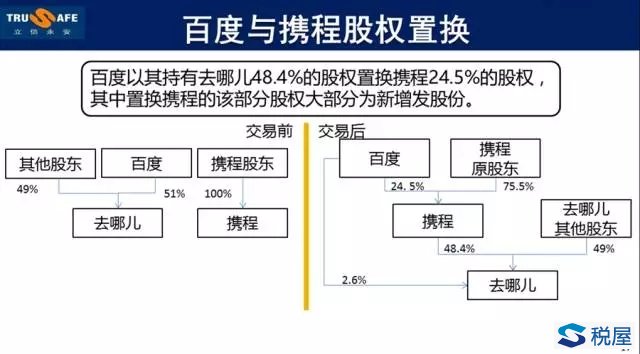

上图案例是百度与携程的股权置换,置换前百度旗下有一家公司叫去哪儿,有51%的股份,其他股东有49%的股份。而携程的股东100%持股,现在双方要实现股权置换。

这两家公司要实现战略合作,所以设计了这种交易,把去哪儿变成双方共同控制的公司。这个过程中有可能涉及很多税务,尤其是去哪儿一开始是很小的公司,近几年经营得风生水起,价值高了很多。所以如果进行一般税务处理,在交易过程中会产生巨额的企业所得税,所以筹划的目的就是如何减少企业所得税。

股权交易、股权置换是百度原来直接持有去哪儿,现在携程插在百度和去哪儿之间,去哪儿变成携程的子公司。通过这种股权置换,符合了特殊税务处理的规定。59号文件里规定了几种重组形式,叫股权交换、股权收购和资产收购。其中股权收购是达到一定持股比例、股权支付比例,就可以享受特殊税务处理的优惠,这种情况下符合了资产的比例,同时用股权置换的形式。所以股权置换的方式是一种特殊税务处理。

上图是美的集团的案例,主要目的是美的集团想上市,美的集团原来将部分资产放在美的电器上市,现在想让更多资产上市,有很多方案可选,其中一个就是美的集团都转让到美的电器,但是这个做法肯定有很多税,所以选择另一种方案就是图中的方案。

美的集团和美的电器实现了吸收合并,原来是母子公司现在变成了一家,上市的代码也变了,但是上市资格仍然保留。从监管角度来讲手续比较简便,从税务上看,结果是一种特殊税务处理。

59号文规定的重组形式里,合并也是允许的,规定是以股权形式支付或者不需要支付对价,可以享受特殊税务处理。所以美的这个案例就符合条件,不需要交纳企业所得税,或者企业所得税得到递延,递延到下次转让的时候。

划转也是一种特殊税务处理,没有企业所得税,其他税也没有。划转是为国有企业设计的,国有企业所有资产都是国家的,所以往往可以无对价地从一家企业划到另一家企业,这个过程中不用交税,这是相关文件的优惠,这个案例正好利用了优惠。

原来河北国资委下有一家资产运营公司,河北钢铁集团需要控制河北机械,这种情况下假如要实现股权转让就会产生很大的企业所得税,所以采取划转方式,直接把股权划转到河北钢铁集团名下,这种划转做得中规中矩,符合相关文件规定,所以没有任何问题。

问:根据《关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号)规定:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。那么在企业在实际操作之中应该注意哪些操作细节?

赵卫刚:在执行过程中确实有很多问题要注意,我们见过一些案例,有很多数据分析。根据本人的经验,首先要注意凭据的问题,例如从税务局讲,要把整体资产转让,在新企业里因为资产将来会有相关费用发生,费用所产生的的所得税需要凭证。

但是有一些数据会显示,接受资产的企业必须出示相应凭据、要有发票,而且是以自己名称为开头的发票,这种情况下要求资产转出的一方开发票。但税务局会说“你要开发票,可以,你得交税”,这时纳税人很为难,既然是整体资产转让,就是不缴税,我们可以享受优惠,会出现这种争执。

这个问题有几种解决方案:

● 一种是说服税务局开发票不用交税。法理上是有依据的,现在一些新文件陆续出来,从中能看到一个精神:发票是表示资金首付的凭证,有时并不代表销售行为的发生,所以开发票、不交税的情况越来越多。例如有一个文件说到的预售卡、消费卡,不需要交税,还有融资租赁过程中会有不交税的发票,但这种说法有些税务局还是很难接受。

● 另一种方案就是与接触方的税务局交涉,这种凭证并不见得一定要以自己的名称开头,只要能证明有真实的业务发生、有真实的资产存在就成立。比如原始的原公司买资产时的发票,可以把它作为资产存在的凭证,当然只能有复印件,没办法取得原件。

不同的方案,每种方案要让税务局接受都有点困难,所以在实际操作环节要和税务局做好沟通工作,基于刚才说的法理做沟通工作。

问:在很多企业重组中越来越多个人股东通过并购重组的方式实现退出变现,那么不同的并购重组方式对个人股东会有什么不同的影响?个人股东应如何更好地设计并购重组过程中的变现方式?

赵卫刚:这个问题在于个人股东如何设计并购重组的变现方式,可以减轻税负。税务筹划要早早地做,不要等到变现环节才做,因为变现环节能做的筹划很少。

也就是说在变现之前就搭建一些架构,然后在并购重组环节通过一些股权架构安排,实现自己的退出,这样就符合一些特殊税务处理、延迟纳税的规定。这是一种最好的方式,但是要求尽早筹划。

假如前面什么都没做,到了退出的环节,这个时候能做的事情就比较少了,但仍可以做一些安排。比如改成间接交易的方法,引入第三方,自己利用不同地区的税收优惠,做一些筹划的安排,不过比较复杂,而且风险也很大,所以一定要慎重使用。

问:艾迪西案例中,艾迪西投资将股权转让给UIIU公司,在资产划转后多长时间操作?资产划转说12个月内不改变资产用途。资产划转的是土地和房屋,在此过程中房屋交易过户中是否要缴纳增值税?

这个案例没有透露时间,即第一步和第二步到底相隔多长时间。但其实这个并不是资产划转,第一步是艾迪西将全部资产进行投资,所以这是一种投资行为,是一种以非货币资产进行投资的行为。这个行为可以看成是货币资产投资也可以看作是整体资产转让,从投资角度会作为一个销售处理,需要交税;假如作为整体资产转让,就不需要交增值税和营业税。

但是筹划关键在于流转税环节,所得税不管用于投资还是整体资产转让,在这个环节假如有增值,资本利得所得税是应当交的。所以过程中所得税上并没有特殊税务处理。这是整体资产转让或者非货币资产投资,不是划转,所以不符合划转的相隔一年的规定。

资产就是土地、房屋,要交纳增值税,大前提是整体资产转让或者投资。假设是一种整体资产转让,刚才我们看到一些法规明确规定不需要交增值税。但在办手续过程中会牵涉到房产过户,这个时候需要提供完税凭证才能过户。虽然提供的是税务证明但不一定要交税,也有免税的证明,所以需要出示一个免税的证明。 |