超市销售人员不当利用促销政策涉嫌虚开增值税

来源:华税 作者:华税 人气: 发布时间:2022-08-04

摘要:近日,经过长时间的努力,华税成功服务了一家超市企业妥善应对当地税务局稽查局的稽查程序,在与税务机关充分的沟通与研讨下达成了企业与税务机关均较为满意的处理结果。本案...

近日,经过长时间的努力,华税成功服务了一家超市企业妥善应对当地税务局稽查局的稽查程序,在与税务机关充分的沟通与研讨下达成了企业与税务机关均较为满意的处理结果。本案是一起超市企业的销售经理不当利用其促销优惠政策导致超市企业涉嫌虚开增值税专用发票的风险,笔者结合案件情况就虚开增值税专用发票的风险应对与化解进行简要分析。

一、案情简介:

(一)A超市的大额订单业务流程

A超市是一家位于某市的民营超市企业。A超市对于其一些购货量较大的企业客户给予固定折扣的价格优惠。

B公司是一家位于某市的实业开发有限公司,长期从A超市采购大量商品,A超市给予B公司采购价六折的长期固定价格优惠政策。

自然人甲是A超市的销售经理,B公司是甲的客户。除B公司外,甲同时拥有该市一些中小企业及个体工商户的客户。

A超市销售经理的大额订单销售业务操作流程如下:

(1)销售经理的客户向销售经理发出订单,注明采购方、采购货品的数量、金额等内容;

(2)销售经理凭订单向超市库管申请开具提货单;

(3)客户持提货单到超市进行提货;

(4)客户向超市支付货款,超市向客户开具增值税发票。

(二)销售人员甲不当利用A超市的促销政策

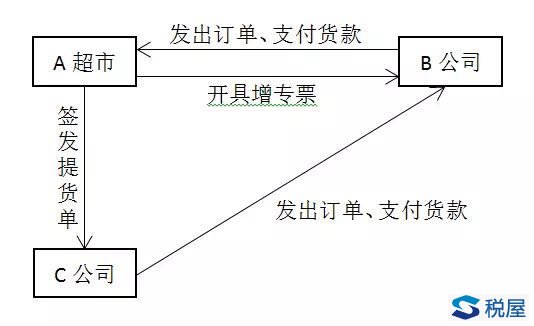

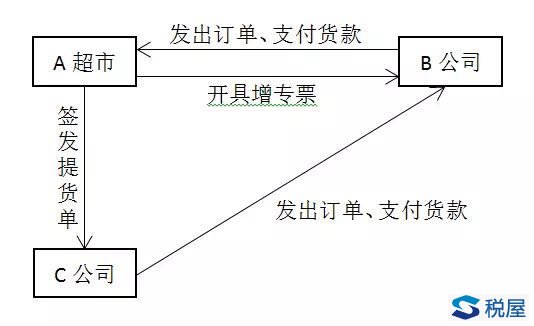

C公司是一家位于某市的公司,是甲的客户之一,但没有A超市提供的价格待遇。为了降低C公司的采购成本,在甲的促成下C公司与B公司达成如下采购安排:

(1)C公司向B公司发出采购计划,并按照折后价格将货款支付给B公司。

(2)B公司向甲发出订单,并向A超市支付货款。

(3)甲向C公司签发提货单,C公司指派其员工到A超市提货。

在上述实际操作过程中,A超市的财务人员遵循谁付款给谁开票的原则,凭订单及付款信息直接向B公司开具与订单相符的增值税专用发票。

三方购销交易流程如下图所示:

(三)引发税务稽查

当地主管税务局稽查局对A超市在进行税务检查时发现以下问题:

(1)A超市的部分提货单、出库单上记载的提货单位与对应订单上记载的购货单位不符;

(2)A超市有部分对外开具的增值税专用发票上记载的付款单位与订单相符,但与提货单、出库单上记载的提货单位不符。

稽查局认为A超市涉嫌虚开增值税专用发票,遂对A超市进行立案稽查。

二、华税分析:

(一)本案的货物购销交易关系存在的缺陷

本案的争议焦点在于,A超市向B公司开具增值税专用发票是否具有真实货物购销交易,是否构成虚开?结合B公司与C公司之间关于适用A超市价格优惠政策商业目的以及从交易实质角度看,涉案购销交易关系应当是A超市先将货物卖与B公司,B公司再将货物卖与C公司,货物的最终供应方是A超市,货物的最终采购方是C公司,B公司承担的是“经销商”的角色。但是,从交易订单、发票开具和货物交付三个方面看,A超市、B公司与C公司之间的货物购销交易关系均存在着缺陷:

1、A超市与B公司的交易关系存在的缺陷

B公司向A超市销售经理发出订单,并向A超市支付了货款,但是A超市的销售人员将提货单直接开给了C公司,货物也是由C公司的工作人员进行了提货,因此,A超市与B公司之间的购销交易关系缺陷主要表现在货物流与发票流和资金流不一致,即A超市是供货方、开票方和收款方,B公司是受票方和付款方,但B公司不是收货方。

(三)引发税务稽查

当地主管税务局稽查局对A超市在进行税务检查时发现以下问题:

(1)A超市的部分提货单、出库单上记载的提货单位与对应订单上记载的购货单位不符;

(2)A超市有部分对外开具的增值税专用发票上记载的付款单位与订单相符,但与提货单、出库单上记载的提货单位不符。

稽查局认为A超市涉嫌虚开增值税专用发票,遂对A超市进行立案稽查。

二、华税分析:

(一)本案的货物购销交易关系存在的缺陷

本案的争议焦点在于,A超市向B公司开具增值税专用发票是否具有真实货物购销交易,是否构成虚开?结合B公司与C公司之间关于适用A超市价格优惠政策商业目的以及从交易实质角度看,涉案购销交易关系应当是A超市先将货物卖与B公司,B公司再将货物卖与C公司,货物的最终供应方是A超市,货物的最终采购方是C公司,B公司承担的是“经销商”的角色。但是,从交易订单、发票开具和货物交付三个方面看,A超市、B公司与C公司之间的货物购销交易关系均存在着缺陷:

1、A超市与B公司的交易关系存在的缺陷

B公司向A超市销售经理发出订单,并向A超市支付了货款,但是A超市的销售人员将提货单直接开给了C公司,货物也是由C公司的工作人员进行了提货,因此,A超市与B公司之间的购销交易关系缺陷主要表现在货物流与发票流和资金流不一致,即A超市是供货方、开票方和收款方,B公司是受票方和付款方,但B公司不是收货方。 |

|

(三)引发税务稽查

当地主管税务局稽查局对A超市在进行税务检查时发现以下问题:

(1)A超市的部分提货单、出库单上记载的提货单位与对应订单上记载的购货单位不符;

(2)A超市有部分对外开具的增值税专用发票上记载的付款单位与订单相符,但与提货单、出库单上记载的提货单位不符。

稽查局认为A超市涉嫌虚开增值税专用发票,遂对A超市进行立案稽查。

二、华税分析:

(一)本案的货物购销交易关系存在的缺陷

本案的争议焦点在于,A超市向B公司开具增值税专用发票是否具有真实货物购销交易,是否构成虚开?结合B公司与C公司之间关于适用A超市价格优惠政策商业目的以及从交易实质角度看,涉案购销交易关系应当是A超市先将货物卖与B公司,B公司再将货物卖与C公司,货物的最终供应方是A超市,货物的最终采购方是C公司,B公司承担的是“经销商”的角色。但是,从交易订单、发票开具和货物交付三个方面看,A超市、B公司与C公司之间的货物购销交易关系均存在着缺陷:

1、A超市与B公司的交易关系存在的缺陷

B公司向A超市销售经理发出订单,并向A超市支付了货款,但是A超市的销售人员将提货单直接开给了C公司,货物也是由C公司的工作人员进行了提货,因此,A超市与B公司之间的购销交易关系缺陷主要表现在货物流与发票流和资金流不一致,即A超市是供货方、开票方和收款方,B公司是受票方和付款方,但B公司不是收货方。

(三)引发税务稽查

当地主管税务局稽查局对A超市在进行税务检查时发现以下问题:

(1)A超市的部分提货单、出库单上记载的提货单位与对应订单上记载的购货单位不符;

(2)A超市有部分对外开具的增值税专用发票上记载的付款单位与订单相符,但与提货单、出库单上记载的提货单位不符。

稽查局认为A超市涉嫌虚开增值税专用发票,遂对A超市进行立案稽查。

二、华税分析:

(一)本案的货物购销交易关系存在的缺陷

本案的争议焦点在于,A超市向B公司开具增值税专用发票是否具有真实货物购销交易,是否构成虚开?结合B公司与C公司之间关于适用A超市价格优惠政策商业目的以及从交易实质角度看,涉案购销交易关系应当是A超市先将货物卖与B公司,B公司再将货物卖与C公司,货物的最终供应方是A超市,货物的最终采购方是C公司,B公司承担的是“经销商”的角色。但是,从交易订单、发票开具和货物交付三个方面看,A超市、B公司与C公司之间的货物购销交易关系均存在着缺陷:

1、A超市与B公司的交易关系存在的缺陷

B公司向A超市销售经理发出订单,并向A超市支付了货款,但是A超市的销售人员将提货单直接开给了C公司,货物也是由C公司的工作人员进行了提货,因此,A超市与B公司之间的购销交易关系缺陷主要表现在货物流与发票流和资金流不一致,即A超市是供货方、开票方和收款方,B公司是受票方和付款方,但B公司不是收货方。