这两个划转案例可以适用特殊性税务处理吗

来源:陇上税语 作者:姜新录 人气: 发布时间:2022-08-04

摘要:笔者认为,财税〔2014〕109号对企业重组的经营连续有要求,规定划转可以适用特殊性税务处理的条件之一是“股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活...

|

案例一

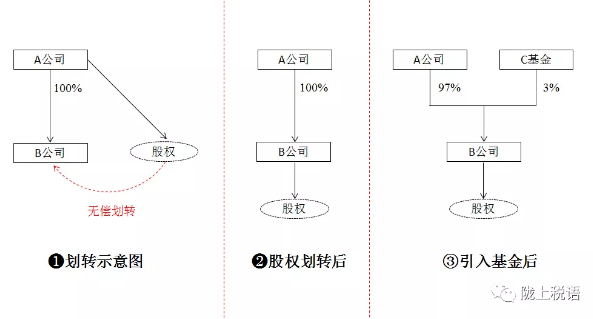

A公司及B公司均属某省大型国有企业。为进一步整合国有资产,根据某省国资委安排,A公司将部分股权资产无偿划转至B公司。划转完成后的次年汇算清缴时,A公司及B公司均按特殊性税务处理进行了纳税申报。

税务机关在后续管理中发现,A公司持有B公司97%的股权,B公司另外3%的股权由C基金持有。因此,A公司及B公司不属于100%的母子公司关系,该划转不符合特殊性税务处理的股权架构要求。

A公司及B公司辩称,在划转发生时,A公司持有B公司100%的股权,只是在划转完成后的6个月内,B公司引入了战略投资者C混改基金,C基金持有B公司3%的股权。另外,C基金对B公司认缴的出资并没有到位,B公司账务上未反映有C基金的出资,仅反映A公司的出资,因此B公司实质上仍是A公司100%的子公司。因此,本次划转符合特殊性税务处理的股权架构要求。

笔者认为,股权的产生以企业的股东在市场监管部门的登记为准,并不以其认缴资本是否到位为准。C基金在市场监管部门已经登记为B公司的股东,具有合法性。根据2015年40号公告第七条,本次划转完成后的12个月内,B公司的股权结构发生了变化,A公司与B公司不再属于100%的母子公司关系,属于发生了“致使股权或资产划转不再符合特殊性税务处理条件”的变化,该划转不能适用特殊性税务处理。

案例二

甲公司、乙公司、丙公司均属某省国有企业。甲公司持有乙公司100%股权,乙公司持有丙公司100%股权。为进一步整合国有资产,根据省国资委安排,甲公司拟将其持有的A公司45%股权无偿划转给丙公司。但由于甲公司并不直接持有丙公司股权,直接划转无法使用特殊性税务处理,因此分两步划转:甲公司先将其持有的A公司45%股权划转给乙公司,在该步划转完成后乙公司立即划转给丙公司。

企业认为,甲公司与乙公司属于100%的母子公司关系,第一步划转可以适用特殊性税务处理;由于乙公司与丙公司也属于100%的母子公司关系,第二步划转同样可以适用特殊性税务处理。

笔者认为,财税〔2014〕109号对企业重组的经营连续有要求,规定划转可以适用特殊性税务处理的条件之一是“股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活动”。在上述划转中,A公司45%的股权是划转标的,在第一步划转完成后,乙公司在12个月内处置A公司45%的股权,属于改变了该股权原来实质性经营活动。因此第一步划转不能适用特殊性税务处理,但第二步划转可以适用。

实践中,在国资委主导下的企业重组中,由于决策时往往只考虑战略问题,税收因素经常被忽视,造成不少纳税的尴尬局面。如案例二中,如果甲公司不能适用特殊性税务处理,就需要对处置A公司45%股权按公允价值视同销售处理,但甲公司并未取得任何对价,其资产不仅被要求无偿划出而且还要缴纳税款,甲公司会觉得很冤枉。那么此笔税款应该由谁来负担呢? |

|