|

一、案例

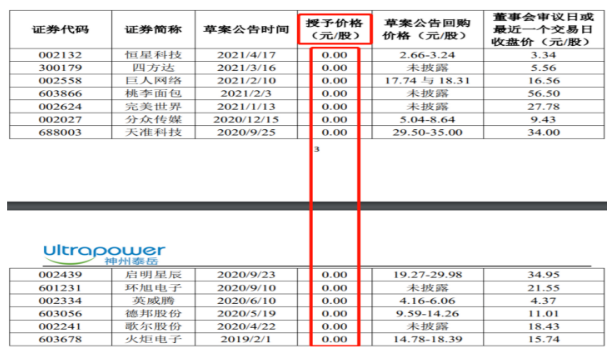

2021年7月6日,深交所上市公司神州泰岳(300002)发布公告,拟以0对价授予员工持股计划和子公司股权激励。本次激励股票来源为2020年2月28日至2020年6月8日期间公司回购的股份25,947,942.00股。实施股权激励的子公司100%股权是神州泰岳于2016年以6亿元现金收购的。而公司董事长兼总裁一人独占员工持股计划股份总额的40%、一人独占子公司股权激励份额的50%。从神州泰岳7月9日的回复函得知,除神州泰岳外,竟然还有13家A股上市公司(如下图)推出员工受让价格为0元的员工持股计划,股份来源均是上市公司回购的股份。请问上市公司回购股份0元用于员工持股计划和股权激励该如何缴纳税款?

二、案例分析

1、上市公司能否回购本公司股票用于员工持股计划?

根据2018年新版《公司法》第142条规定,公司不得收购本公司股份。但是,有下列情形之一的除外:

(一)减少公司注册资本;

(二)与持有本公司股份的其他公司合并;

(三)将股份用于员工持股计划或者股权激励;

(四)股东因对股东大会作出的公司合并、分立决议持异议,要求公司收购其股份;

(五)将股份用于转换上市公司发行的可转换为股票的公司债券;

(六)上市公司为维护公司价值及股东权益所必需。

因此,上市公司神州泰岳可以回购本公司股份用于员工持股计划或者股权激励,但不得超过本公司已发行股份总额的10%,并应当在三年内转让或者注销。

2、员工持股计划行权价格为0的合理性?

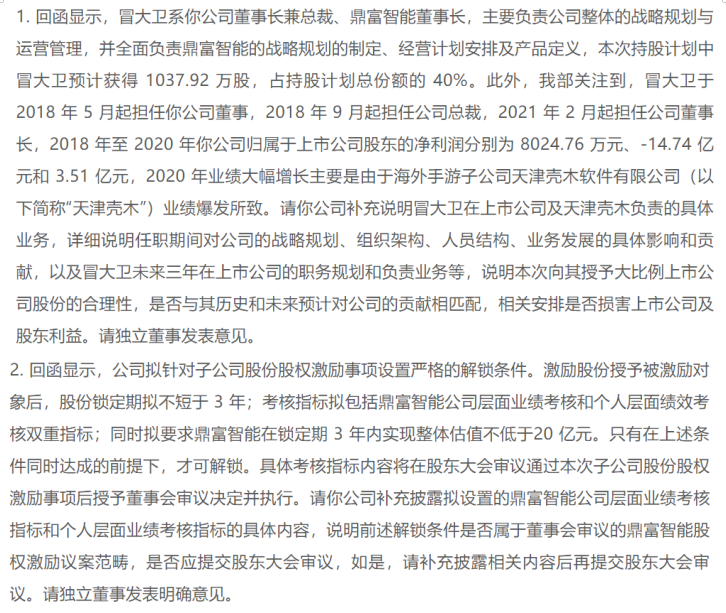

股权行权价格为0需要判断其定价的合理性,正常的商业行为是需要等价交换,上市公司回购本公司股份支付了真金白银,以0对价过户给被激励对象,被激励对象在锁定期是否给上市公司带来超额贡献?其贡献是否与行权当日股票交易价格相当?深交所也是基于此于7月13日继续回函追问上市公司主要激励对象与任职期间、负责业务、公司业绩之间的关系(如下图),避免持股计划和股权激励成为公司高管团队无偿获取上市公司股份的工具,进而损害其他股东利益。

3、员工持股计划行权价为0该如何交税?

根据财税2005年35号文件、2016年101号文件及财税2018年164号文件规定,个人取得上市公司股票分为以下四种情况:

①授予日,除另有规定外,一般不作为应税所得征税;

②行权日,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:应纳税额=股权激励收入×适用税率-速算扣除数。

③持有期间分红,按照利息、股息、红利所得计算缴纳个人所得税;

④转让日,按照财产转让所得计算缴纳个人所得税。 |