|

(一)适用的企业现实条件

以下设计的企业股权布局控税策略是专门针对满足以下条件的企业现状:一是公司出于发展期;二是公司账上已经积累了一定的未分配利润;三是公司现有股东全部是自然人股东;四是公司准备长期向前发展。

(二)股权布局设计的法律依据分析

1、自然人转让股权依法不缴纳个人所得税的法律依据分析

(1)公司员工持股低价内部转让视为股权转让收入明显偏低且有正当理由的税法规定。

国家税务总局2014年公告第67号第十三条符合下列条件之一的股权转让收入明显偏低,视为有正当理由:

(一)能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;

(二)继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;

(三)相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让。

根据《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》(国家税务总局公告2014年第67号)第十三条第(三)项的规定,肖太寿博士特别提醒:所谓“本企业员工”是指与本公司签订劳动合同,依法每月支付工资薪金和缴纳社保费用的企业职工,包括公司的股东。

(2)《公司章程》关于“限制股权转让”的规定。

根据《公司法》第71条的规定,有限责任公司的内部股东之间可以自由转让其部分或全部股份,有限责任公司的股东若向股东以外的人转让股权,必须经过其他股东半数的通过。公司章程另有约定的除外。

基于《公司法》第71条“公司章程另有约定的除外”的规定,各股东以书面形式一致同意,可以不召开股东会在会议,在“修改公司章程”决定性文件上签名、盖章。“修改公司章程”决定性文件约定:公司各股东的股权不可以对外进行转让,如果要转让,则由公司其他股东平价或折价收购股权。

因此,以上《公司法》关于“限制股权转让”与国家税务总局公告2014年第67号第十三条第(三)项关于“职工内部低价转让股权”的规定的相互融合,为设计公司内部职工股权低价转让给内部股东的股权布局提供了重要的法律支持和保障。

(三)股权布局控税策略:设计“成立家族公司+家族公司增资扩股+修改公司章程+创始人(自然人股东)在两年内不参与分红,全分给家族公司+内部股权转让”的股权布局

【案例分析:自然人“分回股息红利+股权转让”不缴纳个税的股权布局设计分析】

(一)案情基本情况

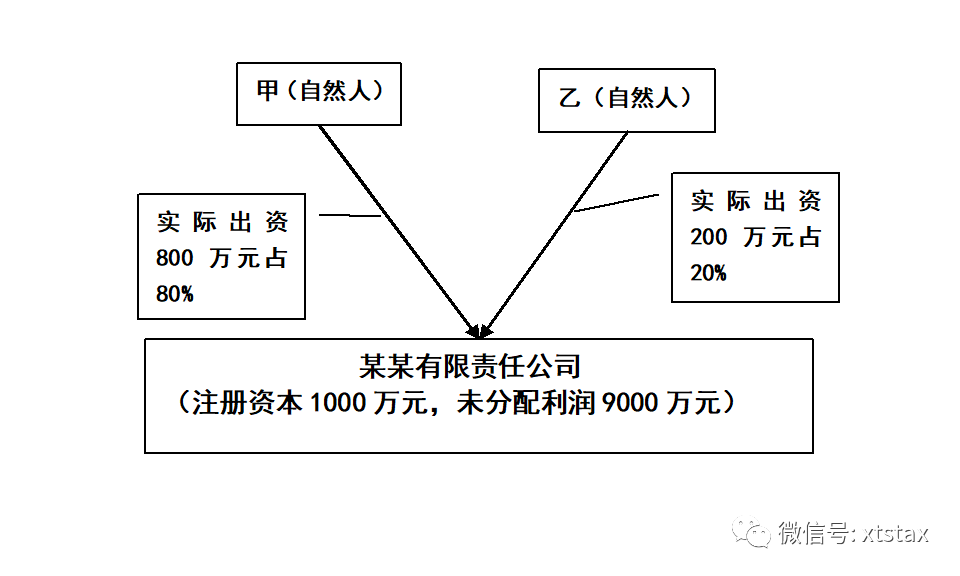

甲、乙两夫妻实缴出资1000万元设立的某某有限责任公司,甲出资800万元,乙出资200万元,出资比例分别是80%,20%,某某有限责任公司的股权架构如下图所示。

经过多年的经营积累,账上有未分配利润9000万元人民币,请问应如何操作,甲、乙从账上提取9000万元人民币的未分配利润,才能规避20%税率的个人所得税呢?

(二)“成立家族公司+家族公司增资扩股+修改公司章程+创始人(自然人股东)在两年内不参与分红,全分给家族公司+内部股权转让”的股权布局的实操要点

1、第一步:甲和乙实际出资共50万元注册成立一家“某某企业管理咨询有限责任公司(家族企业)”,该家族公司不发生任何业务。即该管理咨询有限公司不安装税控机,不对外开具发票。甲和乙在“某某企业管理咨询有限责任公司(家族企业)”占有的股权比例分别为80%、20%。

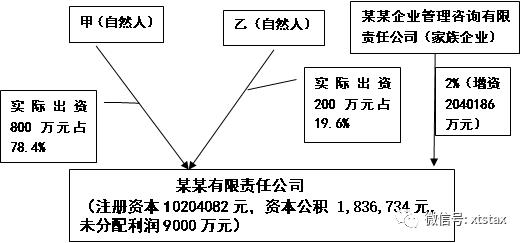

2、第二步:某某有限责任公司向“某某企业管理咨询有限责任公司(家族企业)”实行平价增资扩股,给予“某某企业管理咨询有限责任公司(家族企业)”2%的股份比例。甲、乙在某某有限责任公司的股权比例同比稀释2%后的股权比例分别为:78.4%(80%×98%)、19.6%(20%×98%)。下面计算“某某企业管理咨询有限责任公司(家族企业)”应投资多少钱?

假设某某有限责任公司的公允价值(市值)评估为1亿元人民币,并假设“某某企业管理咨询有限责任公司(家族企业)”投资A元人民币,则结算投资后的某某有限责任公司的市值为(1亿元+A元)。“某某企业管理咨询有限责任公司(家族企业)”的投资额A元人民币具体计算如下:A元÷(1亿元+A元)=2%A=0.02亿元+0.02 A 0.98 A=0.02亿元A=2,040,816(元)

由于“某某企业管理咨询有限责任公司(家族企业)”只有注册资本50万元人民币,不可能将2040816元增资到某某有限责任公司。因此,为了解决增资的资金需要,“某某企业管理咨询有限责任公司(家族企业)”分别向甲和乙共借入资金1540816元人民币,在财务上体现为:其他应付款——甲和乙1,540,816元。

假设“某某企业管理咨询有限责任公司(家族企业)”投资后,在某某有限责任公司由的实收资本为B元,则B元÷(1000,000元+B元)=2%,解出B。

B=204082(元)

因此,接受增资后的某某有限责任公司的账务处理如下(单位:元):

借:银行存款 2,040,816

贷:实收资本——某某企业管理咨询有限责任公司(家族企业) 204,082

资本公积 1,836,734

第三步:修改公司章程。增资后的某某有限责任公司有三个股东:自然人股东(甲和乙)和法人股东“某某企业管理咨询有限责任公司(家族企业)”。三个股权一致同意在“修改公司章程”决定性文件中签字、盖章。该“修改公司章程”决定性文件中约定:公司增资后的两年内,在满足有利润可分配的情况下,股东甲、乙部参与利润分配,全部分配给法人股东“某某企业管理咨询有限责任公司(家族企业)”,第三年以后,公司股东按照各自的股权比例进行分配利润。

第四步:某某有限责任公司向“某某企业管理咨询有限责任公司(家族企业)”签发股东出资证明,并添加到股东花名册,修改公司章程,最后在某某有限责任公司所在地管辖的市场监督管理局办理工商变更手续。经过以上四步的操作,某某有限责任公司的股权架构如下图所示:

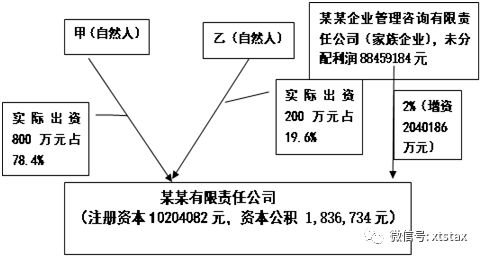

第五步:某某有限责任公司股东会做出:“税后未分配利润分配”决议,将账上的未分配利润9000万元全部分配到“某某企业管理咨询有限责任公司(家族企业)”的账上。

第六步:“某某企业管理咨询有限责任公司(家族企业)”将分回的9000万元未分配利润偿还第二步产生的应付甲、乙的欠款人民币1,540,816元。账上的未分配利润为88,459,184元(90,000,000-1540,816)。

经过以上第五步、第六步的操作,某某有限责任公司的股权架构如下图所示:

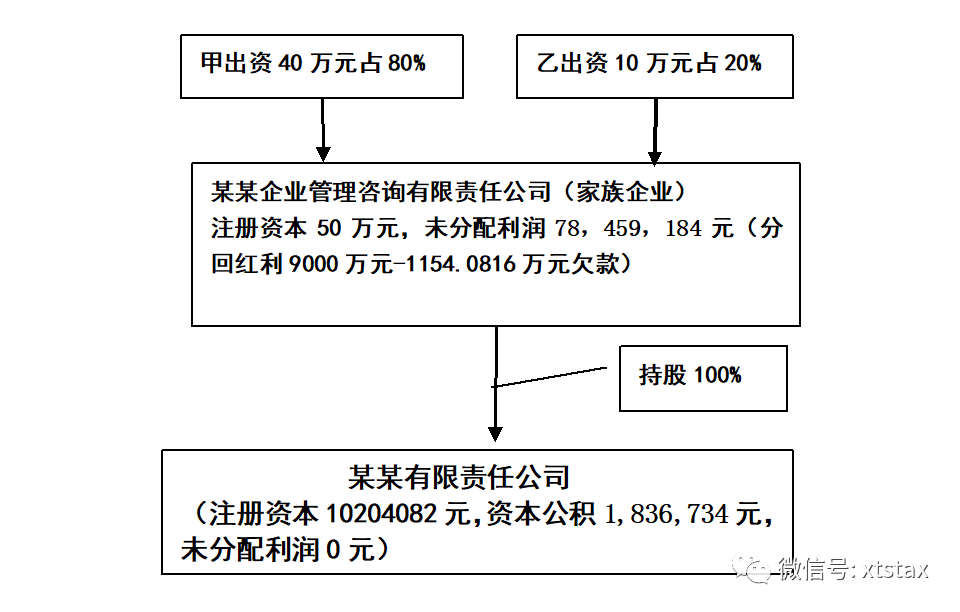

第七步:股权转让:自然人股东甲、乙在某某有限责任公司的股权比例(增资稀释后分别为78.4%、19.6%)全部以平价(股权转让价格1000万元)转让给“某某企业管理咨询有限责任公司(家族企业)”。符合《国家税务总局关于发布《股权转让所得个人所得税管理办法(试行)》的公告》(国家税务总局公告2014年第67号)第十三条第(三)项“股权转让价格偏低是正当理由”的规定,不缴纳个人所得税。在不考虑其他成本因素的情况下,“某某企业管理咨询有限责任公司(家族企业)”账上的未分配利润为:78,459,184元(88,459,184元-10,000,000元)。

第八步:凭借税务部门出的不缴纳税的证明单,到某某有限责任公司管辖的市场监督管理部门办理股东变更登记手续。这时某某有限责任公司的股东只有一家法人股东:“某某企业管理咨询有限责任公司(家族企业)”。

经过以上第七步到第八步的操作,某某有限责任公司的股权架构如下图所示:

图:某某有限责任公司股权架构

第九步:“某某企业管理咨询有限责任公司(家族企业)”不要向甲、乙分利润,否则要按照20%税率缴纳个人所得税。该家族公司从某某有限责任公司(赚钱公司)分回的股息和红利主要用于以下支出是免税的:

(1)同于家族成员发工资、缴纳社保费用,作为家族公司的费用列支。

(2)用于投资设立别的公司的投资款;

(3)用于购买家族成员的车辆,车辆产权在家族公司名下,车辆的保险费用、油费、修理费用、停车费用,都可以在家族公司做成本费用报销。

(4)将现金资产委托给信托公司进行运营,信托收益给予指定的家族成员是免个人所得税。

(5)将现金资产用与购买不动产,产权登记在家族公司名下,然后交给信托公司运营,信托收益给予指定的家族成员是免个人所得税。

(6)由于给某某有限责任公司转增资本,增加某某有限责任公司的注册资本免税。

来源:肖太寿博士说税 作者:肖太寿 |