|

2021年02月24日,科锐国际发布公告《关于控股股东完成吸引合并暨工商变更登记的公告》。

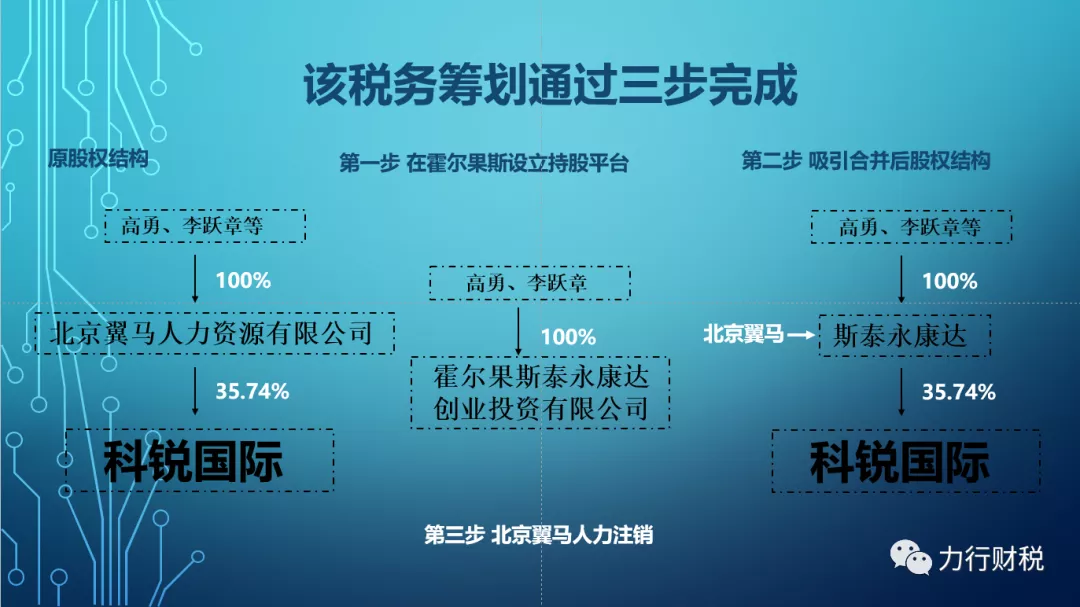

这是一个吸引合并的案例。

这也是一个典型的利用税收洼地进行税务筹划的案例。

其实,从税务专业角度看,这是一个并不完美的筹划案例。

目的是达到了,过程太复杂。

而且可能会增加过程中的税收负担。

下面,简单剖析一下科锐国际的筹划过程。

一顿操作猛如虎

泰永康达股权结构保留北京翼马原股权结构,也就是两者股东相同,且持股比例不变。

吸收合并后,北京翼马注销,其全部资产、债权、债务、合同等权利与义务由泰永康达承继。

1、增值税,没有

2、土地增值税,没有

3、契税,没有

4、企业所得税,有一般性税务处理,或特殊性税务处理。从业务角度判断,应该采用的是特殊性税务处理,重组各方不确认资产的转让所得或损失,合并企业以资产计税基础采用被合并企业的原有计税基础。

5、个人所得税。

《财政部 国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》(财税〔2015〕41号)

一、个人以非货币性资产投资,属于个人转让非货币性资产和投资同时发生。对个人转让非货币性资产的所得,应按照“财产转让所得”项目,依法计算缴纳个人所得税。

二、个人以非货币性资产投资,应按评估后的公允价值确认非货币性资产转让收入。非货币性资产转让收入减除该资产原值及合理税费后的余额为应纳税所得额。

个人以非货币性资产投资,应于非货币性资产转让、取得被投资企业股权时,确认非货币性资产转让收入的实现。

五、本通知所称非货币性资产,是指现金、银行存款等货币性资产以外的资产,包括股权、不动产、技术发明成果以及其他形式的非货币性资产。

本通知所称非货币性资产投资,包括以非货币性资产出资设立新的企业,以及以非货币性资产出资参与企业增资扩股、定向增发股票、股权置换、重组改制等投资行为。

从上市公司公告的内容看,没有披露相关的税务处理内容。

如果个人股东原股权原值小于新企业股权原值,就说明有增值,需要缴纳个人所得税。

实际上,何必这么复杂

直接跨省迁移,简单又方便

从北京迁至霍尔果斯,然后把名称变更一下即可

境内地址迁移,属住址变更,这一行为不会产生任何税收

唯一的税务小问题是

原住址地的税局会对原税务登记注销,进行并不复杂的税务注销检查,看一下企业有没有欠税、少交税。

然后到新住址地重新办理税务登记。

未抵扣完的进项税额允许继续抵扣。

如此而已。

以下为税务局解答:

外省注销税务迁址增值税——进项税票能否抵扣问题

问题:我公司于2021年11月准备从深圳注销迁移到四川成都。由于2021年11月之前的进项没有勾选认证,迁移到四川成都后,想咨询一下之前未认证的进项税发票还能不能在成都这边的税务局进行认证抵扣呢?请问这些没有认证勾选的发票怎么处理?

答复机构:四川省税务局

答复时间:2021-11-11

回复内容:

您好!您提交的网上留言咨询已收悉,现答复如下:

根据《国家税务总局关于一般纳税人迁移有关增值税问题的公告》(国家税务总局公告2011年第71号)第一条规定,增值税一般纳税人(以下简称纳税人)因住所、经营地点变动,按照相关规定,在工商行政管理部门作变更登记处理,但因涉及改变税务登记机关,需要办理注销税务登记并重新办理税务登记的,在迁达地重新办理税务登记后,其增值税一般纳税人资格予以保留,办理注销税务登记前尚未抵扣的进项税额允许继续抵扣。

第二条规定,迁出地主管税务机关应认真核实纳税人在办理注销税务登记前尚未抵扣的进项税额,填写《增值税一般纳税人迁移进项税额转移单》(见附件)。《增值税一般纳税人迁移进项税额转移单》一式三份,迁出地主管税务机关留存一份,交纳税人一份,传递迁达地主管税务机关一份。

第三条规定,迁达地主管税务机关应将迁出地主管税务机关传递来的《增值税一般纳税人迁移进项税额转移单》与纳税人报送资料进行认真核对,对其迁移前尚未抵扣的进项税额,在确认无误后,允许纳税人继续申报抵扣。 |