|

导语 就纯粹的股权转让业务而言,若被转让股权公司(简称“标的公司”,下同)的持股股东为有限责任公司,那么该法人股东须就本次股权转让所得按相应税率缴纳企业所得税(普通公司税率按25%计,高新技术企业按15%);法人股东取得股权转让收益后,若再行向其个人股东进行利润分配,则个人股东须按股息、红利所得缴纳20%的个税。两道所得税交下来,综合税负率40%。

有没有什么好方法,可以合理合法地降低股权转让过程中产生的所得税呢?

案例 B公司拟以15亿元作价将其100%持有的A公司股权,转让给买家。假定该等股权的原始获取成本为5亿元。那么股权转让溢价即为10亿元,B公司对应需缴纳2.5亿元的企业所得税(10*25%)。B公司若再对其两位自然人股东甲和乙进行利润分配,后者还需缴纳个税1.5亿元[(10-2.5)*20%]。总税负为4亿元。

方案

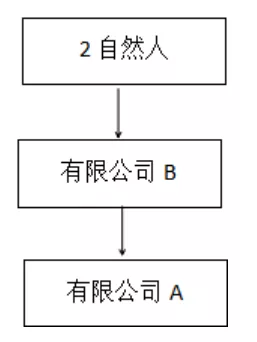

先来看看原始的股权交易架构——

我们自上而下,对该等股权架构重新梳理一下。大致思路是:

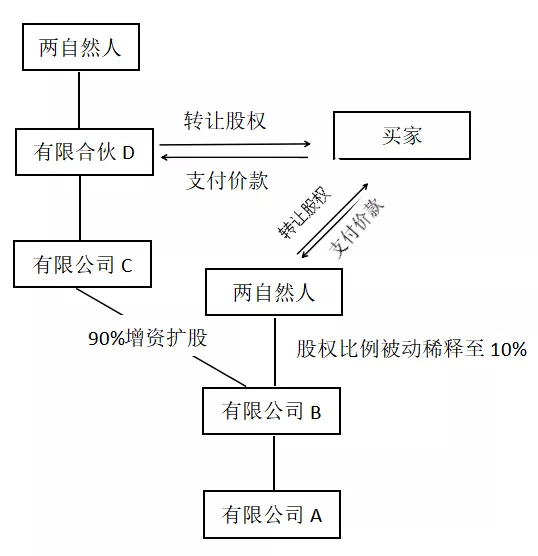

第一步:先由两位自然人股东甲和乙在税收优惠地注册设立一间有限合伙企业D(简称“有限合伙D”,下同);

第二步:有限合伙D注册一全资子公司C(简称“有限公司C”,下同);

第三步:有限公司C对有限公司B进行增资扩股,假定增资后有限公司C占有限公司B的股权比例为90%,即此时甲乙二人持有的有限公司B的股权比例仅为10%。

第四步:有限合伙D将其持有的有限公司C的股权,以及两自然人直接持有的有限公司B的股权,共计作价15亿元转让给买家。

第五步:合伙企业D向税局申请股权转让核定征收后,将资金分配至两位自然人股东帐户,合伙企业D注销。

税负对比

设立于税收优惠地的有限合伙D可利用优惠政策,将所涉个人所得税控制在8%以内。

筹划后的应纳税负情况如下:

15*90%*8%+15*10%*20%=1.38(亿元)。

税负节约:4-1.38=2.62(亿元)

A为B的全资子公司,买家通过持有B百分百股权,同样达到完全控制A的目的。 |