|

本文来自于公众号源码资本(sourcecodecapital),本篇是ESOP系列的第三个话题,我们重点讲讲:ESOP为什么会产生最高45%的税负;为了不让股权激励效果打折,我们有哪些税务筹划工具可以使用;对于境内上市的公司,如何减少股份支付费用对净利润的冲击。

讨论分成三个部分:

第一部分我们分享的是股权激励的基本征税规则,会给大家简单分析一下为什么会产生最高45%的税负,以及在什么时候产生。

第二部分是关于境外结构(VIE)股权激励的一些税务规划的考量,会从税务和跨境资金流动的角度,跟大家分享一下我们正在探讨的思路。

第三部分是关于境内拟上市公司的股权激励规划结构的问题,也会谈谈股权激励在财务费用上是如何计提的。

股权激励的基本征税规则

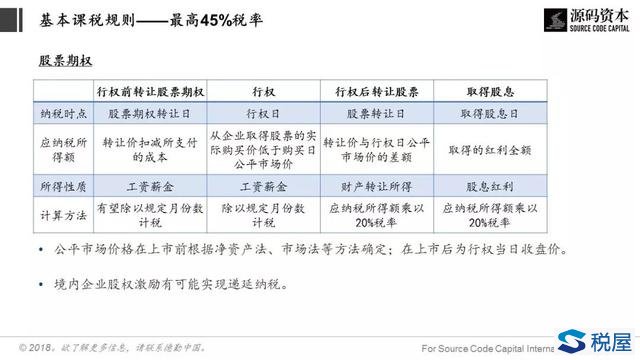

关于股权激励的征税规则,简单来说是分成两段征税,一段是在获得没有任何限制条件的股份之前,所有的收益都是按照最高税率45%的工资薪金所得去扣税。另外一段是在获得股份,取得了这样一个财产权利,再把它出售的时候,是按照20%的资本利得去扣税。

以股票期权为例,以行权之时为分界线,行权之前股份的收益是按照工资薪金来扣税的,行权之后都按照资本利得来扣税。如果在一些特别资本交易的情况下,还是在股票期权的状态被交易了,比如说现金收购股票期权,那么全部收益都可能按照最高45%的税率去课征个人所得税。

至于限制性股票,它没有可选的行权环节,而是有解禁的环节,一旦解禁就会产生工资薪金的纳税,最高45%。

以下两张表格总结了两类情况的课税规则。

这里提出一点,两个表格下面都提到了“在取得股份的时候,怎么算工资薪金所得”。通常是基于取得股份的时候,这个股份或者股票的市场价格,减去实际支付的成本。

对于股票期权来讲,往往有一个或高或低的行权价格;对于限制性股票或限制性股票单位来讲,往往是一个象征性的价格。要减去这个价格之后,中间这个差则为工资薪金所得,可能适用最高45%的税率。

这里面如果是一个非上市公司,公允价值怎么衡量?

这是税务上特别重要的一个点,根据现行的税收法规,对于非上市公司,在行权解禁的时间点,所谓的公允价值首先应该用一个公司的净资产价格来去衡量所谓的公允价值,它的假设是说非上市公司没有一个活跃的市场,只能用公司自己的财务数据来去确定它的公允价值。

后面我会跟大家进一步分享非上市公司的税务规划思路。

境外结构(VIE)股权激励的一些税务规划考量

在此之前,我们先了解一下在现在这个时间点上,国内外的税收监管有哪些变化,也是提醒大家注意在股权激励实施的过程当中一些税收合规的问题。

第一个问题,在座不少朋友都是红筹结构的企业,未来收益中不少都是从海外取得的。从海外取得资本性的收益,或者是劳动性的收益,都会基于现在国际税收信息交换的规则去报告中国税务机关,而且这个报告的范围会越来越广。

最近我们接到越来越多的咨询,都是问“假定未来海外收入课税的监管越来越强,如何去更好地规划自己从海外取得的收入”。

这里面我们判断,红筹公司从海外取得的所得,以及红筹公司的员工从海外得到的资本性的收益,未来被课税,这是一个很重要的趋势。

下一步我们看怎样进行申报,这个就谈到了中国现在在做的国内税收改革。

这个改革第一是把所有劳动性所得都归到一起,按照一个综合的税率去征收。

第二是要求个人进行年度的申报,也就是说我需要把每年国内外的收入集合到一起,去进行一个综合申报,才能享受到一些成本扣除的好处。这些是最近税收改革的一些变动。

在两个变动之下,国外是信息交换的加强,国内是个人所得税申报的改革,这样一来合规申报和税务规划双管齐下,未来税务合规与合理的税务规划就变成了很重要的考量。

刚才我们谈海外拟上市公司股权激励税务规划的基本路径,就是我在取得这个股份的时候,适用最高45%的个税税率;在未来出售股份的时候,适用20%的资本利得税率。

如果可以在整个公司价值较低的时候,去拿到这个股份,那么这种情况下,我的个税就会减少。当然这个过程可能面临各种各样的问题,因为股权激励是一个综合性的规划,不光和税务相关。

更早取得股份,一方面会产生很多的法律方面的登记问题,另一方面,也会涉及到人力资源的影响。这方面的影响可参考此前两位嘉宾的讲解。

有效股权激励如何实现「公平感、价值感与参与感」 | 创投干货

境内及境外企业(VIE)股权激励时要避免踩到哪些上市的雷?

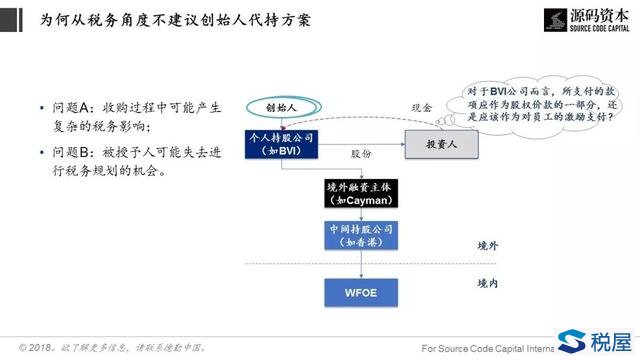

需要强调一下,市场上确实有一些典型安排是让创始人用一个BVI公司去持有开曼公司的股份,但实际上是为员工去代持股权的激励。

这样的安排从法律上来讲有诸多好处,但是我们最近碰到这样一个案子,这家企业也是采取了这样一个方案去持有开曼公司的股份,现在被一家大型科技公司收购了,收购的过程中,大型科技公司对这一部分股份开价是两千万,可是这笔钱实际支付的金额是依据于这些被代持员工实际工作的表现,他们愿不愿意把自己的激励换成收购方的激励,以及说他们在被投资企业的工龄等一系列的条件。

这里就出现了一个矛盾,两千万的支付,或者一千五百万的支付,到底算是给员工的,还是算是给股权激励持股平台的?

前面这个BVI公司转让开曼公司的主体,有10%中国的预提所得税,因为税务局会把它看成BVI公司实际转让的是中国内地公司。同时,这个人在取得收益的时候,他没有任何的股权可以出卖,所以他只能按照工资薪金最高45%的税率来缴纳这样的一个税收。

那么这里就出现了一个很不幸的结局,等于是 10%的企业所得税,外加45%的个税。为了避免这样的可能的困境,我们通常才会提醒客户要用一个相对简单的结构来做开曼公司层面的股权激励。

境内拟上市公司股权激励在财务费用上是如何计提的?

关于境内股权激励的安排和境外的玩法,其实是挺不一样的。对于海外的上市企业,资本市场上不太关注股份支付费用的问题,也没有200人监管的限制,所以我们股权激励的安排,还有持有形式可以定得自由一些,可是国内不一样。

国内最麻烦的一个问题是,行权的价格不能定得太低。如果有一个巨大的股权支付费用,很可能就把利润吃掉了。

其次,除了17号公告没有定义的创新企业之外,目前是不允许跨上市股权激励计划的存在,上市以前你制定的股权激励计划,必须在上市以前去确权完毕,不能拖到上市以后。

还有是不能超过200人,对持股平台也是穿透看的。这对于科技企业来讲是一个很大的挑战,还有就是税务上讲,目前规则也是非常不明确,大家还是普遍用持股平台来去做国内拟上市公司股权激励的规划。

关于持股平台我们推荐设立在哪,大家可能也会在市场上看到各种各样不同的声音,有各种各样的地方会给持股平台的设立去提供一些优惠的政策。

对此,我们建议持股平台最好设立在一个离公司总部比较近、经济比较发达的地方,因为你要去办理很多合伙人的登记、变动和取消这些程序上的问题。如果当地的政府办事效率比较高,这些问题就可能得到相对方便的解决。

其次是持股平台的税务影响。第一个问题就是说,如果我设立一个持股平台,最高45%的个税是不是就没有了?

从理论上来讲其实不是的,无论通过什么样的平台去买到上市公司的便宜股票(而且这个便宜的股票之所以便宜,是因为员工的任职和员工工作产生的,没准还附加了业绩条件),这样一个安排在会计和法律上,我想都会被认为是一个股权激励的安排,在税务上也必须要跟着走。说你这个员工确实是从里面得到了一些收益,尽管是从持股平台得到的间接的收益,但应该是有最高45%个税的纳税义务。

第二,我既然缴纳了45%的个税,产生了工资薪金所得。假设我出了一块钱,按照两块钱的公允价值,买到了这个拟上市公司的便宜股票,未来合伙企业在转让拟上市公司股权的时候,或者上市以后转让股权的时候,是不是税基可以变成两块钱?这个问题是需要跟当地税务局具体沟通。

第三,既然缴纳了45%的个税,产生了相应股份支付的所得,那我们对应产生费用这一块的公司,是不是可以做企业所得税的抵扣,把它作为一个成本费用,来减少企业的税收?这个也是我们需要跟被投资企业的主管税务局沟通的一个事项。

从财务方面,对于海外拟上市企业,这个股份支付的费用问题没有那么严重,但对于国内拟上市企业来讲,股份支付的费用其实是关乎到能不能使得盈利达标,这个问题就很关键了。

这个费用怎么计提,我作为税务顾问越俎代庖,跟大家简单分享一下。

通常来讲我们这个股份支付,现在股权激励安排都是以权益来计算的,会计要拿这个股份换人家的劳动,我给一家公司干活儿,这家公司给我股份,我去做企业的股东,什么时候开始计这个费用?是这个企业跟我签了这么一个合同的时候,开始去计这个股份支付的费用。什么时候停止计这个费用?

就是我真正取得了这个股份,或者说是我不再受到任何任职条件限制的时候,就停止计这个费用。也就是说对于期权来讲,是授予日开始计,然后一直到解禁期限结束之后。至于什么时候行权变成了股东,那个原则上会计上就不管了。

这里面还会有一个问题。虽然说计量的方式,应该是用一个企业股份公允价值减去我应该支付的成本来计,但是每年企业公允价值都会变,如果说我们这个公司价值增长得非常快,那么就会造成每年都要重新去计算我的股份支付的费用。

所以我们需要考虑,怎样减少股份支付费用的一些开支,特别是一些时候创业企业跟员工签的协议很早,但是正式立这个股权激励的项目时间比较晚,甚至在临IPO之前几个月才把股权激励的机制给好好实现了。

这种情况下,从会计上来讲,我们往前去记股份支付费用的难度就会比较大,因为没有一个相应成套的协议。但如果早一点确定股权激励的安排,让员工尽早进入得权和行权的期限,这样对于我们正常地在早期把股份支付的费用给记录上,是有好处的。

简单来讲,公允价值减去支付的成本是股权激励在会计上的费用,每年公允价值都会变,每年的费用金额也在变,公允价值越高,费用越高,要想减少这个费用的规模,可能我们早一点去实施这个股权激励的计划,给大家正式地发出这个计划,早一点进入解禁的状态,这对公司来讲,从财务上是有好处的。 |