案例分析资源综合利用新政

|

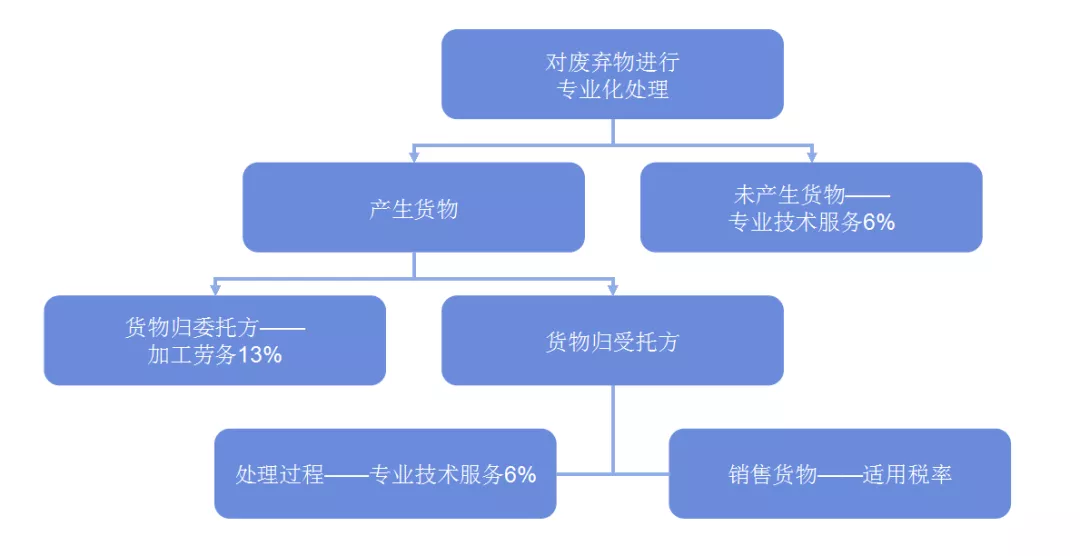

2020年4月23日,《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)出台,八项征管举措条条干货,实锤满满!今天我们来分析其中的第二项,咱们边讲政策边举例! 自2020年5月1日起,纳税人受托对垃圾、污泥、污水、废气等废弃物(以下简称“废弃物”)进行专业化处理,即运用填埋、焚烧、净化、制肥等方式,对废弃物进行减量化、资源化和无害化处理处置,按照以下规定适用增值税税率: 一、采取填埋、焚烧等方式进行专业化处理后未产生货物的,受托方属于提供《销售服务、无形资产、不动产注释》(财税〔2016〕36号文件印发)“现代服务”中的“专业技术服务”,其收取的处理费用适用6%的增值税税率。 【案例】A企业是一家污水处理厂,受政府部门委托对居民生活污水进行净化处理、达标排放,处理后未产生货物。2020年5月,该企业相应的销售额为100万元,符合条件的增值税进项税额5万元。那么该如何计算该企业当月的增值税应纳税额? 解析 ●如果按照公告发布前的政策,则适用13%税率: 销项税额=100×13%=13(万元); 应纳税额=13-5=8(万元)。 ●按照2020年9号公告要求,则适用6%税率: 销项税额=100×6%=6(万元); 应纳税额=6-5=1(万元)。 按照最新政策,企业可以少缴7万元的增值税!是不是相当给力~~~ 二、专业化处理后产生货物,且货物归属委托方的,受托方属于提供“加工劳务”,其收取的处理费用适用13%的增值税税率。 【案例】B公司受托对农场动物粪便进行处理,粪便加工成的肥料归属于农场。那么,B公司属于提供加工劳务,收取的处理费适用13%的税率。 该种情况与之前相比,适用税率和计算暂时都没有变化。 三、专业化处理后产生货物,且货物归属受托方的,受托方属于提供“专业技术服务”,其收取的处理费用适用6%的增值税税率。受托方将产生的货物用于销售时,适用销售货物的增值税税率。 【案例】C公司是一家垃圾处理公司,受政府部门委托对居民生活垃圾进行处理,并进行焚烧发电,再将电力销售给电网公司。2020年5月,该公司对生活垃圾进行处理收取的服务费50万元,电力销售额100万元,暂不考虑进项税额,则该公司当月应纳税额是多少? 解析 此业务可分两步处理: ●垃圾处理业务是一种专业技术服务,适用6%的税率: 应纳税额=50×6%=3(万元)。 ●销售电力适用13%的税率:应纳税额=100×13%=13(万元)。 则该公司当月应纳税额为16万元。 而按照之前都应按照13%的税率进行计算: 应纳税额=(50+100)×13%=19.5(万元)。 按照最新政策,企业依然可以少缴增值税3.5万元! 具体适用税率小编还做了个表,一目了然:

需要注意的是,9号公告发布前,按照“劳务”征收增值税的废弃物处理,符合条件的可以享受资源综合利用增值税即征即退优惠。而9号公告对废弃物处理的适用税率进行明确之后,凡符合资源综合利用政策条件的纳税人,被划分为“服务”的废弃物处理业务,同样可以享受增值税即征即退政策。 这可是一项相当给力的税收优惠政策,那么怎样可以享受呢?——要同时符合以下条件才行哦: (一)属于增值税一般纳税人。 (二)销售综合利用产品和劳务,不属于国家发展改革委《产业结构调整指导目录》中的淘汰类、限制类项目。 (三)销售综合利用产品和劳务,不属于环境保护部《环境保护综合名录》中的“高污染、高环境风险”产品或者重污染工艺。 (四)综合利用的资源,属于环境保护部《国家危险废物名录》列明的危险废物的,应当取得省级及以上环境保护部门颁发的《危险废物经营许可证》,且许可经营范围包括该危险废物的利用。 (五)纳税信用等级不属于税务机关评定的C级或D级。 重点来了 这次政策的调整,对符合资源综合利用增值税即征即退政策的企业有没有影响呢?我们还拿案例一的A企业来举例,假如该企业符合增值税即征即退政策享受条件并在税务机关进行了相关备案,它的计算会发生怎样的变化呢: A企业如果按照公告发布前的政策适用13%税率,应纳税额为8万元,享受即征即退税额=应纳税额×70%=5.6万元,最终企业负担税额为2.4万元。 而按照2020年9号公告要求适用6%税率,应纳税额为1万元,享受即征即退税额=应纳税额×70%=0.7万元,最终企业负担税额为0.3万元。 综上,政策调整后,虽然企业即征即退的税额会变少,但这是因为应纳税额变少了,所以最终企业负担还是有所减轻! |

下一篇:个人所得税年度汇算清缴答疑专题