|

完善公共配套设施,作为改善人居环境的重要内容,是旧村改造项目必须承担的重要任务之一。从税务规划视角看,旧村改造项目公共配套设施地块的不同供地方式,将对项目的最终税负以及利润产生影响,本文从土地增值税出发,通过如下简化案例进行探讨分析。

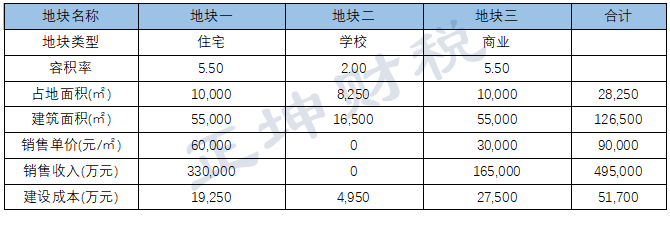

某旧村改造项目,预计改造成本150,00万元,可获取三个融资地块,规划用途分别为住宅用地、学校用地与商业用地,其中计划住宅地块、学校地块于第一期开发,商业地块于第二期开发,住宅地块与商业地块建设完成后全部对外销售,预计销售单价分别为6万元和3万元,预计总销售收入分别为330,000万元和165,000万元,学校地块在建成后需按要求无偿移交给政府部门。各地块规划信息如下。

由于学校属于不可售项目,改造主体计划将学校地块并入到其他融资地块,现存在两种合并方式。

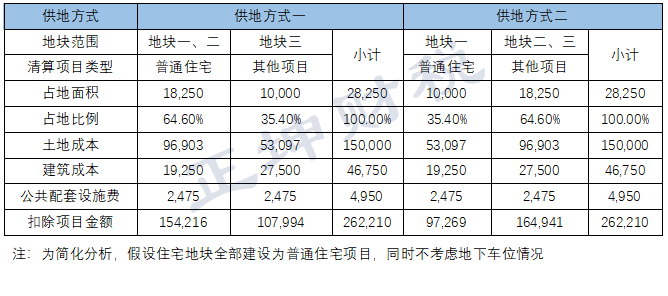

第一种方式,将学校并入到住宅地块,一起获取土地证,合并后住宅地块总占地面积为18,250㎡,商业地块占地面积10,000㎡。

第二种方式,将学校并入商业地块,合并后商业地块总占地面积1,8250㎡,住宅地块占地面积10,000㎡。

首先,分析不同供地方式下的土地成本分配方法。根据《中华人民共和国土地增值税暂行条例实施细则》(财法字[1995]第6号)第九条规定,分期开发,土地成本可按照占地面积比例进行分摊。

其次,关于学校项目是否分配土地成本问题,根据《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)第四条第(五)项的规定,属于多个房地产项目共同的成本费用,应按清算项目可售建筑面积占比或其他合理方法进行分配。由于学校作为公共配套设施,不属于可售项目,按规定可不分配土地成本,因此学校归集成本所形成的公共配套设施费仅为学校项目的建设成本,合计4,950万元。

现假设公共配套设施费按照可售建筑面积比例在住宅地块和商业地块进行分摊,同时,为简化分析,财务费用采用计算扣除方式,加计扣除比例合计为30%,且未考虑与转让房地产项目相关的税金等其他扣除项目。不同供地方式下的成本归集情况如下。

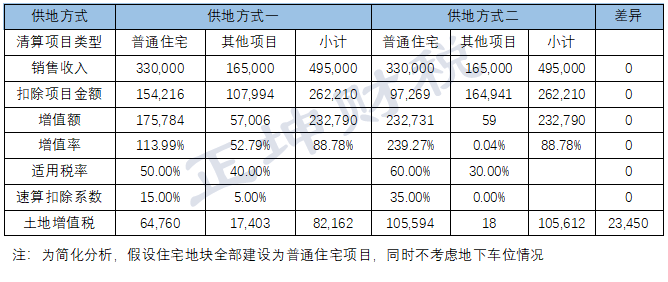

根据《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)第一条的规定,分期开发下,土地增值税以分期项目为清算单位。

因此,本项目中住宅地块与商业地块分期开发,应按规定进行分开清算。现根据上述不同供地方式的销售收入、成本归集等情况,分别计算两个项目的土地增值税,计算结果如下。

从上述计算结果可以看到,在学校地块不同供地方式下,该项目销售收入与扣除项目金额均保持一致,但是因供地方式的差异导致各开发分期的占地面积比例存在差异,进而影响各开发分期的土地成本分配金额,最终导致土地增值税产生23,450万元的差异。

通过上述简化案例,提醒各位朋友,因旧村改造项目中公共配套设施的建设规模较大,需重视公共配套设施建设规划对项目最终税负及利润的影响。

旧村改造实务中集体物业承租权利转让涉税问题探讨

在旧村改造过程中,参与改造的企业为了加快推进改造效果,可能会在未取得改造主体资格之前,以自身(或关联公司)名义与集体物业承租方签定承租权利义务转让协议,受让物业剩余承租期限,以实现控制物业的目的。在此交易中,承租权利受让方往往会支付原承租方一定金额的费用作为补偿。笔者在实务中接受过企业咨询:承租权利受让方在此交易中是否需要要求转让方就该补偿费用提供发票以作为企业所得税的税前扣除凭证?下面我们对此问题展开解析、探讨。

案例:

A公司向村联社租赁某厂房(集体土地上的厂房物业),约定租期3年并已租用2年,剩余1年租期。在旧村改造过程中,某参与改造的C公司(暂未取得改造主体资格),由其关联公司(简称“B公司”)计划与A公司签定“承租权利义务概括转让协议”,约定:A公司将剩余1年租赁期限相关权利义务转让给B公司,同时,B公司向A公司支付一笔补偿费500万元(包括设备搬迁补偿、停工停产补偿、剩余装修残余补偿)。该协议签订后,B公司与村联社就剩余期限重新签订了租赁协议,A公司与村联社签订了租赁合同解除协议。

一、补偿费支出在何种情况下需要凭发票作为企业所得税扣除凭证?

国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年第28号):

第九条 企业在境内发生的支出项目属于增值税应税项目(以下简称“应税项目”)的,对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

第十条 企业在境内发生的支出项目不属于应税项目的,对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证;对方为个人的,以内部凭证作为税前扣除凭证。

企业在境内发生的支出项目虽不属于应税项目,但按税务总局规定可以开具发票的,可以发票作为税前扣除凭证。

根据上述政策,判断企业境内支出是否需要凭发票进行企业所得税税前扣除的关键在于判断该笔支出项目是否属于“增值税应税项目”,具体到本文案例,B公司在判断是否应要求A公司提供500万补偿金的发票作为企业所得税抵税依据时,关键在于判断该笔支出是否属于增值税应税项目。如果该项支出属于增值税应税项目,则应当要求A公司提供发票。

二、补偿费支出是否属于增值税应税项目?

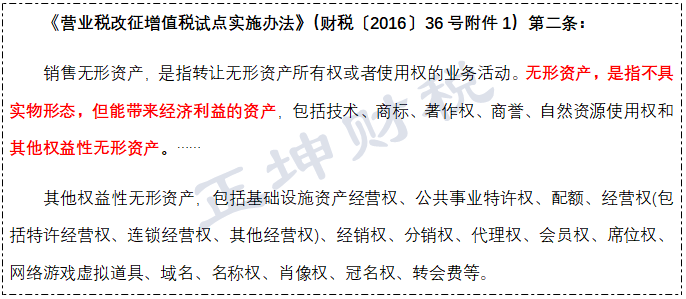

目前税收政策对“承租权利义务转让”是否属于增值税应税项目未有较为明确的列举。但笔者认为,受让方受让该厂房承租权必然是基于对未来继续持有该厂房所能获取经济利益的认知及判断,因此,该类交易存在被税务机关认定为“无形资产转让(其他权益性无形资产)转让”的可能性。如判断为无形资产转让,权利转让方需要就该笔补偿支出缴纳增值税,权利受让方需要凭转让方开具的增值税发票作为企业所得税税前扣除凭证。

三、笔者建议

鉴于该类业务目前在政策上界定较为模糊,各地执行口径可能存在不一致,因此,建议企业在发生类似业务时,应与当地税务机关做好沟通,确定当地执行口径,避免税务风险。

来源:正坤财税(ID:zhengkuncaishui) 作者:何晓莎 |