|

前言

上周我们以某大型国有企业Y集团为例讲解了居民企业改制重组的股权架构税收安排,本周我们就以跨国集团股权并购为案例讲解如何进行非居民企业的税收优化安排。

案例背景介绍

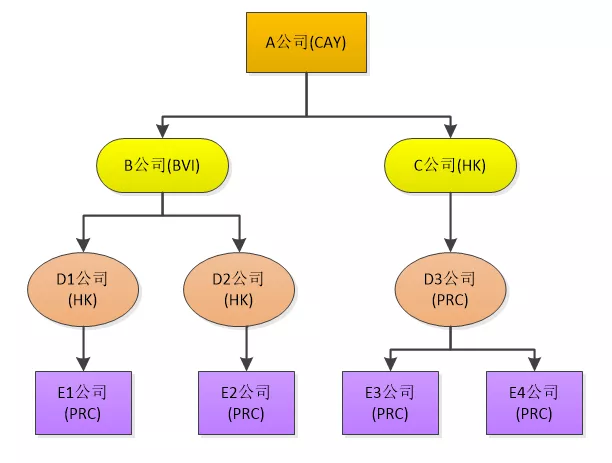

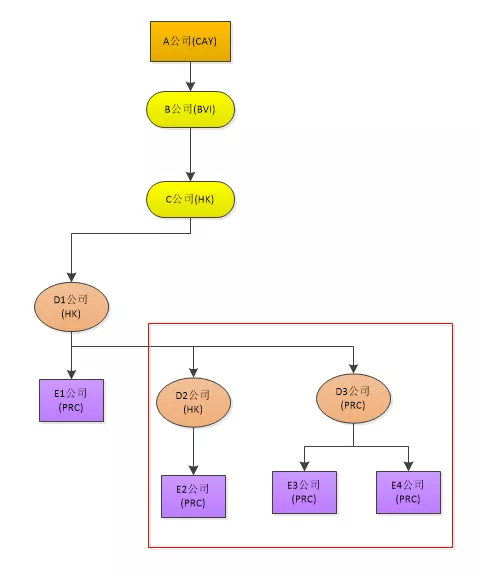

某大型控股公司(以下简称“A公司(CAY)”)系在开曼注册的香港上市公司,现基于集团内部业务整合需要,拟对其控股的境外和境内公司子公司进行一系列的股权并购重组,使原来由香港公司直接控股的两家境内公司(E1公司和E2公司)变更为由一家境内控股公司(D3公司)直接持股。目前股权架构如下图:

目前股权架构

涉税分析

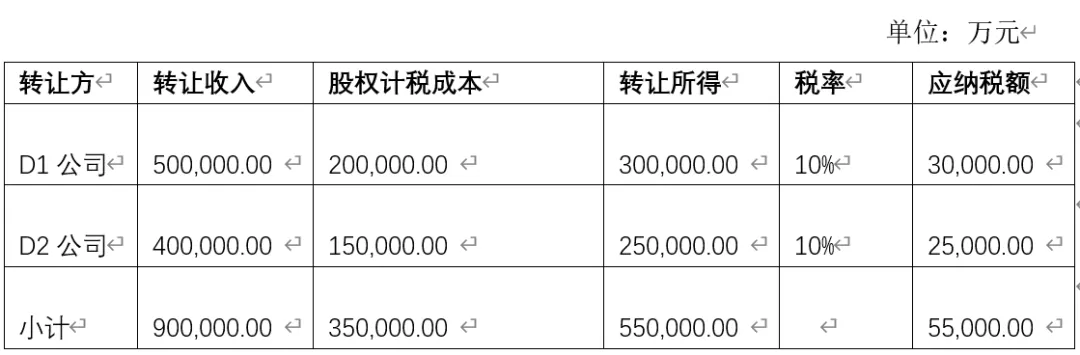

如直接以现金方式股权收购,则涉税金额计算如下:

政策依据:

根据企业所得税法第三条第三款的规定:非居民企业应就来源于中国境内的所得缴纳企业所得税,税率按10%进行征收。

企业重组优化方案

1、涉税要点分析

跨国企业股权并购重组的涉税关键点有以下两点:

(1)对于非居民企业间接转让中国居民企业股权,如果不具有合理商业目的,则应重新定性为直接转让中国居民企业股权,征收企业所得税。

(2)如果非居民企业间接转让中国居民企业股权行为具有合理商业目的,基于地域税收管辖权原则不征收股权转让所得的企业所得税。

小必分析:

对于本案例,非居民企业直接转让居民企业股权,需按照10%缴纳企业所得税。能否通过企业重组行为先间接转让居民企业股权,且具有合理商业目的,达到不交税的目的呢?对于境内公司分析合理商业目的,是定性分析;对于境外公司,则是定量分析,分析是否达到以下条件:

(1)交易双方的股权关系具有下列情形之一:

①股权转让方直接或间接持有股权受让方80%以上的股权;

②股权受让方直接或间接持有股权转让方80%以上的股权;

③股权转让方和股权受让方被同一方直接或间接持有80%以上的股权。

如境外企业股权价值50%以上来自境内不动产的,股权比例应为100%。

(2)本次间接转让后如果再次发生间接交易,其在中国所得税的负担不会减少。

(3)股权受让方以本企业或与其具有控股关系的企业股权(不含上市企业股权)支付股权交易对价(100%股权支付)。

针对本案例,由于为跨国公司重组,不适用居民企业的资产划转政策,所以需要分步骤满足上述具备合理商业目的的条件。

2、股权重组优化安排

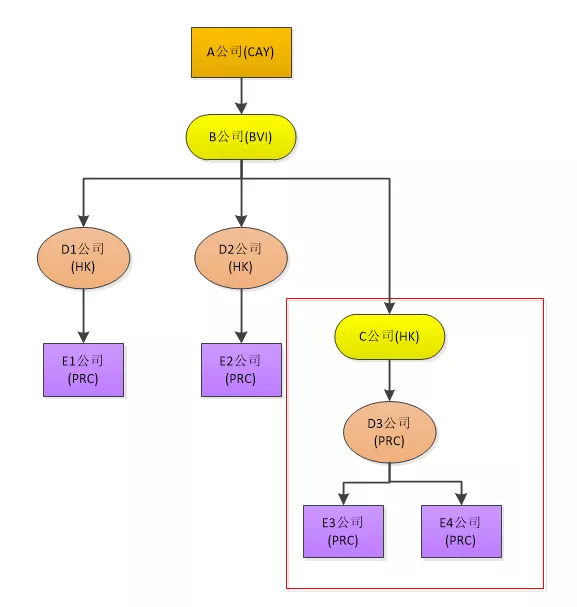

第一步:B公司(BVI)以增发新股形式向A公司(CAY)收购C公司(HK),收购后股权结构如下图:

收购后股权结构

税收分析:

(1)该行为属于非居民企业之间在境外转让非居民企业股权的行为;

(2)该股权重组行为满足具有合理商业目的情形;

(3)该股权重组行为属于非居民企业在境外间接转让中国居民企业股权的情形,基于地域税收管辖权原则不应征税。

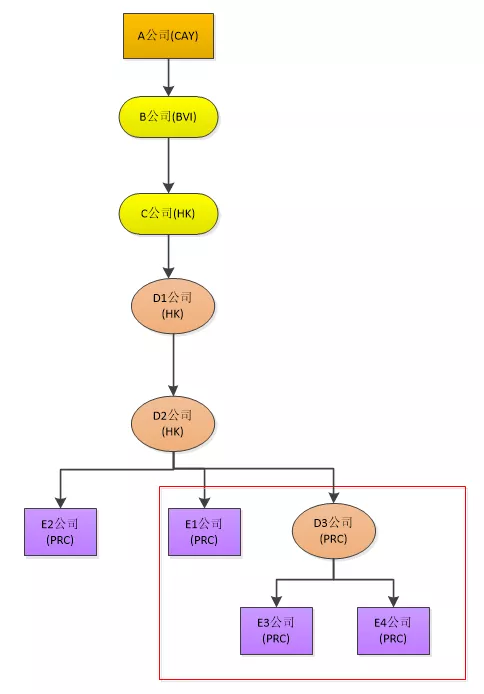

第二步:C公司(HK)以增发股份形式向B公司(BVI)收购D1(HK)和D2(HK),收购后股权结构如下图:

收购后股权结构

税收分析同第一步。

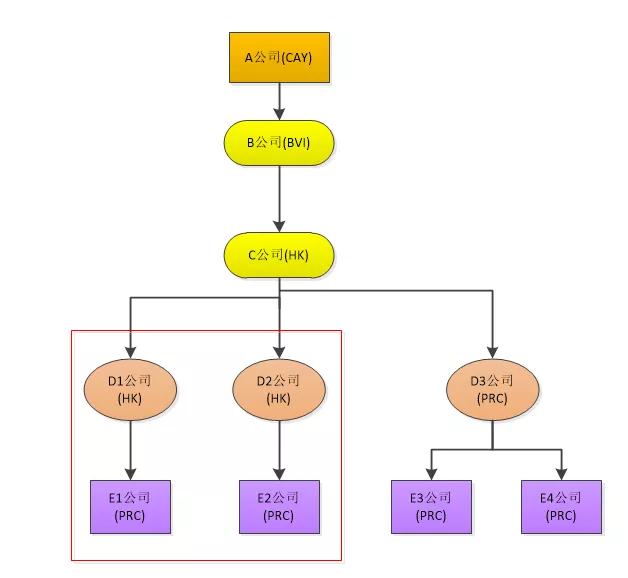

第三步:D1(HK)以增发股份形式向C(HK)收购D2(HK)和D3(PRC),收购后股权架构如下图:

收购后股权架构

税收分析:

D1(HK)向C(HK)收购D2(HK),税收分析同第一步。D1(HK)向C(HK)收购D3(PRC)的股权重组行为符合财税[2009]59号文第七条第一款的规定,可以选择适用特殊性税务处理,不征企业所得税。

第四步:D2(HK)以增发股份形式向D1(HK)收购E1(PRC)和D3(PRC),收购后股权架构如下图:

调整前的股权架构

税收分析:D2(HK)以增发股份形式向D1(HK)收购E1(PRC)和D3(PRC)符合财税[2009]59号文第七条第一款的规定,可以选择适用特殊性税务处理,不征企业所得税。

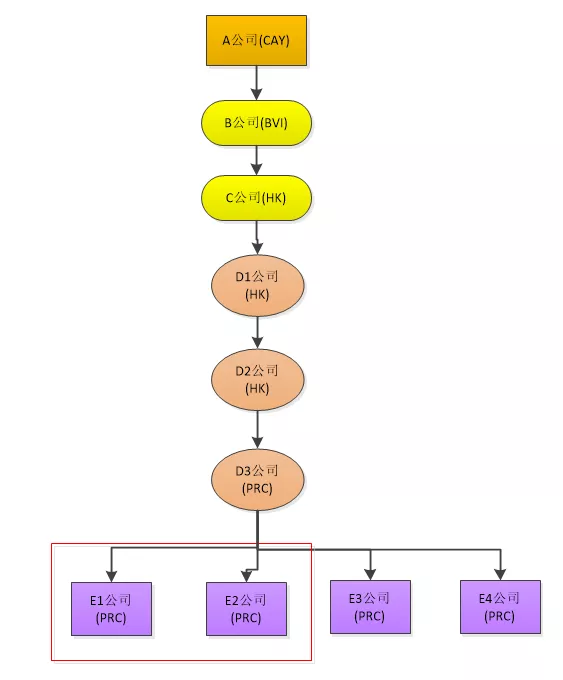

第五步:D3(PRC)以增发股份形式向D2(HK)收购E1(PRC)和E2(PRC),则最终达到A集团内部整合股权架构的目的。收购后股权架构如下:

调整前的股权架构

税收分析同第四步。

小必总结

该案例中如果直接采用现金股权转让方式需交企业所得税55,000万,但是通过上述分步骤股权重组交易,最后税负为0元,为企业节省了大额税收。企业并购重组需要综合运用多项税收政策,且每项政策需满足的条件不同,专业判断也可能不同,欢迎对股权重组交易感兴趣的同学参加我们本周末的财税大讲堂,案例丰富,干货满满,绝对学有所思、学有所悟、学有所得。 |