|

背景

近来,八戒先生拟投资一家科技公司,以何种模式投资,其未来退出时转让股权的税负最低呢?

接下来,小必假设以下不同投资模式,分别给八戒先生分析股权转让时的税负,相信八戒先生看了之后自能权衡。

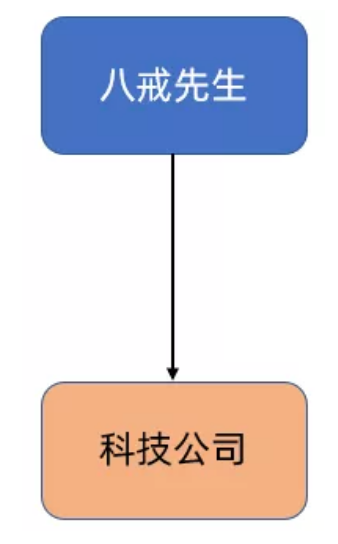

模式一、八戒先生直接投资科技公司

此种情形下,八戒先生未来退出转让股权应按照“股权转让所得”适用20%税率计算缴纳个人所得税,印花税按照万分之五的税率计算缴纳。

假设八戒先生直接以300万元投资该科技公司10%的股权,未来八戒先生以500万元的价格转让该10%的股权,则八戒公司应缴纳个人所得税=(500-300)*20%=40万元。

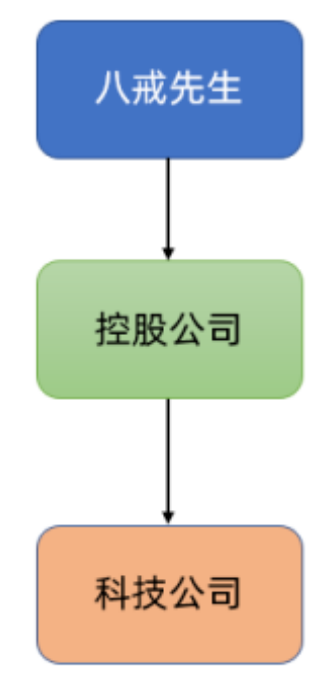

模式二、八戒先生通过自己的控股公司投资科技公司

此种情形下,八戒先生未来退出转让股权的所得,应由控股公司确认为投资收益,并入其当期应纳税所得额计算缴纳企业所得税,控股公司股权转让所得的税负率与控股公司所能享受的税收优惠政策息息相关,如是否属于小微企业、高新技术企业、能享受西开优惠政策等。

印花税仍按照万分之五的税率计算缴纳。

八戒先生利用自己成立的一人有限责任公司A公司(从业人数不超过300人、资产总额不超过5000万元)以300万元投资该科技公司10%的股权,未来八戒先生准备以500万元的价格转让该10%的股权,假设A公司不含本次股权转让投资收益的应纳税所得额为0,则A公司按照小微企业政策计算缴纳企业所得税=(500-300)*50%*20%=20万元(应纳税所得额若100万以内则实际税率仅为2.5%)。

但如果考虑A公司将转让收益分配至股东八戒先生,则税负还是比模式一的个人持股更高(八戒先生需就分配取得的转让收益按照“利息、股息、红利所得”适用20%税率缴纳个人所得税)。

小必思考

●A公司是一人有限责任公司,对于转让科技公司股权收益,八戒先生是否有必要分配到自己手中呢?

公司法第六十三条规定:“一人有限责任公司的股东不能证明公司财产独立于股东个人自己的财产的,应当对公司债务承担连带责任。”,即股东财产与公司财产独立,举证责任在股东,如果股东不能证明自身财产与公司财产独立,需要对公司的债务承担连带责任。对于一人的控股公司,只要不涉及其他债权债务,老板的开支就在里面,股东难以明确举证财产独立,所以对于八戒先生当然是落袋为安。

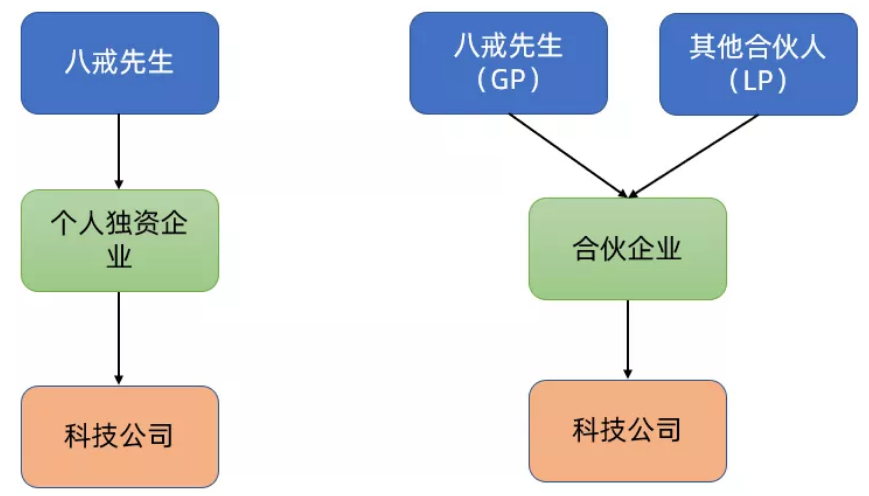

模式三、八戒先生成立个人独资企业或者合伙企业,由其投资科技公司

此种情形下,八戒先生未来退出转让股权的所得,应由个人独资企业或者合伙企业作为转让当期的“生产经营所得”适用5%-35%分级税率计算缴纳个人所得税。八戒先生可以充分利用各地财政返还、地方优惠政策来选择成立个人独资企业或者合伙企业的地点,比如海南的个人经营所得税负最高15%(超15%免征)。八戒先生还可以充分利用各地关于个人独资企业或者合伙企业核定征收政策,例如青海省范围内核定征收个人所得税的个体工商户和个人独资(合伙)企业,按0.4%的核定征收率征收个人所得税。

印花税仍按照万分之五的税率计算缴纳。

小必提醒

●使用合伙企业搭设中间层(或者双层合伙,双层合伙对于股息分红也有优化的效果),合伙企业需要2个及以上的合伙人,GP虽有控制权但需承担无限责任,是否由八戒先生自己担任GP,应权衡经营风险和税收利益。

八戒先生在适用核定征收地区成立B个人独资企业,以300万元投资该科技公司10%的股权,未来八戒先生准备以500万元的价格转让该10%的股权,假设B个人独资企业的核定利润率为10%,不考虑其他成本费用,则B个人独资企业应缴纳个人所得税(经营所得)=(500-300)*10%*20%-1.05=2.95万元。

小必总结

●上海2021年已不受理新企业的核定征收申请,预计未来国家也将进一步加强对核定税收风险的监控力度,所以不要等到股权转让的时候来考虑架构,还是应该像八戒先生这样提前做好准备! |