|

个人转让、购买商铺涉及税费,税率多少、如何计算

简单来讲,相比于住房(尤其是普通住房)转让,商铺交易在税费计算方面,基本没有税收优惠;主要就是执行一般政策。

一、增值税

法定纳税义务人:销售(转让)方。

按照转让价款,扣除购置原价,作为销售额;适用5%征收率。

注1:目前仍在实施的1%征收率优惠政策,仅适用3%项目;因此此项目并不适用。

注2:扣除购置原价,需要提供购入时的发票。

计算公式:

(转让价款-购置价款)÷(1+5%)×5%

二、附征税费

法定纳税(费)义务人:销售(转让)方。

(一)城市维护建设税

以实际缴纳增值税作为计税依据,适用7%(城市)或者5%(县城、镇)、1%(农村)税率。

(二)教育费附加

以实际缴纳增值税作为计税依据,适用3%税率。

(三)地方教育附加

一般以实际缴纳增值税作为计税依据,适用2%费率。

注3:地方教育附加属于地方规费,以地方政策为准。另外,或有其他附加项目,也按照地方政策规定执行即可。

计算公式:

增值税额×税(费)率

三、印花税

法定纳税义务人:由销售(转让)、购买(受让)方分别各自计算缴纳。

适用“产权转移书据”项目,以“书据”载明金额作为计税依据,(各自)适用万分之五税率。

注4:若“书据”单独列明增值税额,则以不含税金额作为计税依据;若未单独列明增值税,则以含税金额作为计税依据。

计算公式:

“产权转移书据”载明金额×0.05%

四、土地增值税

法定纳税义务人:销售(转让)方。

(一)据实征收

以(不含增值税)转让价款作为收入总额,扣除“旧房及建筑物的评估价格(指在转让已使用的房屋及建筑物时,由政府批准设立的房地产评估机构评定的重置成本价乘以成新度折扣率后的价格,评估价格须经当地税务机关确认)”或者(若不能提供税务机关认可的评估价格)“发票加计金额(按发票所载金额并从购买年度起至转让年度止每年加计5%计算)”以及附征税费、印花税(增值税已经从转让价款里剥离出来,计算起点是不含增值税金额,所以这儿就不能再重复扣除),作为计税依据(土地增值税之增值额)。

注5:评估价格、发票加计金额依次选择,但不能重复扣除。

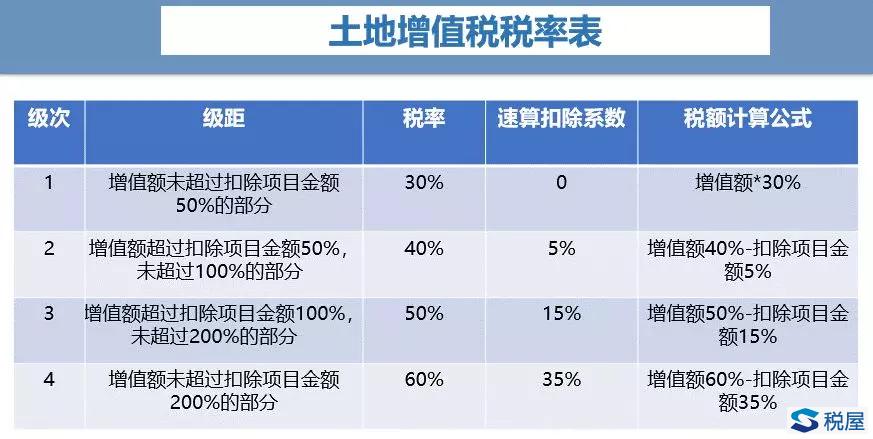

按照增值额占扣除项目金额比例,分别适用30%-60%超率累进税率。具体为:

(1)增值额未超过扣除项目金额50%的部分,税率为30%。

(2)增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%。

(3)增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%。

(4)增值额超过扣除项目金额200%的部分,税率为60%。

计算公式:

(不含税转让价款-扣除项目金额)×适用税率-扣除项目金额×速算扣除率(5%、15%、35%)

(二)核定征收

但是,若对于转让旧房及建筑物,既没有评估价格,又不能提供(查明)购房发票的,实行核定征收。

注6:核定征收率各地自定。

计算公式:

不含(增值)税转让价款×核定征收率

五、个人所得税

法定纳税义务人:销售(转让)方。

(一)据实征收

以不含(增值)税转让价款,减除购置原值(含增值税以及构成房屋成本的其他税费)以及本次转让税费附征税费、印花税、土地增值税(增值税不再重复扣除,道理同上),作为应纳税所得额,适用20%税率。

计算公式:

(不含增值税转让价款-购置原值-本次转让相关税费)×20%

(二)核定征收

若无法提供(查明)购置原值发票等,也是核定征收。

计算公式:

不含(增值)税转让价款×核定征收率

六、契税

法定纳税义务人:购买(受让)方

以不含增值税购买价款作为计税依据,适用3%-5%税率(具体税率各地自定)

计算公式:

不含(增值)税转让价款×适用税率(3%-5%)

来源:草木财税 作者:于小强

个人出售商铺需要缴纳哪些税款?

朋友打电话说:我有套商铺,准备出售,你帮我算算需要缴哪些税吧?

我说:没问题,你说说这套商铺的基本情况吧。准备卖多钱?成本多少?什么时候买的?坐落在市区吗?

他有些迟疑说:算税和这些还有关系?

我说:当然有关系,如果你不想说真实价格和成本,虚拟一个也行,我告诉你怎么算,你自己按照这个方法去算就可以了。

他说:别呀,有什么不能说的,我这个商铺准备卖1000万,2004年1月买的,买的时候是260万,就在市区。

我说:好,个人出售商铺,需要缴纳的税种是增值税、城市维护建设税、教育费附加、地方教育附加、印花税、土地增值税、个人所得税,一个也不能少。(有些省份还会有附征的一些其他费种,在此暂不考虑)

他说:这么多啊,具体该怎么算呢?

我说:先说增值税吧!增值税是差额计税,也就是卖价-买价,然后再按照5%的征收率来计算。

应缴的增值税=(1000-260)/(1+5%)*5%=35.24万元。

然后根据增值税税额再计算附加的税费,因为今年出台了针对小规模纳税人“六税两费”减半征收的优惠,这三个税费都可以减半。

城市维护建设税=35.24×7%×50%=1.23万

教育费附加=35.24×3%×50%=0.53万

地方教育费附加=35.24×2%×50%=0.35万

增值税和这三项附加税费加起来一共是37.35万

他说:我属于小规模纳税人吗?我怎么听说超过500万就是一般纳税人了。

我说:因为你是自然人,不是个体工商户,即使超过500万也属于小规模纳税人。

他说:哦,那印花税怎么算呢?

我说:印花税很简单,你和买家签的合同,售价是1000万,就按1000万的万分之五,另外也有减半的优惠,缴2500元的印花税就可以了。

我接着说:上面这几个税种看着数量多,其实金额并不算大。真正有分量的税是土地增值税和个人所得税。

他问:我已经觉得肉疼了,这几个居然还不是有分量的税?土地增值税怎么算呢?

我说:你这样说,让我很有压力啊。不过你要换个思路考虑问题,你的房屋如果在偏远地区,这些年能增值这么快吗?

他说:肯定不能啊,谁不知道买房是地段为王,好的位置才能增值快啊!

我说:对,这个好位置是怎么来判定的,肯定有国家修路、建地铁,搞基础投资配套,才让这个地方变成了一个好位置,你只是买了一套商铺,其实自己没有做过多的投入,房子就从260万涨到了1000万,增值740万。这个增值额和国家一起分享,是不是也应该啊。

他说:听起来也有道理,但你还是先给我算算应该缴多少土地增值税吧?

我说:转让旧房,如果是住房,国家规定了可以免征土地增值税,但商铺并没有免税规定。

土地增值税的计算比较繁琐,大概意思是收入减去扣除项目金额,算一个增值额,增值额和扣除额比较,算一个增值率,不同的增值率对应的税率是不一样的。我给你一个税率表你先看看。

这里面扣除额的确定是关键,确定扣除项目的金额,包括四项:一是房屋及建筑物的评估价格、二是取得土地使用权所支付的地价款,三是按国家统一规定交纳的有关费用,四是转让环节缴纳的税金合计作为扣除项目金额。

他说:你说得这太繁琐了,我不想了解,你就直接给我算吧

我说:你的房屋应该先去评估,评估出一个价值,也就是房屋及建筑物的重置成本价乘以成新度折扣率后的价值。

他说:我卖房还需要评估啊,太麻烦了,不评估可以吗?

我说:不评估还有第二种办法,有购房发票吗?

他得意地说:有,我保存得好着呢,比曹金云的学费发票还保存得好。

我说:那好,如果有发票,按发票所载金额并从购买年度起至转让年度止每年加计5%计算。从购房发票所载日期起至售房发票开具之日止,每满12个月计一年;超过一年,未满12个月但超过6个月的,可以视同为一年。

他说:那我算算啊,从2004年1月20日到2019年6月20日,15年又5个月。

我说:对,260万的购房成本,15年每年加计5%,一共加计75%,也就是说购房成本给你算455万。另外你如果有当年购房的契税完税凭证的,可以作为“与转让房地产有关的税金”予以扣除,但不作为加计5%的基数。

他说:这个好像找不到了。

我说:如果找不到,那就是发票加计算出的成本,和相关的税费了,具体计算过程看一下这张表。这里注意,收入是不含税收入,也就是原先的1000万减去算出来的35.24万元的增值税。

他说:185万?这么多啊?那如果发票找不到了,税务机关会怎么算税呢?

我说:如果真找不到,那就是核定征收了,具体核定征收的比例,需要看各地税务机关的规定,你最好问问当地主管税务机关。

他说:哦,那我明白了,最后一个,个人所得税该怎么计算?

我说:个人所得税按“财产转让所得”征税,税率是20%。给你个公式:

应纳税额=应纳税所得额×税率=(收入总额-财产原值-合理费用)×20%

他问:财产原值是我买商铺的260万,还是你刚才每年加计5%算出来的455万?

我说:是260万,每年加计5%,那是针对土地增值税计算的一个特殊规定,不是所有税种都这么计算的。

他说:噢,那你算算我的个人所得税是多少?

我说:按照公式计算,

应纳税额=(9647619.05-2600000-12333.33-5285.71-3523.81-2500.00-1850941.67)×20%=1034606.90元。大数是103万

他说:个税没有优惠政策吗?

我说:没有啊。

他说:这税加起来有300多万啊!这也太贵了!

我说:要么你评估一下房产,看看评估下来,土增税能不能少一些。另外你看看当地核定征收率是不是低一些。其他税种是没有什么考虑的空间了。

他说:那好吧,我试试。

来源:晶晶亮的税月 作者:梁晶晶

个人出租名下商铺如何做到税负最优?

一、业务背景

某自然人名下拥有底商约3200㎡,该房产原始购入成本约2000万,该房产市场价约为4800万元。目前拟做对外出租处理,目前附近区域商业租金参考标准为60元/㎡(不含税)。基于经营、税费的考量,该自然人在以自己名义对外出租和还是将房产交由其父名下租赁公司负责出租存在困惑。其父名下租赁公司为一人有限公司性质,目前为增值税一般纳税人,预计2021年盈利在600万元左右。

鉴于以上案例背景,如何操作才能税负最优!笔者提供以下解决思路,以供大家参考。

二、方案思路

测算基数:该房产面积3200㎡,不含税月租金为60元/㎡,即月租金收入为19.20万元,年租金为230.40万元。原始取得成本为2000万元,按照税法最低折旧年限20年来计提折旧,年折旧额为100万元,月折旧额约为8.33万元,每平米房产分摊折旧额约为26元/㎡。

方案一:以个人名义直接出租

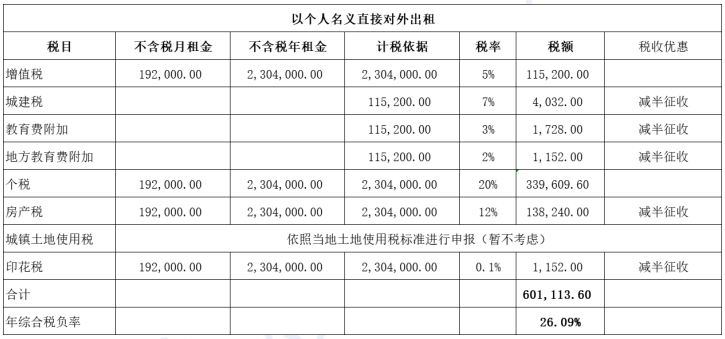

以个人名义直接对外出租商业住房,主要涉及增值税及附加、个税、印花税、城镇土地使用税、房产税。经测算,在现行政策下,年综合税负约为60万元,年税负率约为26%。测算结果如下:

注意事项:

(1)个人可代开5%税率增值税专用发票给承租方,代开发票地点为不动产所在地主管税务机关,代开发票需提交的以下资料:

①《代开增值税发票缴纳税款申报单》;

②身份证件原件及复印件,原件查验后退回,经过实名信息验证的,不再提供身份证件复印件;

③不动产权属资料复印件;

④不动产合同、协议或者税务机关认可的其他资料复印件,原件查验后退回。

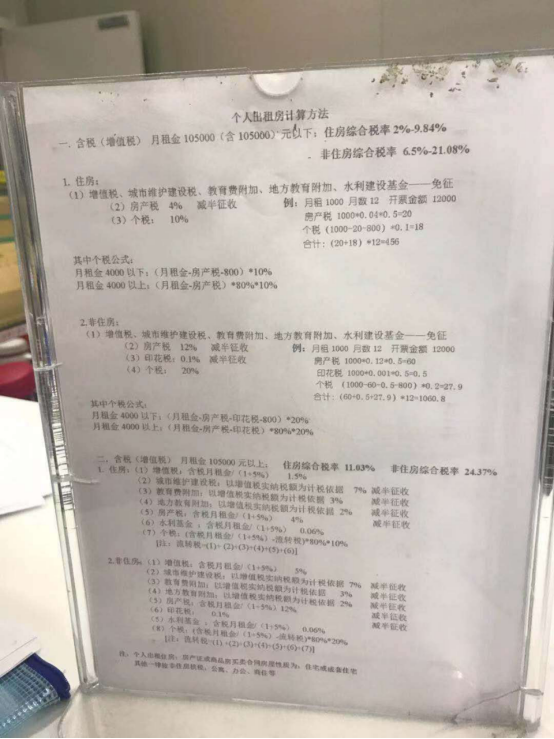

(2)代开环节城市维护建设税、教育费附加、地方教育费附加、房产税、印花税可以享受小规模纳税人以上税种减半征收优惠。可参看笔者拍摄的某税务大厅关于自然人代开不动产出租税费计算图片如下(笔者认为此图关于个税的计算方法有误!其在还原为不含税金额后,又多扣除了一次增值税!其他税种计算方法没有问题,大家也可查看研究一下):

(3)代开环节按照“财产租赁所得”20%税率缴纳个人所得税。

(4)房产税从租计征即按照不含税租金的12%缴纳。 |