|

在日常经营活动中,许多老板会有这样的疑惑:

1、公司的业务全部是委托外包生产,能不能申请高新技术企业?

2、公司不是高新技术企业,但是有研发项目,能不能享受研发费用加计扣除政策?

3、如果企业业务全部外包,有研发项目但不是高企,是否也能享受研发费用加计扣除?

下面小编将以几家上市公司为案例分析

案例1

业务全部外包生产可否申请高企?

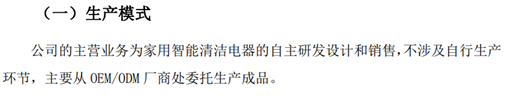

福玛特(837916)是一家从事家用智能服务机器自主研发设计及销售的高新技术企业上市公司,其在招股说明书中披露其主营业务仅涉及研发设计以及销售,不涉及产品的生产。

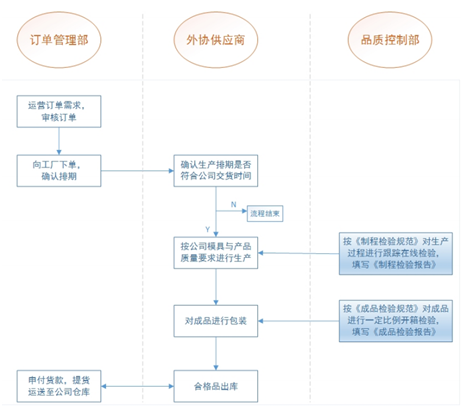

另外,福玛特与供应商的合作模式为商定产品规格及质量标准后委托其生产或组装,即从OEM/ODM厂商处采购成品,因此并不涉及发料委托加工生产业务,完全是由供应商包工包料的委托生产。

与其业务模式相近的上市公司小狗电器(870077)同样也是高新技术企业,公司的产品组装及生产全部由战略合作的吸尘器加工工厂(OEM代工工厂)完成,公司采用的外协生产模式为OEM模式,即小狗电器负责产品研发设计,由OEM生产工厂负责代工生产。

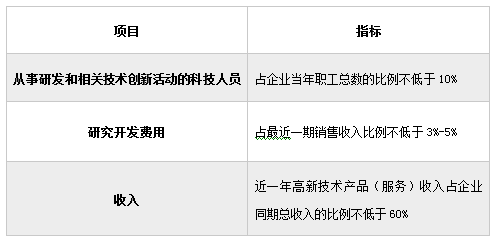

从上述案例可知,两家公司均是包工包料的委托外包生产模式,不涉及自行生产业务,但都成功申请为高新技术企业,因此业务模式与申请高新技术企业之间没有必然的联系,只要企业满足基本要求,且同时满足《高新技术企业认定管理办法》中规定的指标要求便可申请高企,享受税收优惠政策:

值得关注的是,两家公司虽申请了高新技术企业,投入大量研发费用,但却未见披露享受研发费用加计扣除政策,能否享受小编未可得知。

但小编猜测,若不能享受加计扣除政策,可能与两家主体的业务模式有关,都是包工包料的委托生产模式,从行业看可能属于批发和零售业,从而不符合研发费用加计扣除的政策。

案例2

全部委外生产能否享受研发费用加计扣除

前面的案例谈到,企业全部委托生产可能容易被认定为批发和零售行业,从而不能享受研发费用加计扣除政策,税务中规定不能享受研发费用加计扣除的行业主要有:

1.烟草制造业。

2.住宿和餐饮业。

3.批发和零售业。

4.房地产业。

5.租赁和商务服务业。

6.娱乐业

(财税〔2015〕119号)

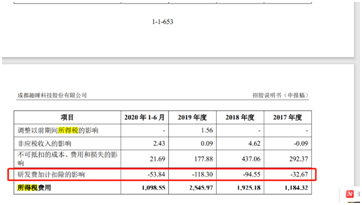

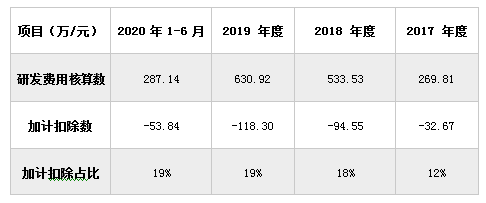

而近期成都趣睡科技股份有限公司发布的招股说明书披露,其业务模式为全部外包生产,不涉及自主生产,同时该公司未申请高新技术企业,却能享受研发费用加计扣除政策。

从其披露的招股说明书中还可以发现,不是全部的研发费用都享受加计扣除政策,经计算对比,该上市公司未全额享受研发费用加计扣除75%的政策。

从该案例可以总结出,公司业务虽是全部外包生产,但若核算规范符合税务要求仍可以享受研发费用加计扣除政策。但实操中,部分税务机关可能认定其为批发零售业,而不予其享受加计扣除。

案例3

不是高企也可以享受研发费用加计扣除政策

税务中没有明确规定只有高新技术企业才能享受研发费用加计扣除,只要企业会计核算健全、并能够准确归集研发费用,且不属于不能加计扣除的行业,便可以享受加计扣除的政策。如案例二中的成都趣睡,不是高新企业,但只要核算规范,正确归集研发费用,便能享受税收优惠政策。

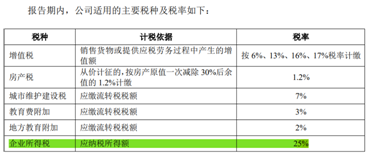

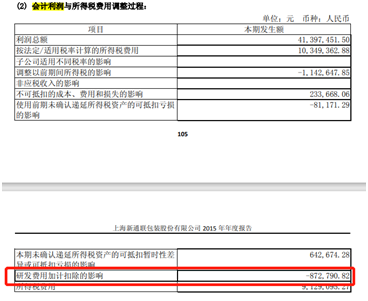

上市公司新通联(603022)是一家从事轻型包装产品与重型包装产品的生产与销售的企业,不属于不能享受加计扣除的行业。其在年报中披露适用的企业所得税税率为25%,即未申请高新技术企业,却能够直接享受研发费用加计扣除政策。

由此可知,申请高新技术企业与研发费用加计扣除之间没有必然的联系,就算不是高企,只要研发费用核算规范,正确归集便可享受政策,特别是对于制造型企业而言,国家红利一波又一波,近期新政明确可以享受研发费用100%加计扣除。

从以上上市公司案例分析可知,企业生产业务模式与高企、研发费用加计扣除密切相关,但业务模式不影响高企的申请,只要符合条件,便可申请高企享受15%所得税的优惠政策。而生产经营的业务模式对于研发费用加计扣除有较大影响,若企业被认定属于批发零售、租赁和商务服务、房地产等行业,则不能享受该优惠政策。 |