|

案例

1、2019年12月某公司购买一辆车用于生产经营,不含税价24万元,进项税3.12万元,取得增值税专用发票且当月认证抵扣。

分录如下:(单位:万元,下同)

借:固定资产 240000

应交税费——应交增值税(进项税额) 31200

贷:银行存款 271200

2、2020年该车辆计提折旧2.4万元(按照10年直线法计提折旧,不考虑残值)。

借:管理费用 24000

贷:累计折旧 24000

注:会计上从取得固定资产的下月起开始计提折旧,即2020年1月开始计提折旧,计提12个月,2020年共计提折旧2.4万元(24/10)。

3、2020年企业所得税汇算享受一次性加速折旧扣除,并调减应纳税所得额21.6万元(24-2.4)。

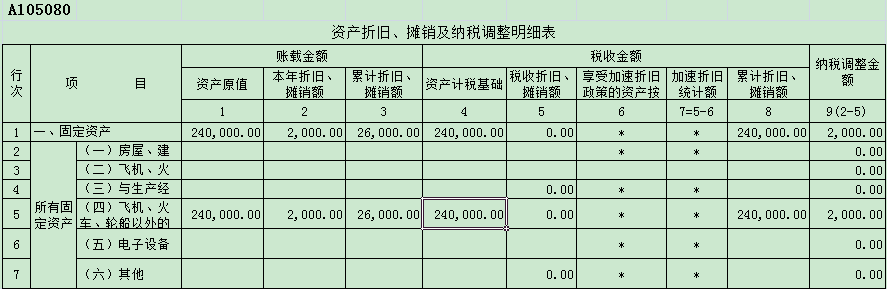

2020年汇算时,A105080表这样填:

4、2021.1月因管理不善该车辆被盗丢失,当月账务处理如下:

借:管理费用 2000

贷:累计折旧 2000

借:固定资产清理 214000

累计折旧 26000

贷:固定资产 240000

5、取得保险公司理赔收入16万元,并转出进项税

借:银行存款 160000

贷:固定资产清理 132180

应交税费—应交增值税(进项税额转出) 214000*13%=27820

6、结转固定资产清理损益

借:营业外支出-非流动资产损失 81820

贷:固定资产清理 81820

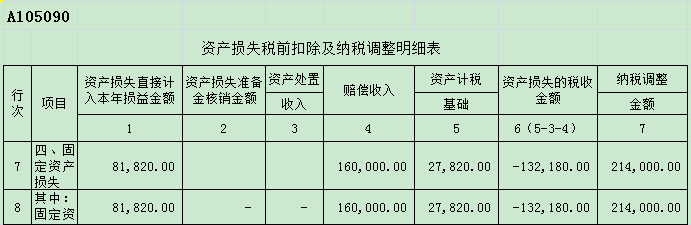

2021年企业所得税汇算相关报表填列如下:

小知识

1、2019年购入固定资产是否在当年可以享受一次性税前扣除税收政策?

《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号)第二条,固定资产在投入使用月份的次月所属年度一次性税前扣除。该车辆在2019年12月购进,最早在2019年12月投入使用。

因此应在次月(即2020年1月)所属年度(即2020年)适用固定资产一次性税前扣除政策。

2、被盗车辆进项税是否需要做转出处理?转出多少?

《增值税暂行条例》第十条规定,下列项目的进项税额不得从销项税额中抵扣:……(二)非正常损失的购进货物,以及相关的劳务和交通运输服务。

《财政部 国家税务总局关于全国实施增值税转型改革若干问题的通知》(财税[2008]170号)第五条规定,纳税人已抵扣进项税额的固定资产发生条例第十条(一)至(三)项所列情形的,应在当月按下列公式计算不得抵扣的进项税额:不得抵扣的进项税额=固定资产净值×适用税率。

本通知所称固定资产净值,是指纳税人按照财务会计制度计提折旧后计算的固定资产净值。

3、收到保险理赔款是否需要缴纳增值税吗?应缴纳企业所得税?

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2《营业税改征增值税试点有关事项的规定》第一条第二款“不征收增值税项目3.被保险人获得的保险赔付。

因此,企业获得保险公司的理赔收入,不征收增值税。

《中华人民共和国企业所得税法实施条例》(国务院令第512号)第三十二条规定,企业所得税法第八条所称损失,是指企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。企业已经作为损失处理的资产,在以后纳税年度又全部收回或者部分收回时,应当计入当期收入。

因此,该公司收到保险公司的理赔款应先弥补企业发生的损失,若弥补完企业发生的损失后还有余额的,应按照规定计入应纳税所得额,计算缴纳企业所得税。 |